تغييرات الأعمال وضريبة القيمة المضافة وضريبة المبيعات لعام 2022

نشرت: 2022-03-26مع ازدهار التجارة الإلكترونية ، وزيادة التسوق بلا حدود ، والعديد من الطرق المختلفة للشراء وأنواع المنتجات المراد بيعها ، بدأت الحكومات تشعر بأنها مستبعدة عندما يتعلق الأمر بتحصيل الضرائب على المعاملات. على مدى السنوات القليلة الماضية ، قامت السلطات في جميع أنحاء العالم بتحديث القوانين لتعكس الاقتصاد الرقمي.

نتيجة لذلك ، أصبح التعامل مع الالتزامات الضريبية أكثر صعوبة للتجار. في عام 2022 ، يتم تفعيل المزيد من التغييرات الكبيرة ، واعتمادًا على البلد أو البلدان التي تعمل فيها وتقيم فيها ، يمكن أن تؤثر على طريقة عملك.

وبالنسبة للشركات الأمريكية ، فإن عبور خطوط الولايات لا يختلف كثيرًا عن عبور حدود الدول. في الواقع ، يمكن أن يكون الأمر أكثر تعقيدًا بكثير من ، على سبيل المثال ، بيع شركة في إحدى دول الاتحاد الأوروبي للمستهلكين في دول الاتحاد الأوروبي الأخرى.

كما أوضح أصدقاؤنا في Avalara في دليلهم للتغييرات الضريبية في عام 2022 ، هناك الكثير لتغطيته حول هذا الموضوع.

لذا لتبسيط الأمر في الوقت الحالي ، سنقدم لك نظرة عامة واسعة على ثمانية تغييرات ضريبية قادمة للشركات داخل الولايات المتحدة والمملكة المتحدة والاتحاد الأوروبي والعديد من الدول والمناطق الأخرى. تتعلق البلدان القليلة الأولى بالولايات المتحدة في الغالب ، وتتعلق البقية بالدول الأخرى.

1. قوانين Nexus - مكان نشاطك التجاري

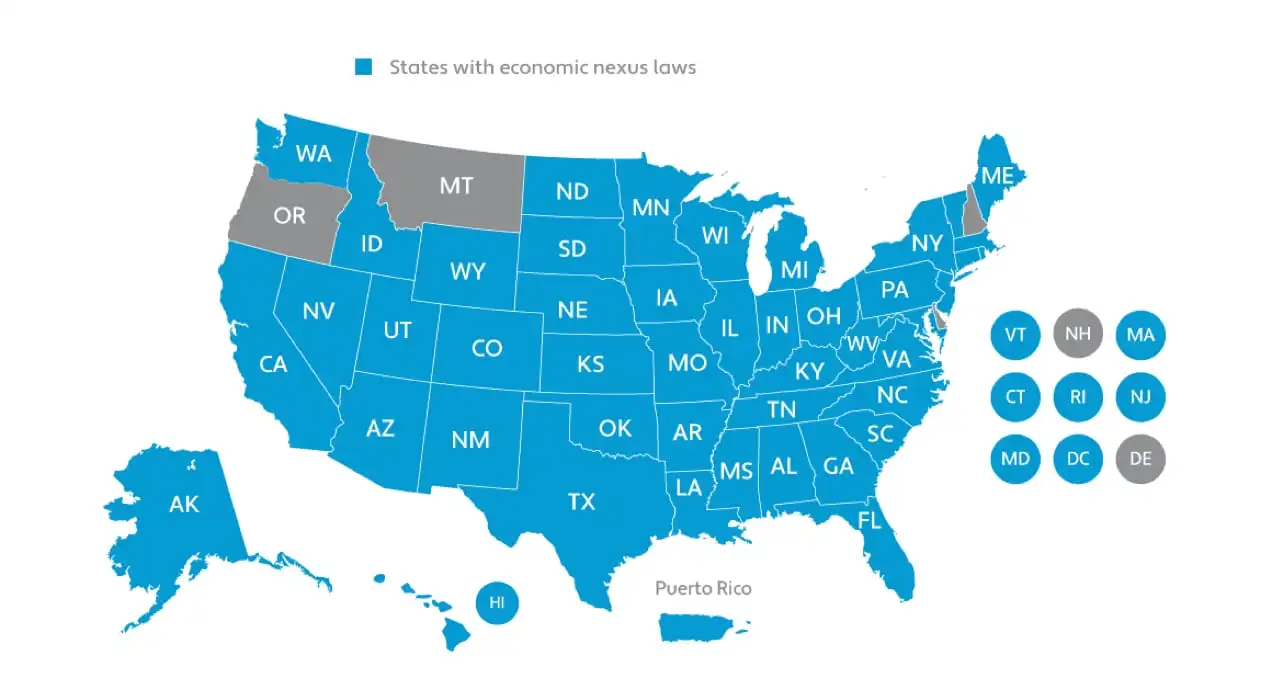

بالنسبة إلى الشركات الأمريكية ، يتعين عليك دفع ضريبة المبيعات على المبيعات للعملاء في الولايات التي يوجد فيها ما يسمى بالرابطة. مرة أخرى ، كان هذا بسيطًا. كان لديك رابط في دولة ما إذا كان مكان مكتبك أو مستودعاتك أو أي مكان آخر ملموس. ولكن الآن ، مع وجود العديد من الموظفين الذين يعملون عن بعد ، تدعي العديد من الولايات أن عملك التجاري له صلة إذا كان لديك موظفون يقيمون داخل حدودهم.

هذا يعني أنه من المحتمل أن يكون لديك وجود في ولايات متعددة حتى لو كانت جميع عملياتك في واحدة. بالإضافة إلى ذلك ، بالإضافة إلى الوجود المادي ، قد تعتبرك الولاية أن لديك رابطًا تحت سلطتها القضائية إذا كنت تبيع مبلغًا معينًا بالدولار أو أجريت أكثر من عدد معين من المعاملات للعملاء في ولايتهم.

ومما يزيد الأمر تعقيدًا حقيقة أن بعض المنتجات معفاة من ضرائب المبيعات ويمكن أن تختلف هذه القواعد في كل ولاية.

علاوة على ذلك ، بعد قرار محكمة South Dakota vs Wayfair 2018 ، يمكن للولايات الآن جمع ضرائب المبيعات خارج الولاية على المنتجات المشتراة داخل ولاياتها. تم القيام بذلك للسماح للشركات القائمة على الطوب والملاط بالمنافسة على ساحة لعب أكثر تكافؤًا مع الشركات عبر الإنترنت. لكن الخدمات اللوجستية لها يمكن أن تصبح كابوسية.

يصبح هذا الأمر أكثر تعقيدًا في بعض الولايات حيث تفرض مقاطعات مختلفة معدلات ضريبة مبيعات مختلفة.

بالنسبة للأعمال التجارية عبر الإنترنت ، يجب أن تعرف كل ولاية - وربما مقاطعة - ترى أن لك وجودًا ماديًا أو اقتصاديًا هناك ، ثم احسب ضريبة المبيعات المستحقة عليك.

اقرأ المزيد عن تغييرات ضريبة المبيعات.

2. الاختلافات في معدلات ضريبة المبيعات والحدود والقواعد

قد يكون تحديد ما تدين به في كل ولاية أمرًا صعبًا بدرجة كافية. لكن ماذا لو تغيرت الأشياء؟

تقوم الحكومات بشكل روتيني بتحديث معدلات ضريبة المبيعات الخاصة بها. أصبحت بعض العناصر التي كانت تخضع للضريبة معفاة في بعض الأماكن ، مثل الحفاضات ومنتجات النظافة النسائية. العناصر الأخرى التي لم يتم فرض ضرائب عليها من قبل الآن ، مثل الأكياس البلاستيكية ذات الاستخدام الواحد.

ثم هناك تغييرات مؤقتة في الأسعار ، مثل إعفاءات ضرائب المبيعات ، أو إعفاءات ضريبية ربما تم وضعها أثناء جائحة COVID-19. يحبهم العملاء ، لكنهم يجعلون المحاسبة الضريبية المناسبة أمرًا صعبًا للغاية بالنسبة للشركات.

بالإضافة إلى تغييرات معدل الضريبة ، يجب أن تكون على دراية بالحدود بين السلطات الضريبية. تمتد بعض المدن على امتداد ولايتين. تمتد العديد من المدن إلى مقاطعتين. في بعض الأحيان ، يكون للمنزل المقابل للشارع معدل ضريبة مبيعات مختلف. وتتحول هذه الحدود في بعض الأحيان.

اطلع على المزيد حول هذه التغييرات الضريبية وغيرها من التغييرات في ضرائب الصناعة في عام 2022.

3. أين يشتري العملاء وكيف يدفعون

ماذا يحدث إذا اشترى العميل عبر الإنترنت ولكن تم تسليم العنصر إلى المتجر لاستلامه ، وكان محل إقامته في منطقة ضرائب مختلفة عن الشركة؟ وهذا ما يسمى الشراء عبر الإنترنت ، والاستلام في المتجر (BOPIS). قد تختلف ضريبة المبيعات عبر الإنترنت عن الموقع الذي يتم تسليم الشراء إليه.

ستحتاج إلى طريقة لتتبع ذلك لكل عملية شراء زبون حتى تتمكن من التأكد من تحويل الضريبة الصحيحة إلى البلد أو المدينة أو المقاطعة أو الولاية الصحيحة.

في حالات مثل Buy Now Pay Later (BNPL) ، لديك بعض القرارات التي يجب اتخاذها بخصوص ضريبة المبيعات.

على سبيل المثال ، هل يجب عليك تحصيل ضريبة المبيعات لكامل قيمة الشراء مقدمًا ، أم توزيعها على كل دفعة من المدفوعات؟ القيام بذلك مقدمًا يعني أن العميل لا يدفع أقساطًا متساوية في الواقع. إذا قمت بتوزيعها ، ماذا يحدث إذا تغيرت معدلات ضريبة المبيعات قبل سداد جميع المدفوعات؟ هل تحتاج إلى تحصيل المبلغ الجديد للدفعات المتبقية؟ وماذا عن أي رسوم BNPL من مزود الخدمة؟ وماذا يحدث إذا أعادوا العنصر قبل سداد جميع المدفوعات لكنك قمت بالفعل بتحويل ضرائبك إلى الحكومة؟

قد تتعامل كل دولة وولاية ومقاطعة مع هذه المواقف بشكل مختلف.

4. مصادر ضريبة المبيعات

هناك ثلاثة أنواع من طرق التوريد التي تستخدمها الولايات الأمريكية لتحديد من يدفع ضريبة المبيعات:

- تحديد مصادر الوجهة: بناءً على موقع المشتري

- تحديد المصدر: بناءً على موقع البائع

- مصادر مختلطة: مزيج من الاثنين

قبل الإنترنت والتجارة الإلكترونية ، كانت معظم الأماكن تستخدم المصدر الأصلي ، لأنها كانت أسهل وأكثر منطقية. ولكن الآن ، مع وجود الكثير من التجارة بين الولايات والتجارة الدولية ، فإن الخطوط غير واضحة وهناك الكثير من عائدات الضرائب التي لا يتم تحصيلها من عمليات الشراء عبر الإنترنت.

لهذا السبب ، تتحول العديد من الولايات إلى تحديد مصادر الوجهة ، مما يعني أنك تدفع ضرائب بناءً على موقع المشتري. حتى بالنسبة للشركات الصغيرة ، إذا كنت تبيع منتجات على الصعيد الوطني في الولايات المتحدة ، فقد تضطر إلى تتبع عمليات الشراء التي قام بها العملاء في جميع الولايات الخمسين.

5. المراقبة الرقمية لمعاملات مبيعات الأعمال

في معظم أنحاء أوروبا وأمريكا اللاتينية ، وبقية العالم ، تعمل الدول على تطوير أساليب لمراقبة جميع المعاملات التجارية حتى يتمكنوا من تحصيل المبلغ المناسب من ضريبة المبيعات وضريبة القيمة المضافة.

مرة أخرى ، مع وجود الكثير من التجارة الدولية داخل الاتحاد الأوروبي ، بين الاتحاد الأوروبي وبريطانيا ، بين أوروبا وكوريا الجنوبية ودول آسيوية أخرى ، وكذلك كندا وأمريكا اللاتينية ، سرعان ما أصبحت الأشكال المختلفة للفواتير الإلكترونية هي القاعدة.

83 دولة لديها بالفعل نوع من الفواتير الإلكترونية أو قوانين الإبلاغ المعمول بها ، ويعمل المزيد على ذلك. تشمل أنواع مراقبة المعاملات الرقمية ما يلي:

- التقارير في الوقت الحقيقي: الإبلاغ عن المعاملات فور حدوثها

- ملف التدقيق القياسي للضرائب (SAF-T): يسهل على السلطات جمع المعلومات الضريبية

- الفواتير الإلكترونية: توافق الحكومات على كل فاتورة قبل أن يراها العميل

- متطلبات الفواتير لمدة أربعة أيام: ليست صارمة مثل الوقت الفعلي ، ولكن الفكرة نفسها

تهدف كل هذه الأنظمة إلى تسهيل الامتثال ، وكذلك تقليل الأخطاء وتقليل التهرب الضريبي. كما أنها تجعل التدقيق أسهل وأسرع.

تعرف على المزيد حول كيفية استخدام البلدان للفواتير الإلكترونية لمراقبة ضريبة المبيعات.

لذلك إذا كان عملك يدير التجارة الدولية ، فسيتعين عليك الامتثال لنظام التقارير والفواتير الضريبية لكل دولة.

يُعد خروج بريطانيا من الاتحاد الأوروبي مثالاً جيدًا على كيفية عمل ذلك.

تقوم بريطانيا الآن بتنفيذ برنامج يسمى Make Tax Digital ، والذي سيتم تطبيقه على الشركات داخل المملكة المتحدة وكذلك تلك التي تبيعها ، مثل أي في الاتحاد الأوروبي. النظام الجديد ينطبق حتى على أصحاب الأعمال الحرة في المملكة المتحدة وأصحاب العقارات.

وسيتعين على شركات الاتحاد الأوروبي التي تبيع للناس في بريطانيا أن تفرض عليهم ضريبة القيمة المضافة. بالنسبة للمشتريات الأصغر التي تقل عن 150 يورو ، قد تستخدم الشركة متجر الاستيراد الشامل (IOSS) ، وهي بوابة تسجيل إلكترونية تسهل الامتثال لمتطلبات ضريبة القيمة المضافة.

بالنسبة لشركات الاتحاد الأوروبي نفسها التي تبيع لدول أخرى داخل الاتحاد الأوروبي ، فإنها ستستخدم نظام One-Stop Shop (OSS) ، على غرار IOSS ، ولكن فقط للتجارة داخل الاتحاد الأوروبي.

سيتطلب الوصول إلى جميع هذه الأنظمة والعمل معها من الشركات إنفاق بعض الأموال مقدمًا ، ولكنه سيسمح لها بإجراء أعمال تجارية بسهولة أكبر مع المستهلكين في العديد من دول الاتحاد الأوروبي.

لا يزال يتعين على الولايات المتحدة اعتماد نظام الفواتير الإلكترونية أو إعداد التقارير.

6. النظام المنسق

بدأ النظام المنسق في عام 1988 ، ولكن مع وجود الكثير من التجارة الرقمية اليوم ، أصبح جزءًا لا يتجزأ من النشاط التجاري الدولي.

النظام المنسق هو طريقة لترميز المنتجات وتتبعها في كل صناعة في كل مرة تعبر فيها حدودًا دولية. سيؤدي ذلك إلى تسهيل مراقبة أحجام المبيعات عبر الحدود بحيث يمكن تحصيل ضريبة القيمة المضافة وضرائب المبيعات الدقيقة للسلع والخدمات.

يتم تحديث الرموز كل خمس سنوات ، وفي عام 2022 سيتم إصدار الإصدار السابع.

يمكن أن يصبح استخدام رموز النظام المنسق معقدًا بسرعة كبيرة لأنه لا تقوم كل دولة بتحديث رموزها على الفور. يستغرق البعض سنوات. هذا يعني أنه يمكنك بيع نفس العنصر في بلدين مختلفين ، وسيتعين عليك استخدام رمزين مختلفين.

ماذا يحدث إذا تم تصنيف المنتج بشكل خاطئ برمز خاطئ؟ يمكن أن يتم فرض ضريبة عليها بمعدل خاطئ ، مما يؤدي إلى غرامات وتأخيرات ، ومشاكل على الحدود ، وإزعاج العملاء. اقرأ المزيد عن النظام المنسق والقضايا الضريبية العالمية ذات الصلة.

7. إلغاء متطلبات الحد الأدنى من الضرائب

في المملكة المتحدة ودول الاتحاد الأوروبي على وجه الخصوص ، بدأ الحد الأدنى من المتطلبات السابقة لتطبيق ضريبة القيمة المضافة في الاختفاء.

بالنسبة للواردات القادمة إلى المملكة المتحدة ، كان هناك حد أدنى لحجم الطلب 135 جنيهًا إسترلينيًا قبل تطبيق ضريبة القيمة المضافة. هذا في طريقه للخروج ، كما هو الحال مع تخفيف المخزون منخفض القيمة الذي كان ساريًا بالنسبة للبضائع التي يقل سعرها عن 15 جنيهًا إسترلينيًا. يجب الآن تحصيل ضريبة القيمة المضافة لكليهما عند نقطة البيع مع العميل أثناء الخروج.

لا توجد حاليًا أية تغييرات على سياسات المبالغ التي تزيد عن هذا الحد.

بالنسبة للواردات القادمة إلى الاتحاد الأوروبي ، كان الحد الأدنى المماثل هو 150 يورو ساري المفعول ، وهذا أيضًا آخذ في التلاشي. سيُطلب الآن من مستخدمي IOSS تحصيل ضريبة القيمة المضافة عند نقاط البيع لجميع المشتريات التي تقل عن هذا المبلغ.

والعديد من الدول الأخرى - بما في ذلك كندا والهند وماليزيا والصين - تعمل على أنواع مماثلة من الإصلاحات الضريبية.

8. قضايا ضريبية أخرى لعام 2022 وما بعده

مشاكل الإمداد

قد تؤثر مشاكل نقص العرض والعمالة على وضعك الضريبي.

على سبيل المثال ، مع شراء العديد من المنتجات ثم إعادتها ، كيف تتعامل مع الضرائب المحصلة؟ هل يجب عليك تعديل الإقرارات الضريبية للضرائب التي تم تحويلها بالفعل؟

الأسواق عبر الإنترنت

إذا كنت تبيع منتجات من خلال إحدى العشرات من الأسواق عبر الإنترنت مثل Amazon أو Wayfair ، فإن بعض الولايات والبلدان تفرض ضرائب عليها ، وهي تكلفة قد تنقلها أو لا تنقلها إليك. تسمح الولايات الأخرى لهذه الأنواع من البائعين بالبقاء معفيين.

أنواع المنتجات غير النموذجية

تحاول العديد من البلدان التي فرضت دائمًا ضرائب على خدمات تأجير السيارات وسيارات الأجرة فرض ضرائب على خدمات مشاركة السيارات أيضًا.

إذا كنت تبيع دورات عبر الإنترنت ، فقد تخضع أيضًا للضرائب. ولكن هناك عدة طرق يمكن أن تختلف بها الدورات التدريبية عن بعضها البعض. بعض الدورات مباشرة ، بينما البعض الآخر مسجّل مسبقًا. الدورات المسجلة مسبقًا تشبه المنتج. تتطلب الدورات الأخرى تنزيل المواد. يرسل البعض المواد عبر البريد.

قد تتعامل الدول المختلفة والمحليات المختلفة مع كل نوع من أنواع خدمات التدريب والتعليم هذه بشكل مختلف.

ماذا عن البرمجيات؟

يوجد الآن ما لا يقل عن عشرة أنواع مختلفة من فئات منتجات البرامج ، مثل حزم وتسليم مثل منتج حقيقي ، وتعبئتها ولكن تم تنزيلها إلكترونيًا ، ومخصصة ، والعديد من الفئات الأخرى. مرة أخرى ، قد يتم فرض ضرائب على كل نوع بشكل مختلف اعتمادًا على الدولة والمنطقة المحلية حيث تم تحديد وجود عملك - تلك المشكلة الرابطة التي فتحت هذه العلبة من الديدان مرة أخرى في البداية.

هل تحتاج إلى مساعدة ضريبية؟

لا تقدم WooCommerce خدمات ضريبية ، والمقصود من هذه المقالة أن تكون إعلامية ومفيدة للشركات التي تحاول فهم واجبات الامتثال الضريبي الخاصة بها.

ومع ذلك ، يمكن أن تساعدك Avalara في برنامج أتمتة الضرائب الذي يجعل الامتثال أسهل بكثير. بالنسبة للشركات الصغيرة على وجه الخصوص التي تقوم بأعمال تجارية عبر الولايات المتحدة أو عبر الحدود الدولية ، هناك الكثير لتتبعه. قد يكون برنامج الامتثال الضريبي شيئًا يستحق النظر فيه.

تحقق من ذلك: يدمج ملحق WooCommerce AvaTax برنامج Avalara مباشرةً مع متجرك.