Buchhaltungsgrundlagen für kleine Unternehmen

Veröffentlicht: 2019-12-12Wenn Sie ein Unternehmen gründen, müssen Sie die Rechnungslegungsgrundsätze verstehen, um die Gesundheit Ihres Unternehmens und die Fortschritte bei der Erreichung seiner Ziele beurteilen zu können.

Unternehmen bauen auf Transaktionen auf. Die Grundlagen der Buchhaltung beginnen mit einem System zur Aufzeichnung und Berichterstattung Ihrer Transaktionen. Selbst wenn Sie planen, Buchhaltung und Buchführung auszulagern, müssen Sie in der Lage sein, Ihre Finanzberichte zu lesen und zu verstehen, und das bedeutet, dass Sie einige grundlegende Geschäftsaufbau- und Buchhaltungsprinzipien verstehen.

Beginnen wir mit einer Reihe von Fragen:

1. Welche Art von Geschäft haben Sie?

Handelt es sich um ein Dienstleistungs-, Handels-, Fertigungs- oder Informationsunternehmen?

Einige Unternehmen sind Hybride aus zwei oder mehr Arten: Ein Mahlzeitenshake-Unternehmen, das seine eigenen Rohstoffe zur Verarbeitung importiert, ist ein Hersteller, aber wenn es die Shakes verkauft, ist es ein Merchandiser. Wenn es einen physischen Standort hat, wird es zu einer Dienstleistung, wenn der Shake zubereitet und einem Kunden gegeben wird. Und wenn es Kurse zum Verkauf von Shakes oder Smoothies anbietet, ist es ein Informationsgeschäft.

Ihr Geschäftstyp bestimmt die Transaktionen, die den Großteil Ihrer Buchhaltung ausmachen.

Als nächstes, wie ist die Eigentümerstruktur? Für Einzelunternehmen, Personengesellschaften, Kapitalgesellschaften, Gesellschaften mit beschränkter Haftung (LLCs) und Genossenschaften gelten unterschiedliche Buchführungs- und Bankanforderungen. Erfahren Sie mehr über die Unterschiede.

2. Haben Sie Geschäftslizenzen und Genehmigungen?

Sie benötigen diese, um ein Geschäftsbankkonto zu eröffnen und Ihre Steuern ordnungsgemäß melden zu können. Die benötigten Dokumente variieren je nach Art des Unternehmens und Standort der Geschäftstätigkeit.

3. Haben Sie ein separates Geschäftskonto?

Die meisten Eigentumsstrukturen erfordern, dass Ihr Unternehmen ein separates Konto hat. Aber es wird für jedes Unternehmen empfohlen , bei dem Sie nicht möchten, dass sich Ihre persönlichen Transaktionen mit Ihren geschäftlichen vermischen, wenn Sie dies verhindern können.

4. Werden Sie Mitarbeiter haben?

Wenn nicht, haben Sie einen viel einfacheren Buchhaltungsprozess. Wenn Sie jedoch planen, Mitarbeiter zu beschäftigen, müssen Sie Verfahren für die Einbehaltung von Steuern einrichten.

Selbst wenn es vorerst nur Sie sind, werden Sie wahrscheinlich immer noch Auftragnehmer für bestimmte Projekte einstellen. Auftragnehmer, die in den USA über einem bestimmten Betrag pro Jahr bezahlt werden, müssen eine 1099 senden, also stellen Sie sicher, dass Sie:

- Verfolgen Sie, wen Sie bezahlt haben und wie viel Sie ihnen bezahlt haben.

- Besorgen Sie sich von jedem Auftragnehmer ein W-9-Formular.

- Bewahren Sie die aktuellen Adressen aller Personen auf, die Sie einstellen.

5. Haben Sie eine Buchhaltungssoftware?

Wenn Sie mit Hunderten oder Tausenden von Transaktionen pro Monat rechnen, benötigen Sie eine Buchhaltungssoftware wie QuickBooks oder FreshBooks. Unternehmen mit weniger Transaktionen können mit der Verwendung einer Excel-Tabelle davonkommen, aber ein Unternehmen mit vielen Transaktionen wird nicht in der Lage sein, mit manuellen Einträgen Schritt zu halten.

Buchhaltungssoftware automatisiert die meisten wesentlichen Prozesse und nimmt Ihnen viel Arbeit ab. Es zeichnet Transaktionsdaten auf, speichert und ruft sie ab und verwendet sie zur Erstellung von Jahresabschlüssen und Berichten. Ihre Buchhaltungssoftware kann auch Rechnungen erstellen und Schecks ausstellen.

Wenn Sie sich für die Verwendung einer Buchhaltungssoftware entscheiden, können Sie Ihre Geschäftsdaten mit QuickBooks Sync for WooCommerce oder WooCommerce FreshBooks synchronisieren.

Wenn diese grundlegenden Fragen geklärt sind und Ihre Geschäftsgrundlagen geschaffen sind, sind Sie bereit für die nächste Stufe im Buchhaltungsprozess.

Lassen Sie uns zunächst einige Begriffe klarstellen.

Transaktionen

In der Buchhaltungsterminologie findet eine Transaktion immer dann statt, wenn Geld von einem Unternehmen oder Verkäufer gegeben, erhalten oder angefordert wird.

Eine Transaktion kann eine der folgenden sein:

- Geld, das der Eigentümer in das Unternehmen investiert.

- Einnahmen aus Verkäufen.

- Rechnungen.

- Ausgaben wie Löhne, Marketing, Reise- und Baukosten.

- Erworbene Vermögenswerte wie Fahrzeuge, Büroausstattung, Eigentum oder Materialien.

Eine einzelne Transaktion kann mehrere Komponenten haben. Wenn Sie beispielsweise einen Mitarbeiter auf Stundenbasis bezahlen, müssen Sie die Arbeitszeit, den Bruttolohn, die Steuerabzüge und den Nettolohn kennen. Ihre Buchhaltungssoftware kann all diese Aufgaben übernehmen.

Belastungen und Gutschriften

Alle Transaktionen werden durch ein Lastschrift- und Gutschriftsystem verfolgt. Der beste Weg, es zu verstehen, ist mit dieser grundlegenden Buchhaltungsgleichung:

Vermögenswerte = Verbindlichkeiten + Eigenkapital (Eigentümer oder Unternehmen)

Auf der linken Seite der Gleichung wird eine Belastung hinzugefügt. Rechts wird eine Gutschrift hinzugefügt.

Ein einfaches Beispiel: Wenn Sie einen Verkauf für 500 $ tätigen, werden diese 500 $ abgebucht, was bedeutet, dass sie Ihrem Geschäftsvermögen hinzugefügt werden. Und es wird auch als Eigenkapital in Form von Einkommen angerechnet. Immer wenn etwas belastet wird, muss etwas anderes gutgeschrieben werden, denn so bleibt die Rechnung im Gleichgewicht.

Das ist eine stark vereinfachte Version von etwas, über das wir mehrere Bücher schreiben könnten, aber es gibt Ihnen eine grundlegende Vorstellung davon, was Ihre Buchhaltungssoftware tut, wenn Sie Transaktionen eingeben.

Rechnungslegung nach der Cash-Methode und der Accrual-Methode

Es gibt zwei grundlegende Rechnungslegungsmethoden – die Cash-Methode und die Accrual-Methode. Die Abgrenzungsmethode ist die gebräuchlichere und kann je nach Größe und Art Ihres Unternehmens gesetzlich vorgeschrieben sein.

Der grundlegende Unterschied zwischen den Methoden besteht darin, wann eine Transaktion erfasst wird.

In der Kassenbuchhaltung wird eine Transaktion erfasst, wenn echtes Geld den Besitzer gewechselt hat. Bei der periodengerechten Rechnungslegung wird die Transaktion erfasst, wenn die Arbeiten abgeschlossen und die Rechnung versandt wurde. Angenommen, Sie bestellen im Januar einen frischen Vorrat an Büropapier und laden es auf Ihre Geschäftskreditkarte. Sie erhalten das Büropapier sofort, bezahlen es aber erst im Februar mit Ihrer Kreditkartenabrechnung.

Bei der Periodenrechnung erfolgt die Transaktion in dem Moment, in dem Sie das Papier kaufen. Sie nehmen die Quittung, speichern sie in Ihrem Dateisystem und erfassen die Ausgaben. Es ist eine Ausgabe für Januar, obwohl Sie es erst im nächsten Januar bezahlen.

Bei der Kassenbuchhaltung erfolgt die Transaktion, wenn Sie die Rechnung bezahlen. Dann wechselt echtes Geld den Besitzer. Es handelt sich also um eine Februarausgabe, obwohl Sie die Zeitung im Januar erhalten haben.

Das Einkommen funktioniert auf die gleiche Weise. Wenn Sie im Mai eine Rechnung an einen Kunden senden und dieser diese erst im Juli bezahlt, wird die Transaktion im Mai mit der Abgrenzungsmethode erfasst, aber im Juli mit der Bargeldmethode.

Die Periodenrechnung ist die bevorzugte Methode, insbesondere für größere Unternehmen. Es gibt Ihnen ein klareres Bild Ihrer Kosten für Waren oder Dienstleistungen, die jeden Monat verkauft werden. Wenn Sie im August Papier kaufen, war dieses Papier Teil der Betriebskosten – im August, nicht wenn Sie tatsächlich dazu kommen, die Rechnung zu bezahlen. Wenn Sie im Mai einen Verkauf tätigen, dann haben Sie den Verkauf im Mai getätigt, nicht im Juli, wenn der Kunde dazu kommt, Ihnen das Geld zu schicken.

Mit der Abgrenzungsmethode können Sie die Kosten für die Geschäftstätigkeit jeden Monat abgleichen, sodass Sie sehen können, welche Monate die höchsten Margen erzielt haben. Berechnen Sie die Margen mit dieser Gleichung:

Marge = (Umsatz – Wareneinsatz) / Umsatz

(Um diesen Prozess zu vereinfachen, verfügt WooCommerce über eine Erweiterung, die Ihre Warenkosten berechnet, sodass Sie die Kosten für jedes einzelne von Ihnen verkaufte Produkt, eine Produktkategorie oder alle Ihre Produkte für einen beliebigen Zeitraum berechnen können.)

Die drei Hauptabschlüsse

Wenn Sie Ihre Buchhaltungssysteme und -software eingerichtet und Ihre Transaktionsdaten eingegeben haben, können Sie Ihre drei grundlegenden Finanzberichte erstellen: die Gewinn- und Verlustrechnung (auch bekannt als „Gewinn- und Verlustrechnung“ oder P&L), die Bilanz und die Kapitalflussrechnung.

Einkommensnachweis

Die Gewinn- und Verlustrechnung zeigt den über einen bestimmten Zeitraum erzielten Gewinn an , z. B. einen Monat. Auf diesen Gewinn beziehen sich die Leute, wenn sie den Begriff „Bottom Line“ verwenden. Ihr Gewinn ist Ihr Nettoeinkommen. Oder, wenn Sie in diesem Zeitraum Geld verloren haben, Ihren Nettoverlust.

Vereinfacht ausgedrückt wird der Gewinn berechnet, indem die Ausgaben von den Einnahmen abgezogen werden. Dies verstärkt den Grund für die Verwendung der Periodenrechnungsmethode. Wenn Sie die Bargeldmethode verwenden, können Sie nicht so deutlich sehen, was Sie in diesem bestimmten Geschäftsmonat tatsächlich verdient und ausgegeben haben.

Bilanz

Ihre Bilanz weist Ihr Vermögen, Ihre Verbindlichkeiten und Ihr Eigenkapital zu einem bestimmten Zeitpunkt aus, normalerweise am Ende eines Monats, Quartals oder Jahres. Es ist eine Momentaufnahme Ihrer finanziellen Gesundheit.

Vermögenswerte sind Dinge, die einen Wert haben, wie z. B. Bargeld, Vorräte, Ausrüstung, Fahrzeuge, Eigentum, Inventar und Forderungen. Eine „Forderung“ ist der Begriff für Geld, das Sie schulden, aber noch nicht bezahlt haben.

Verbindlichkeiten sind Dinge, die Sie schulden, wie z. B. Darlehen, Zinszahlungen, Löhne und alles, was auf Kredit steht. Verbindlichkeiten werden üblicherweise als „Verbindlichkeiten“ bezeichnet.

Wenn Sie auf die zuvor aufgeführte grundlegende Bilanzgleichung zurückblicken, werden Sie sehen, dass Eigenkapital einfach die Differenz zwischen Vermögenswerten und Verbindlichkeiten ist. Ziehen Sie die Verbindlichkeiten von den Vermögenswerten ab, und Sie haben den sogenannten „Buchwert“ oder das Eigenkapital Ihres Unternehmens.

Kapitalflussrechnung

Dies ist einfach eine Aufstellung, die zeigt, wie sich Ihr Kassenbestand in einem bestimmten Zeitraum verändert hat.

Alle drei dieser grundlegenden Finanzberichte können schnell von Ihrer Buchhaltungssoftware erstellt werden, solange Sie Ihre Transaktionsdaten sorgfältig eingegeben haben. Wenn Sie dafür keine Zeit haben, sollten Sie vielleicht einen Buchhalter einstellen.

Zwei abschließende Buchhaltungsgrundlagen für kleine Unternehmen

1. Bewahren Sie alle Quittungen, Rechnungen und Zahlungsaufzeichnungen auf

Das Zuverlässigkeitsprinzip der Rechnungslegung besagt, dass nur Transaktionen mit Belegen aufgezeichnet werden sollten. Wenn Sie keine Aufzeichnungen über eine Transaktion haben, können Sie sie nicht als Einnahme oder Ausgabe zählen, und das bringt Ihre Bücher durcheinander. Wenn Sie versucht haben, einen Steuerabzug für eine Ausgabe geltend zu machen, für die Sie keinen Nachweis haben, dass Sie jemals bezahlt haben, könnte dies als Steuerbetrug bezeichnet werden.

Bewahren Sie also physische Quittungen in einer Datei auf. Oder fotografiere sie und speichere sie digital. Bewahren Sie alle per E-Mail gesendeten Rechnungen und Quittungen auch in einem separaten E-Mail-Ordner auf, nicht nur in Ihrem allgemeinen Posteingang.

2. Kennen Sie Ihre steuerlichen Anforderungen

Die Steueranforderungen variieren stark je nach Art des Unternehmens und dem Ort, an dem es tätig ist. Sie müssen über Verkaufssteuern, Einfuhrsteuern bei internationalen Transaktionen, Quellensteuern, die Zahlung geschätzter vierteljährlicher Steuern und alle anderen Steuern Bescheid wissen, die für Ihr Land, Ihren Staat, Ihre Provinz, Ihre Stadt oder Ihre Region spezifisch sind.

Diese Steuern fließen in Ihre Buchhaltungssoftware und Ihren Jahresabschluss ein. Es wird immer empfohlen, sich an einen Steuerexperten zu wenden, um sicherzustellen, dass Sie die richtigen Verfahren befolgen.

WooCommerce hat die Buchhaltung abgedeckt

WooCommerce versteht die Verantwortung, die Geschäftsinhaber jeden Tag haben. Das manuelle Eingeben von Transaktionen und das Erstellen von Finanzberichten kann zeitaufwändig sein, aber die Buchhaltung ist ein wesentlicher Bestandteil eines erfolgreichen Unternehmens.

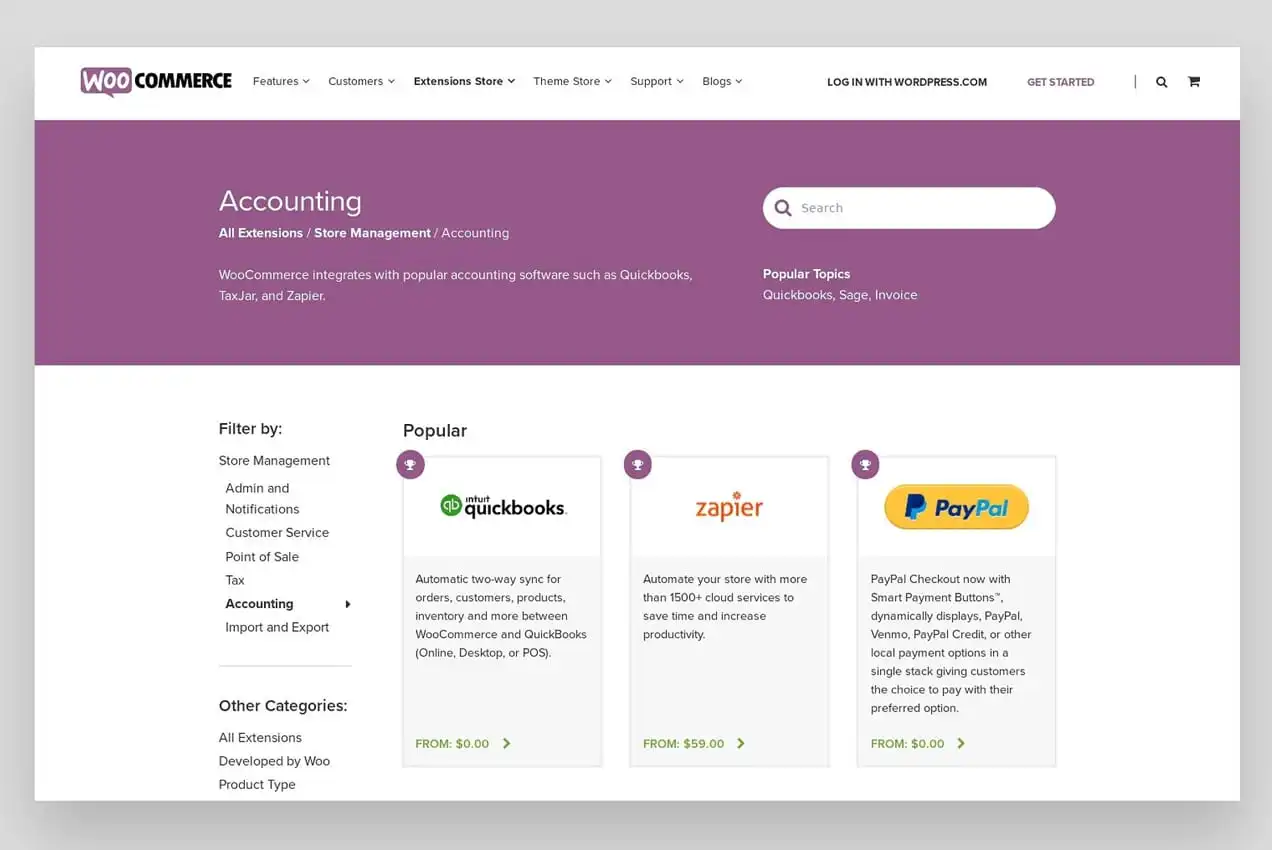

Um Ladenbesitzer zu entlasten, verfügt WooCommerce über eine Vielzahl von Erweiterungen, die wichtige Buchhaltungsprozesse automatisieren. Besuchen Sie diese Seite für eine vollständige Liste der Buchhaltungserweiterungen für WooCommerce-Shops.