Geschäfts-, Mehrwertsteuer- und Verkaufssteueränderungen für 2022

Veröffentlicht: 2022-03-26Angesichts des boomenden E-Commerce, der Zunahme des grenzenlosen Einkaufs und der vielen verschiedenen Einkaufsmöglichkeiten und Produktarten fühlen sich die Regierungen allmählich aus dem Rahmen gelassen, wenn es um die Erhebung von Steuern auf Transaktionen geht. In den letzten Jahren haben Behörden auf der ganzen Welt Gesetze aktualisiert, um die digitale Wirtschaft widerzuspiegeln.

Dadurch ist der Umgang mit steuerlichen Pflichten für Händler schwieriger geworden. Im Jahr 2022 treten weitere große Änderungen in Kraft, die sich je nachdem, in welchem Land oder in welchen Ländern Sie tätig sind und wohnen, auf Ihre Geschäftstätigkeit auswirken können.

Und für US-Unternehmen ist das Überqueren von Staatsgrenzen nicht viel anders als das Überqueren von Landesgrenzen. Tatsächlich kann es in vielerlei Hinsicht viel komplizierter sein als beispielsweise ein Unternehmen in einem EU-Land, das an Verbraucher in anderen EU-Staaten verkauft.

Wie unsere Freunde bei Avalara in ihrem Leitfaden zu Steueränderungen im Jahr 2022 zeigen, gibt es zu diesem Thema viel zu berichten.

Um es vorerst einfacher zu halten, geben wir Ihnen einen umfassenden Überblick über acht bevorstehende Steueränderungen für Unternehmen in den USA, Großbritannien, der EU und vielen anderen Ländern und Regionen. Die ersten paar betreffen hauptsächlich die USA, und der Rest betrifft andere Länder.

1. Nexus-Gesetze – wo sich Ihr Unternehmen befindet

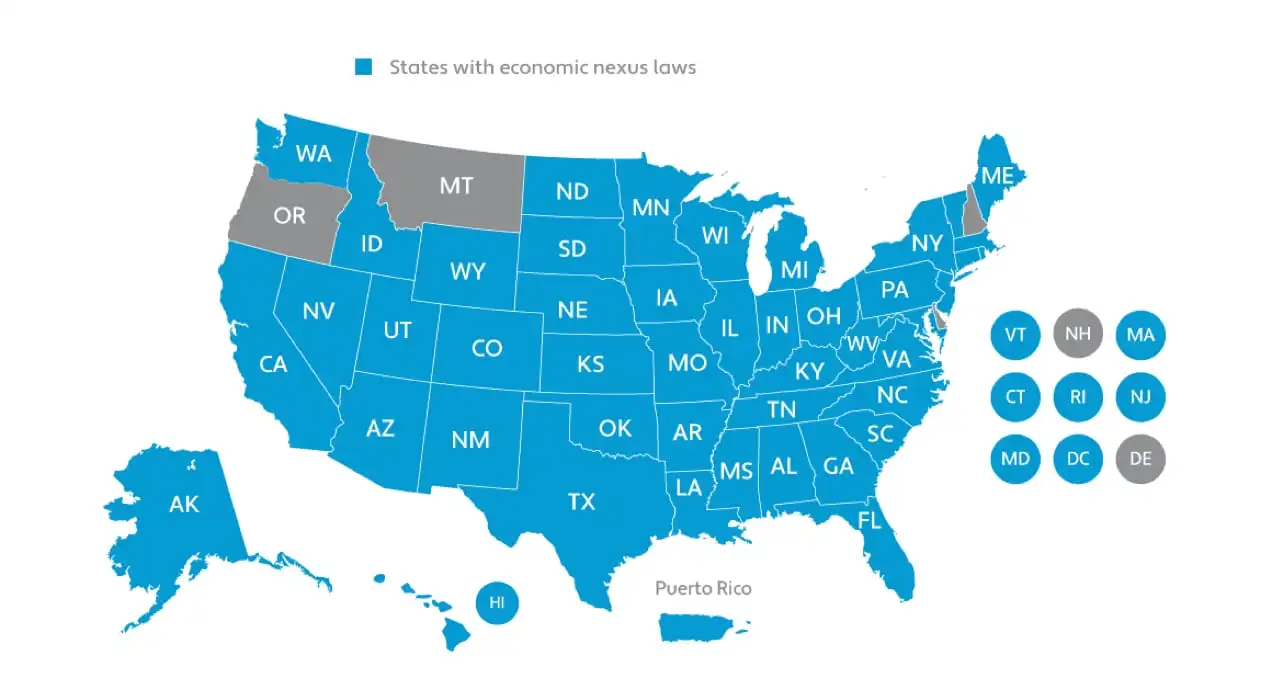

Für US-Unternehmen müssen Sie Umsatzsteuer für Verkäufe an Kunden in Staaten zahlen, in denen Sie einen sogenannten Nexus haben. Auch dies war früher einfach. Sie hatten einen Nexus in einem Staat, wenn sich dort Ihr Büro, Ihr Lager oder eine andere konkrete Präsenz befand. Aber jetzt, da so viele Mitarbeiter aus der Ferne arbeiten, behaupten viele Staaten, dass Ihr Unternehmen einen Nexus hat, wenn Sie Mitarbeiter haben, die innerhalb ihrer Grenzen wohnen.

Das bedeutet, dass Sie potenziell in mehreren Staaten präsent sein können, selbst wenn sich alle Ihre Operationen in einem befinden. Abgesehen von einer physischen Präsenz kann ein Staat davon ausgehen, dass Sie einen Nexus unter seiner Gerichtsbarkeit haben, wenn Sie einen bestimmten Dollarbetrag verkaufen oder mehr als eine bestimmte Anzahl von Transaktionen an Kunden in seinem Staat durchführen.

Erschwerend kommt hinzu, dass einige Produkte von der Umsatzsteuer befreit sind und diese Regeln in jedem Staat unterschiedlich sein können.

Darüber hinaus können Bundesstaaten nach der Gerichtsentscheidung South Dakota vs. Wayfair 2018 jetzt Umsatzsteuern außerhalb der Bundesstaaten für Produkte erheben, die in ihren Bundesstaaten gekauft wurden. Dies wurde getan, um es stationären Unternehmen zu ermöglichen, unter gleichen Wettbewerbsbedingungen mit Online-Unternehmen zu konkurrieren. Aber die Logistik kann alptraumhaft werden.

Dies wird in einigen Bundesstaaten noch komplizierter, in denen verschiedene Bezirke unterschiedliche Umsatzsteuersätze erheben.

Bei Online-Geschäften müssen Sie jeden Staat – und möglicherweise Bezirk – herausfinden, der Sie dort für eine physische oder wirtschaftliche Präsenz hält, und dann die von Ihnen geschuldete Umsatzsteuer berechnen.

Lesen Sie mehr über Umsatzsteueränderungen.

2. Variationen der Mehrwertsteuersätze, -grenzen und -regeln

Herauszufinden, was Sie in jedem Staat schulden, kann schwierig genug sein. Aber was ist, wenn sich die Dinge ändern?

Die Regierungen aktualisieren routinemäßig ihre Umsatzsteuersätze. Einige Artikel, die früher besteuert wurden, werden mancherorts von der Steuer befreit, wie zum Beispiel Windeln und Damenhygieneprodukte. Andere Artikel, die bisher nicht besteuert wurden, wie zum Beispiel Einweg-Plastiktüten.

Und dann gibt es vorübergehende Tarifänderungen, wie z. B. Mehrwertsteuerbefreiungen oder Steuerbefreiungen, die möglicherweise während der COVID-19-Pandemie eingeführt wurden. Kunden lieben sie, aber sie machen Unternehmen eine ordnungsgemäße Steuerbuchhaltung sehr schwer.

Zusätzlich zu Steuersatzänderungen müssen Sie sich der Grenzen zwischen Steuerhoheiten bewusst sein. Einige Städte erstrecken sich über zwei Staaten. Viele Städte erstrecken sich über zwei Landkreise. Manchmal hat das Haus gegenüber einen anderen Umsatzsteuersatz. Und diese Grenzen verschieben sich manchmal.

Erfahren Sie mehr über diese und andere Branchensteueränderungen im Jahr 2022.

3. Wo Kunden kaufen und wie sie bezahlen

Was passiert, wenn ein Kunde online kauft, aber den Artikel zur Abholung in das Geschäft geliefert bekommt und sein Wohnsitz in einem anderen Steuerbezirk liegt als das Unternehmen? Dies wird Online kaufen, im Geschäft abholen (BOPIS) genannt. Die Online-Umsatzsteuer kann sich von dem Ort unterscheiden, an den der Kauf geliefert wird.

Sie benötigen eine Möglichkeit, dies für jeden Kundenkauf nachzuverfolgen, damit Sie sicher sein können, dass Sie die richtige Steuer an das richtige Land, die richtige Stadt, den richtigen Bezirk oder den richtigen Staat abführen.

In Situationen wie „Jetzt kaufen, später bezahlen“ (BNPL) müssen Sie einige Entscheidungen bezüglich der Umsatzsteuer treffen.

Sollten Sie beispielsweise die Umsatzsteuer für den vollen Einkaufswert im Voraus erheben oder auf alle Zahlungen verteilen? Wenn Sie dies im Voraus tun, zahlt der Kunde nicht die gleichen Raten. Wenn Sie es verteilen, was passiert, wenn sich die Umsatzsteuersätze ändern, bevor alle Zahlungen getätigt wurden? Müssen Sie den neuen Betrag für die verbleibenden Zahlungen einziehen? Und was ist mit etwaigen BNPL-Gebühren des Dienstanbieters? Und was passiert, wenn sie den Artikel zurückgeben, bevor alle Zahlungen getätigt wurden, Sie Ihre Steuern jedoch bereits an die Regierung abgeführt haben?

Jedes Land, jeder Staat und jede Gemeinde kann mit diesen Situationen anders umgehen.

4. Umsatzsteuerbeschaffung

Es gibt drei Arten von Beschaffungsmethoden, die von den US-Bundesstaaten verwendet werden, um zu bestimmen, wer die Umsatzsteuer zahlt:

- Destination Sourcing: basierend auf dem Standort des Käufers

- Ursprungsbeschaffung: basierend auf dem Standort des Verkäufers

- Mixed Sourcing: eine Mischung aus beidem

Vor dem Internet und E-Commerce verwendeten die meisten Orte Origin Sourcing, weil es am einfachsten und sinnvollsten war. Aber jetzt, mit so viel zwischenstaatlichem und internationalem Handel, verschwimmen die Grenzen und es gibt eine Menge Steuereinnahmen, die aus Online-Käufen nicht eingezogen werden.

Aus diesem Grund stellen viele Bundesstaaten auf Destination Sourcing um, d. h. Sie zahlen Steuern basierend auf dem Standort des Käufers. Selbst für kleine Unternehmen müssen Sie, wenn Sie Produkte landesweit in den USA verkaufen, möglicherweise die Einkäufe von Kunden in allen 50 Bundesstaaten nachverfolgen.

5. Digitale Überwachung von Geschäftstransaktionen

In weiten Teilen Europas und Lateinamerikas und im Rest der Welt entwickeln Nationen Methoden zur Überwachung aller Geschäftstransaktionen, damit sie die richtige Menge an Umsatzsteuer und Mehrwertsteuer erheben können.

Bei so viel internationalem Handel innerhalb der EU, zwischen der EU und Großbritannien, zwischen Europa und Südkorea und anderen asiatischen Ländern sowie Kanada und Lateinamerika werden verschiedene Formen der elektronischen Rechnungsstellung schnell zur Norm.

83 Länder haben bereits irgendeine Art von Gesetzen zur elektronischen Rechnungsstellung oder Berichterstattung in Kraft, und weitere arbeiten daran. Zu den Arten der digitalen Transaktionsüberwachung gehören:

- Echtzeit-Berichte: Transaktionsberichte, wie sie passieren

- Standard Audit File for Tax (SAF-T): erleichtert Behörden das Sammeln von Steuerinformationen

- Elektronische Rechnungsstellung: Regierungen genehmigen jede Rechnung, bevor ein Kunde sie sieht

- Viertägige Rechnungsstellung: nicht so streng wie in Echtzeit, aber die gleiche Idee

Alle diese Systeme sollen die Einhaltung der Vorschriften erleichtern, Fehler reduzieren und Steuervermeidung minimieren. Sie machen auch Audits einfacher und schneller.

Erfahren Sie mehr darüber, wie Länder die elektronische Rechnungsstellung für die Umsatzsteuerüberwachung verwenden.

Wenn Ihr Unternehmen also internationalen Handel betreibt, müssen Sie das Steuermelde- und Rechnungsstellungssystem jedes Landes einhalten.

Der Brexit ist ein gutes Beispiel dafür, wie dies funktionieren könnte.

Großbritannien führt derzeit ein Programm namens „Making Tax Digital“ ein, das sowohl für Unternehmen innerhalb des Vereinigten Königreichs als auch für diejenigen gelten wird, die an das Vereinigte Königreich verkaufen, wie z. B. alle in der EU. Das neue System gilt sogar für selbstständige britische Unternehmen und Vermieter.

Und EU-Unternehmen, die an Menschen in Großbritannien verkaufen, müssen ihnen Mehrwertsteuer berechnen. Für kleinere Einkäufe unter 150 Euro würde das Unternehmen den Import One-Stop Shop (IOSS) nutzen, ein elektronisches Registrierungsportal, das die Erfüllung der Umsatzsteuervorschriften erleichtert.

Dieselben EU-Unternehmen, die an andere Länder innerhalb der EU verkaufen, würden das One-Stop-Shop-System (OSS) verwenden, ähnlich dem IOSS, jedoch nur für den Handel innerhalb der EU.

Für den Zugriff auf und die Arbeit mit all diesen Systemen müssen die Unternehmen im Voraus etwas Geld ausgeben, aber sie können leichter Geschäfte mit Verbrauchern in den vielen Ländern der EU tätigen.

Die USA müssen noch ein System zur elektronischen Rechnungsstellung oder Berichterstattung einführen.

6. Das Harmonisierte System

Das Harmonisierte System begann 1988, aber mit so viel digitalem Handel ist es heute zu einem festen Bestandteil der internationalen Geschäftstätigkeit geworden.

Das Harmonisierte System ist eine Methode zur Codierung und Verfolgung von Produkten in allen Branchen bei jedem Grenzübertritt. Dies erleichtert die grenzüberschreitende Überwachung des Verkaufsvolumens, sodass für Waren und Dienstleistungen genaue Mehrwertsteuern und Verkaufssteuern erhoben werden können.

Die Codes werden alle fünf Jahre aktualisiert und im Jahr 2022 wird die siebte Ausgabe veröffentlicht.

Die Verwendung der HS-Codes kann sehr schnell komplex werden, da nicht jede Nation ihre Codes sofort aktualisiert. Manche brauchen Jahre. Das bedeutet, dass Sie möglicherweise denselben Artikel in zwei verschiedenen Ländern verkaufen und zwei verschiedene Codes verwenden müssen.

Was passiert, wenn ein Produkt mit dem falschen Code falsch klassifiziert wird? Es könnte mit dem falschen Satz besteuert werden und zu Bußgeldern und Verzögerungen, Problemen an der Grenze und verärgerten Kunden führen. Lesen Sie mehr über das Harmonisierte System und verwandte globale Steuerfragen.

7. Abschaffung der Mindestbesteuerungsanforderungen

Insbesondere in Großbritannien und den EU-Staaten verschwinden die bisherigen Mindestanforderungen für die Anwendbarkeit der Mehrwertsteuer.

Für Importe in das Vereinigte Königreich gab es früher eine Mindestbestellmenge von 135 £, bevor die Mehrwertsteuer anfiel. Das ist auf dem Weg nach draußen, ebenso wie die Erleichterung für Konsignationslager mit geringem Wert, die früher für Waren unter 15 £ galt. Die Mehrwertsteuer für beide muss jetzt an der Verkaufsstelle beim Kunden während des Bezahlvorgangs erhoben werden.

Für Beträge über diesem Schwellenwert gibt es derzeit keine Änderungen an den Richtlinien.

Für Importe in die EU galt früher ein ähnlicher Mindestbetrag von 150 €, und auch das fällt weg. IOSS-Benutzer müssen nun für alle Einkäufe unter diesem Betrag Mehrwertsteuer an der Verkaufsstelle erheben.

Und viele andere Nationen – darunter Kanada, Indien, Malaysia und China – arbeiten an ähnlichen Arten von Steuerreformen.

8. Andere Besteuerungsfragen für 2022 und darüber hinaus

Versorgungsprobleme

Versorgungs- und Arbeitskräftemangel können sich auf Ihre Steuersituation auswirken.

Wie gehen Sie beispielsweise mit den erhobenen Steuern um, wenn so viele Produkte gekauft und dann zurückgegeben werden? Müssen Sie Steuererklärungen für bereits abgeführte Steuern ändern?

Online-Marktplätze

Wenn Sie Produkte über einen der Dutzenden von Online-Marktplätzen wie Amazon oder Wayfair verkaufen, besteuern einige Staaten und Länder diese, Kosten, die sie möglicherweise an Sie weitergeben oder nicht. Andere Staaten lassen diese Art von Verkäufern davon ausgenommen.

Untypische Produkttypen

Viele Länder, die schon immer Autovermietungen und Taxis besteuert haben, versuchen nun, auch Carsharing-Dienste zu besteuern.

Wenn Sie Online-Kurse verkaufen, können diese ebenfalls steuerpflichtig werden. Es gibt jedoch mehrere Möglichkeiten, wie sich Kurse voneinander unterscheiden können. Einige Kurse sind live, während andere vorab aufgezeichnet werden. Vorab aufgezeichnete Kurse sind eher wie ein Produkt. Andere Kurse erfordern das Herunterladen von Materialien. Einige schicken Materialien per Post.

Unterschiedliche Nationen und unterschiedliche Orte können jede dieser Arten von Schulungs- und Bildungsdienstleistungssituationen unterschiedlich behandeln.

Was ist mit Software?

Es gibt jetzt mindestens zehn verschiedene Arten von Softwareproduktkategorien, wie z. B. verpackt und geliefert wie ein echtes Produkt, verpackt, aber elektronisch heruntergeladen, angepasst und einige andere. Auch hier kann jeder Typ unterschiedlich besteuert werden, je nach Land und Ort, an dem Ihr Unternehmen präsent sein soll – das Nexus-Problem, das diese Dose von Würmern am Anfang geöffnet hat.

Benötigen Sie Steuerhilfe?

WooCommerce bietet keine Steuerdienstleistungen an, und dieser Artikel soll informativ und hilfreich für Unternehmen sein, die versuchen, ihre Steuerpflichten zu verstehen.

Avalara kann Ihnen jedoch mit einer Software zur Steuerautomatisierung helfen, die die Einhaltung von Vorschriften erheblich vereinfacht. Insbesondere für kleine Unternehmen, die Geschäfte in den USA oder über internationale Grenzen hinweg tätigen, gibt es viel zu beachten. Eine Steuer-Compliance-Software könnte einen Blick wert sein.

Probieren Sie es aus: Die WooCommerce AvaTax-Erweiterung integriert die Software von Avalara direkt in Ihren Shop.