Entwickler-Spickzettel: 5 Fragen zur Umsatzsteuer, die WooCommerce-Kunden stellen sollten

Veröffentlicht: 2018-02-13Sie sind ein WooCommerce-Store-Entwickler und haben viel um die Ohren. Das Letzte, was Sie brauchen, sind Umsatzsteuerfragen oder Auslassungen – ein oft vergessener, aber wichtiger Aspekt einer Website, die Ihren Entwicklungszeitplan durcheinander bringt. Aus diesem Grund haben wir den letzten Spickzettel zusammengestellt, den Sie jemals brauchen werden, um Kunden bei der Einrichtung der Umsatzsteuer in ihrem Online-Shop zu helfen.

5 Fragen zur Umsatzsteuer an Kunden

Es gibt fünf wesentliche Fragen, die Kunden stellen sollten, bevor sie die Mehrwertsteuererhebung in ihrem WooCommerce-Shop einrichten. Wir werden jeden einzelnen durchgehen und warum Sie die Antwort kennen müssen, um am besten eine Full-Service-Umsatzsteuer-Einrichtung bereitzustellen.

1. In welchen Staaten und Ländern erheben Sie Umsatzsteuer?

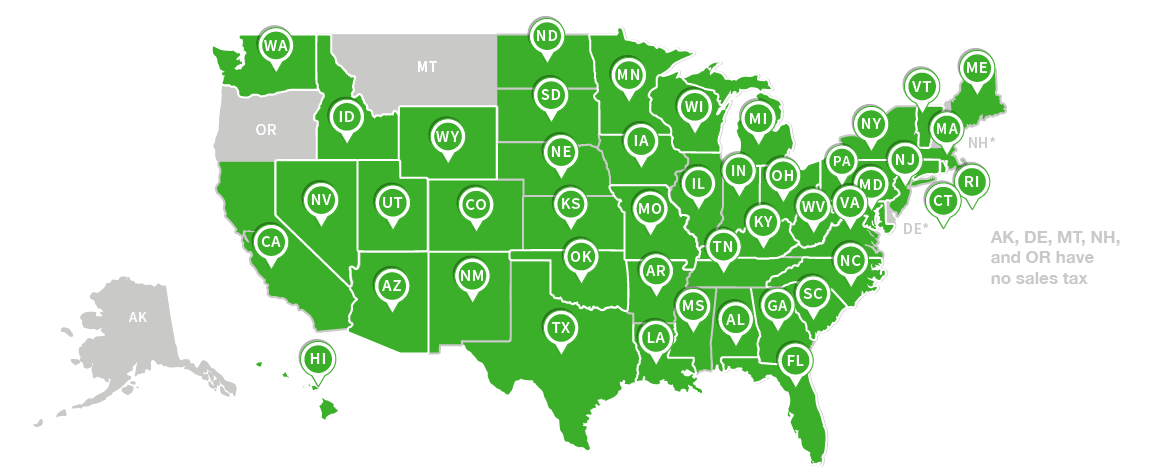

Aufgrund der Funktionsweise des US-Umsatzsteuersystems sind die meisten Händler nicht verpflichtet, die Umsatzsteuer von allen Käufern zu erheben. Stattdessen müssen Einzelhändler die Umsatzsteuer nur in Staaten erheben, in denen sie einen Umsatzsteuer-Nexus haben. Ihr Kunde muss möglicherweise nur in seinem Heimatstaat Umsatzsteuer erheben, oder er muss möglicherweise in mehreren US-Bundesstaaten oder mehreren Ländern Umsatzsteuer erheben. Sie müssen dies wissen, um sicherzustellen, dass sie keine Fehler machen, z. B. versuchen, die Umsatzsteuer von jedem Käufer zu erheben oder überhaupt keine Umsatzsteuer zu erheben.

Die Staaten, in denen Ihr Kunde die Umsatzsteuer erhebt, bestimmen auch, ob er Umsatzsteuer auf Versandkosten erheben sollte. Einige Staaten betrachten Versandkosten als notwendigen Teil einer steuerpflichtigen E-Commerce-Transaktion und verlangen von Online-Verkäufern, dass sie Umsatzsteuer auf alle Versandkosten erheben. In anderen Bundesstaaten müssen Online-Verkäufer keine Umsatzsteuer auf Versandkosten erheben, wenn die Gebühr klar vom Preis der steuerpflichtigen Produkte getrennt ist.

Wenn Ihr Kunde sich nicht sicher ist, wo er Umsatzsteuer erheben muss, können Sie ihn auf Schulungsressourcen verweisen, die sich an Händler richten, wie z. B. den Sales Tax Guide for WooCommerce Sellers.

2. Von welcher(n) Adresse(n) werden Ihre Produkte versendet?

Sie müssen diese Frage aufgrund einer anderen Eigenart der Umsatzsteuer stellen. In den meisten US-Bundesstaaten spielt die „Versandadresse“ keine Rolle. Diese Bundesstaaten sind „bestimmungsbezogene“ Umsatzsteuerstaaten, was bedeutet, dass Händler verpflichtet sind, die Umsatzsteuer zum Steuersatz der „Lieferadresse“ des Käufers zu erheben.

Eine Handvoll US-Bundesstaaten sind jedoch „ursprungsbasierte“ Staaten. Das bedeutet, dass der Händler stattdessen die Umsatzsteuer basierend auf dem Ursprungsort der Bestellung (ihre Wohnung, ihr Büro, ihr Geschäft, ihr Lager usw.) berechnen kann. In diesem Fall müssen Sie die Adresse kennen, von der aus die Artikel versendet werden, damit die Produkte mit dem richtigen Steuersatz besteuert werden können.

3. Verkaufen Sie steuerbefreite oder nicht steuerpflichtige Artikel, wie z. B. Produkte in diesen Kategorien?

Kleidung

Software als Service (SaaS)

Digitale Güter – Bücher, Musik, Filme, Informationsprodukte usw.

Essen und Lebensmittel

Verschreibungspflichtige oder nicht verschreibungspflichtige Medikamente

Bücher – Lehrbücher oder religiöse Bücher

Zeitschriften

Zeitschriften im Abonnement

In den USA ist das meiste „materielle persönliche Eigentum“ steuerpflichtig. Wenn Ihr Kunde also Kaffeetassen oder Lampen oder Möbel oder die meisten anderen Produkte verkauft, muss er höchstwahrscheinlich Umsatzsteuer auf diese Verkäufe erheben. Einige Produkte sind jedoch in einigen Staaten nicht steuerpflichtig.

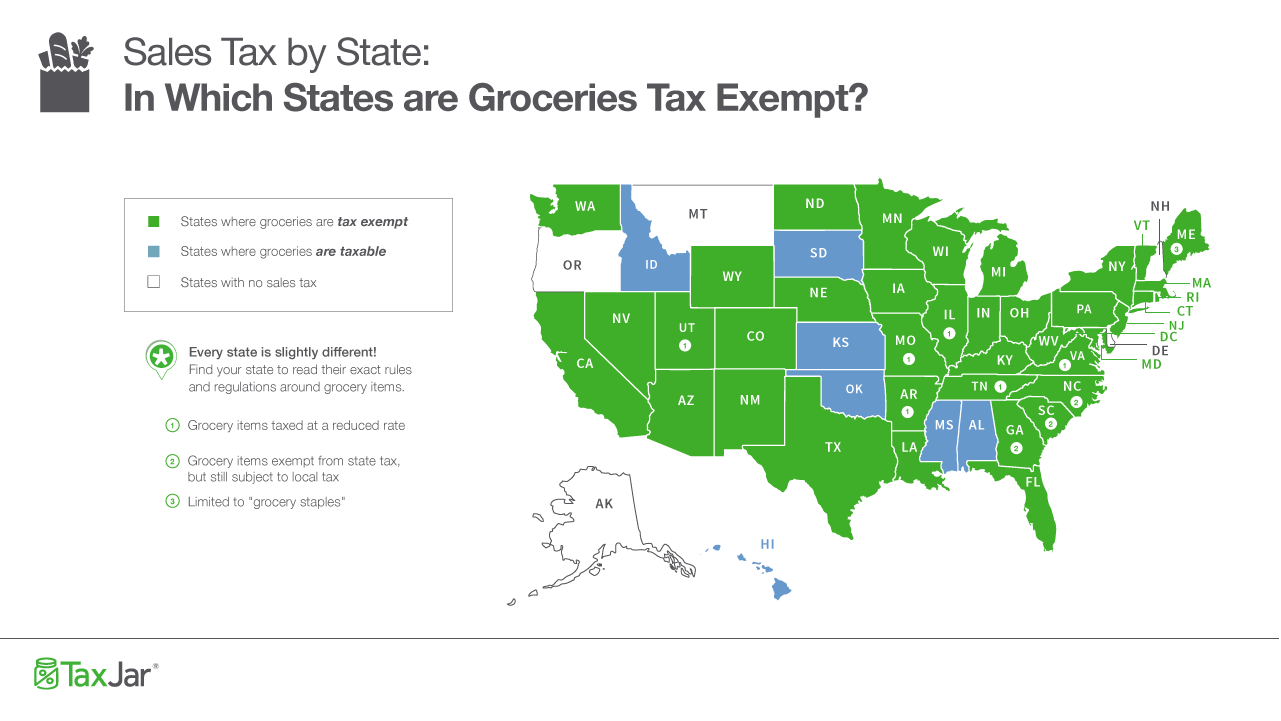

Beispielsweise sind Lebensmittel in den meisten US-Bundesstaaten nicht steuerpflichtig, obwohl einige Bundesstaaten – wie Illinois – sie als steuerpflichtig ansehen, obwohl sie zu einem ermäßigten Steuersatz besteuert werden. Verschreibungspflichtige Medikamente sind in jedem Staat nicht steuerpflichtig, während nicht verschreibungspflichtige Medikamente in den meisten Staaten nicht steuerpflichtig sind. Und während Kleidung in den meisten US-Bundesstaaten steuerpflichtig ist, gibt es einige bemerkenswerte Ausnahmen wie New York, wo Kleidung nicht steuerpflichtig ist, solange der Verkaufspreis des einzelnen Kleidungsstücks unter 110 US-Dollar liegt.

Wenn Ihr Kunde Produkte verkauft, die manchmal steuerbefreit sind, achten Sie darauf, diese Produkte in seinem Geschäft richtig zu kategorisieren. Angenommen, Ihr Kunde verkauft Jeans und ist verpflichtet, sowohl in Pennsylvania, wo Kleidung nicht steuerpflichtig ist, als auch in Florida, wo Kleidung steuerpflichtig ist, Umsatzsteuer zu erheben. Wenden Sie in diesem Fall Produktsteuercodes auf die SKUs Ihrer Kunden an, um sicherzustellen, dass sie bei Bedarf Umsatzsteuer erheben, und lassen Sie die Steuer weg, wenn Sie ein Paar Jeans an einen Kunden versenden, der in einem Staat lebt, in dem Kleidung von der Steuer befreit ist.

Um Produkte von der Steuer zu befreien, nutzen Sie die von WooCommerce bereitgestellten Steuerklassen „Reduzierter Satz“ und „Nullsatz“ oder richten Sie zusätzliche Steuerklassen für bestimmte Kategorien wie „Bekleidung“ ein. Ordnen Sie von dort aus die Produkte Ihres Kunden diesen Steuerklassen zu und richten Sie Steuersätze manuell nur in Staaten ein, in denen eine bestimmte Kategorie steuerpflichtig ist.

Um diesen Prozess zu automatisieren und sich keine Gedanken über sich ständig ändernde Gesetze zur Produktsteuerpflicht zu machen, sollten Sie ein WooCommerce-Mehrwertsteuer-Plugin in Betracht ziehen, das Produktbefreiungen für Sie handhaben kann.

4. Verkaufen Sie an steuerbefreite Kunden wie steuerbefreite Unternehmen oder Wiederverkäufer?

So wie einige Produkte nicht steuerpflichtig sind, sind einige Unternehmen berechtigt, Produkte steuerfrei zu kaufen. Beispielsweise können einige Regierungsbehörden, Schulen und gemeinnützige Organisationen Produkte steuerfrei kaufen. Einzelhändler, die Produkte zum Wiederverkauf kaufen, können Produkte auch steuerfrei kaufen.

Wenn Ihr Kunde an steuerbefreite Unternehmen verkauft oder dies in Zukunft plant, muss er Kunden als steuerbefreit kennzeichnen oder auf andere Weise davon absehen, von bestimmten Kunden Umsatzsteuer zu erheben.

Um Kunden von der Steuer zu befreien, erweitern Sie die Kundenrolle in WooCommerce mit einem Drittanbieter-Plugin wie Capability Manager Enhanced. Dann befreien Sie einen Kunden programmgesteuert mit `set_is_vat_exempt`:

globaler $woocommerce;

if ( is_user_logged_in() ) {

$steuerbefreit = aktueller_Benutzer_kann( 'steuerbefreite_Rolle' );

$woocommerce->customer->set_is_vat_exempt( $tax_exempt );

}

5. Wie reichen Sie Umsatzsteuererklärungen ein und zahlen sie?

Einige größere Kunden haben eine interne Buchhaltungsabteilung, die sich um die Umsatzsteuermeldung und -anmeldung kümmert, während andere eine Lösung wünschen, die sich in ihren WooCommerce-Shop integrieren lässt. Ihr Kunde hat möglicherweise bereits eine bevorzugte Mehrwertsteuersoftware oder erwartet von Ihnen, dass Sie ihm Empfehlungen geben, die nahtlos mit dem von Ihnen erstellten Geschäft zusammenarbeiten. Es ist hilfreich, dies im Voraus zu wissen, damit die Kompatibilität in Zukunft kein Problem mehr darstellt.

Für genaue Umsatzsteuerberechnungen in Echtzeit an der Kasse für WooCommerce bietet TaxJar ein benutzerfreundliches Plugin, mit dem Sie schnell loslegen können. Installieren Sie die TaxJar WooCommerce-Erweiterung und fügen Sie das TaxJar-API-Token Ihres Clients ein. Synchronisieren Sie von dort aus Ihre Nexus-Adressen und aktivieren Sie Berechnungen. Sie sind bereit! Erfahren Sie, wie Sie beginnen.

Wenn ein Kunde in einem der Nexus-Staaten Ihres Kunden wohnt, berechnet das Plugin die Umsatzsteuer an der Kasse, indem es einen Satz von der Umsatzsteuer-API von TaxJar, SmartCalcs, anfordert. Der Steuersatz wird in der nativen Steuersatztabelle von WooCommerce gespeichert, und dann werden Steuer- und Bestellsummen automatisch von WooCommerce berechnet. Sie erhalten sofort vollständige Unterstützung für die Versandsteuerpflicht, Produktbefreiungen, Beschaffungslogik, Einzelrabatte und Umsatzsteuerfeiertage. Berechnungen sind für mehr als 30 Länder verfügbar, darunter die USA, Kanada, Australien und die Europäische Union.

Sie können die Umsatzsteuermeldung und -einreichung auch direkt im TaxJar-Umsatzsteuer-Plugin aktivieren. Einmal aktiviert, importiert TaxJar automatisch Kundenbestellungen aus WooCommerce, um rückgabebereite Statusberichte für die manuelle Einreichung von Rücksendungen zu erstellen. Noch besser ist, dass Sie Kunden in AutoFile registrieren können, um sie später automatisch einzureichen.

Weitere Informationen zur Umsatzsteuer finden Sie in unserem Umsatzsteuerleitfaden für WooCommerce-Verkäufer.