Wie Sie Ihren Kunden die korrekten Umsatzsteuersätze in Rechnung stellen

Veröffentlicht: 2015-12-29Als Inhaber eines E-Commerce-Shops müssen Sie also umsatzsteuerkonform sein. Dies bedeutet, dass Sie speziell in den Vereinigten Staaten Käufern in Staaten, in denen Sie Nexus haben, Umsatzsteuer berechnen müssen. Alle Staaten haben eine etwas andere Definition von Nexus, aber die meisten Staaten sind der Ansicht, dass eine „physische Präsenz“ oder „wirtschaftliche Verbindung“, die auf Verkäufen in diesen Staat basiert, einen Nexus schafft.

Selbst nachdem Sie recherchiert haben, um zu verstehen, wo Sie Nexus haben, wie viel verlangen Sie dann? Ist das von Kunde zu Kunde unterschiedlich? Und warum muss das so kompliziert sein?

Und was noch wichtiger ist, gibt es eine Lösung, die alles automatisieren kann, damit WooCommerce-Kunden sich um nichts davon kümmern müssen? Die gute Nachricht ist, ja, das gibt es!

Zuerst erklären wir ein wenig, wie die Umsatzsteuer funktioniert, und dann zeigen wir Ihnen, wie Sie TaxJar verwenden können, um den gesamten Prozess zu automatisieren, sodass Sie sich nie wieder um die Umsatzsteuer kümmern müssen.

Auch wenn es schwierig sein kann, die richtigen Tarife zu bestimmen, hilft Ihnen ein wenig Lektüre dabei, sich im Handumdrehen darum zu kümmern. Heute erklären wir die unterschiedlichen Umsatzsteuersätze in den Vereinigten Staaten und helfen Ihnen herauszufinden, welche Sätze Sie Ihren Kunden berechnen müssen.

Wenn Sie ein wachsendes E-Commerce-Unternehmen mit mehreren Vertriebskanälen (WooCommerce, Amazon, Walmart usw.) sind und die Vorteile von vollautomatisierten Umsatzsteuer- und Einreichungsdiensten nutzen möchten, empfehlen wir Ihnen, sich für TaxJar zu entscheiden .

Lass uns anfangen.

Die Ermittlung des richtigen Steuersatzes ist schwierig

45 Bundesstaaten und Washington DC haben alle eine Umsatzsteuer. Es wird an Staaten und lokale Gebiete zurücküberwiesen, um Dinge wie öffentliche Sicherheit, Straßen und andere Ausgaben des Staatshaushalts zu bezahlen. Die Umsatzsteuer wird auf der Ebene der einzelnen Bundesstaaten geregelt, daher unterscheiden sich die Steuervorschriften und -vorschriften von Bundesstaat zu Bundesstaat geringfügig .

Eine Handvoll Staaten sind ziemlich einfach. Sie haben einen landesweiten Umsatzsteuersatz, der im Allgemeinen zwischen 4 und 7 % liegt – was bedeutet, dass Sie diesen einzigen Satz nur berechnen müssen, wenn Sie Nexus haben.

Beispiel: Sie sind ein in Connecticut lebender Verkäufer von Science-Fiction-Erinnerungsstücken. Da Sie dort leben, haben Sie in diesem Bundesstaat einen Umsatzsteuer-Nexus . Da Connecticut nur einen landesweiten Umsatzsteuersatz und keine lokalen Steuersätze hat, ist Ihr Leben einfach: In den meisten Fällen berechnen Sie nur den landesweiten Umsatzsteuersatz von 6,35 % auf alle Verkäufe.

Die Einrichtung von Steuern für diese Staaten ist nicht allzu schwierig. Aber da ist ein Fang. (Bildnachweis: Ali Edwards)

Aber… die meisten Staaten machen das Leben viel komplizierter. Sie haben nicht nur einen einzigen landesweiten Steuersatz, sondern ermöglichen Aus diesem Grund kann es sein, dass Sie Ihren Kunden bei einem Verkauf eine Kombination aus Staats-, Bezirks-, Stadt- und „Special Taxing District“-Steuern in Rechnung stellen.

Beispiel: Sie verkaufen Hautpflegeprodukte von Ihrem Zuhause in Obetz, Ohio. Ohio ist ein ursprungsbezogener Umsatzsteuerstaat (dazu gleich mehr), sodass Ihr Umsatzsteuersatz in Obetz 7,5 % beträgt. Das setzt sich zusammen aus dem Umsatzsteuersatz von 5,75 % des Bundesstaates Ohio und dem Steuersatz von Franklin County von 1,25 %.

Wie Sie vielleicht erraten haben, kann dies noch komplizierter werden, wenn Sie in einem Gebiet verkaufen oder einen Nexus haben, in dem Umsatzsteuer, Bezirkssteuer und Stadtsteuer erhoben werden.

Der „Affenschlüssel“ für Online-Händler: Ursprungs- und Bestimmungsort-bezogene Umsatzsteuer

Dann gibt es einen weiteren Schraubenschlüssel, den man in die Gleichung werfen kann.

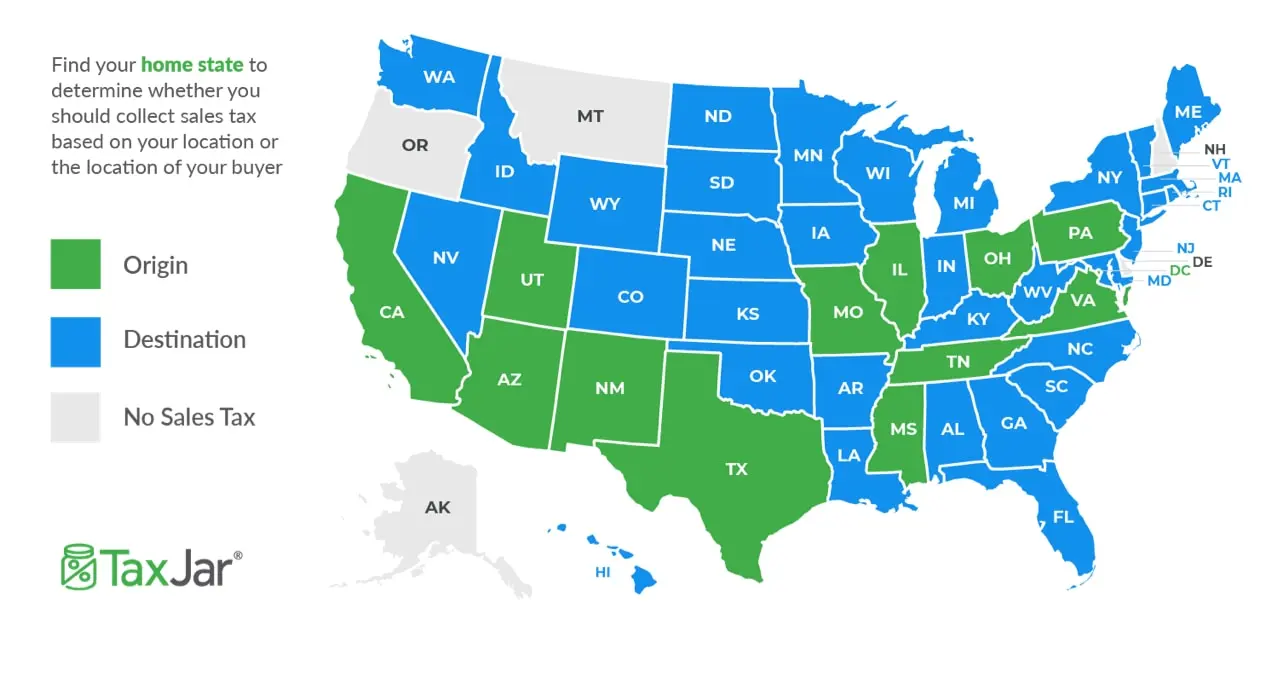

Wenn es um den Versand von Produkten geht, sind einige Staaten ursprungsbasierte Umsatzsteuerstaaten und einige sind bestimmungsortbasierte Umsatzsteuerstaaten. Dies kann sich auch darauf auswirken, ob Sie Steuern berechnen und wie viel Sie berechnen.

Lassen Sie uns das etwas detaillierter durchgehen.

Ursprungsbezogene Umsatzsteuer

Die herkunftsbezogene Umsatzsteuer ist ziemlich einfach. Wenn Sie in einem Staat einen Nexus zum Heimatstaat haben (d. h. Ihr Unternehmen hat dort seinen Sitz) und Sie ein Produkt an einen Käufer in diesem Staat verkaufen, zahlen Sie Umsatzsteuer am Ursprungsort des Verkaufs (d. h. an Ihrem Standort) .

Die Staaten, die ursprungsbezogene Umsatzsteuerregeln verwenden, sind:

- Arizona

- Kalifornien*

- Illinois

- Mississippi

- Missouri

- New-Mexiko

- Ohio

- Pennsylvania

- Tennessee

- Texas

- Utah

- Virginia

* In Kalifornien richten sich die Staats-, Kreis- und Stadtsteuern nach der Herkunft, die Bezirkssteuern jedoch nach dem Standort des Kunden. Dies ist das einzige Bundesland mit dieser Regel.

Wenn Sie in einem dieser Staaten leben und an einen Kunden im selben Staat verkaufen, müssen Sie nur die Umsatzsteuer zum Satz (Sie können Ihren lokalen Umsatzsteuersatz nachschlagen, indem Sie Ihre Postleitzahl + 4 in den Umsatzsteuerrechner von TaxJar eingeben .)

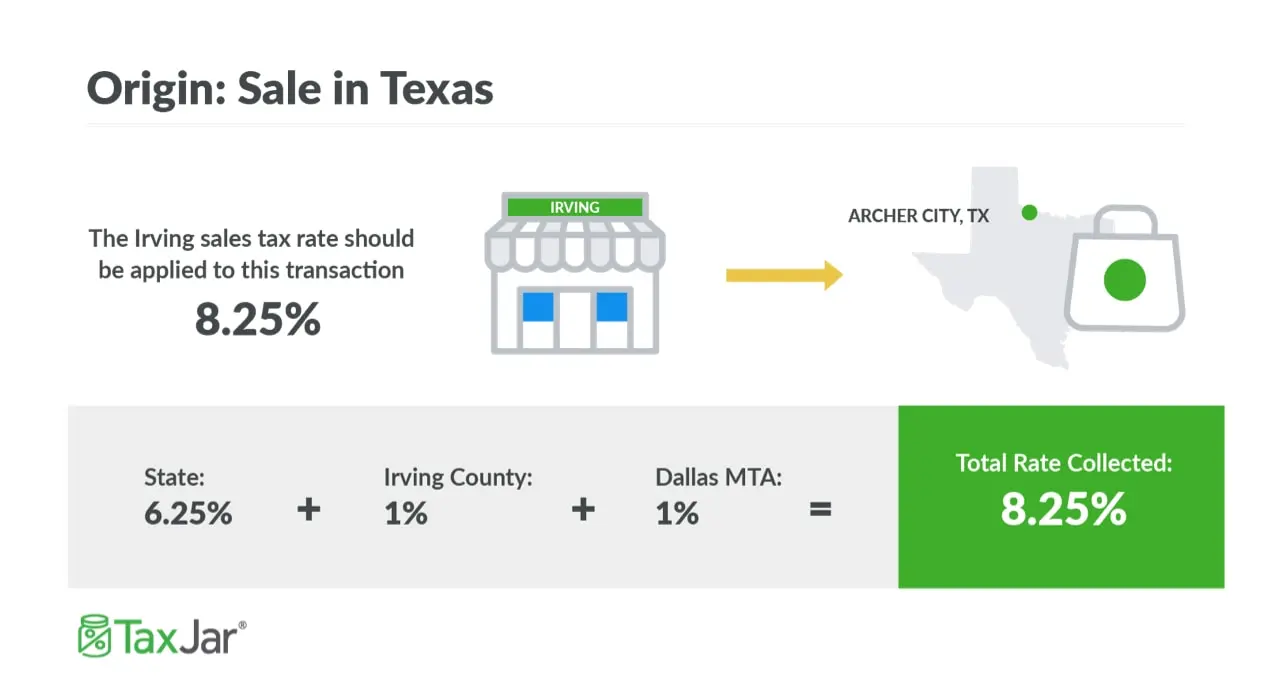

Beispiel: Sie leben in Irving, TX, verkaufen aber an einen Käufer in Archer City, TX. Auch wenn Sie einen Verkauf an eine Person in einer völlig anderen Steuerhoheit getätigt haben, würden Sie dieser dennoch den kombinierten Irving -Umsatzsteuersatz von 8,25 % berechnen. Dieser Satz setzt sich zusammen aus dem Satz von 6,25 % des Bundesstaates Texas, zuzüglich des Irving-Umsatzsteuersatzes von 1 % und des Satzes der Dallas Metropolitan Transit Authority (MTA) von 1 %.

Ein Beispiel für geltende herkunftsbezogene Umsatzsteuerregeln.

Zielortbezogene Umsatzsteuer

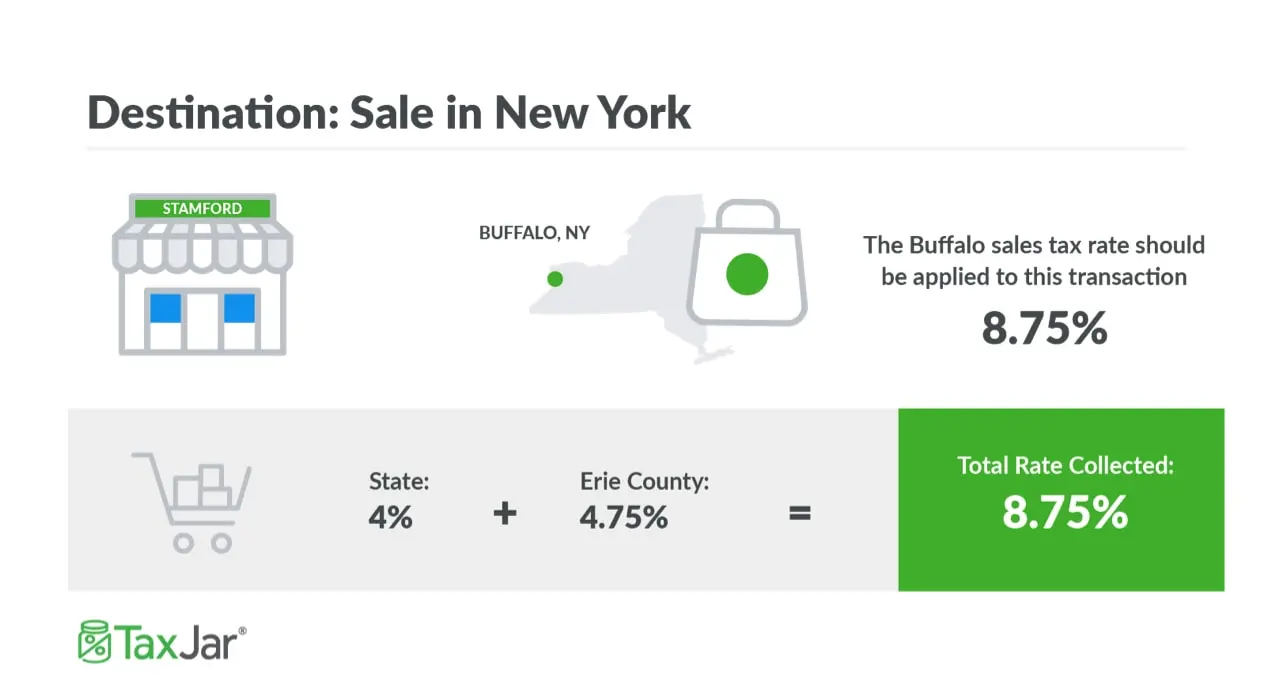

Bestimmungsbezogene Umsatzsteuerstaaten sind komplizierter und auch häufiger. In diesen Staaten berechnen Sie die Umsatzsteuer basierend auf dem Satz am Standort Ihres Kunden (d. h. seiner „Lieferadresse“). Dies ist auch meistens der Fall für Remote-Verkäufer in den Staaten, in denen Sie Nexus haben. Dazu später mehr.

Beispiel: Sie betreiben Ihr Geschäft von Ihrem Lager in Stamford, NY, und verkaufen einen Artikel an jemanden in Buffalo, NY. Da New York ein bestimmungsortbasierter Umsatzsteuerstaat ist, würden Sie Ihrem Käufer die Umsatzsteuer auf der Grundlage ihres Satzes von 8,75 % berechnen. Das sind die 4 % des Bundesstaates New York plus die 4,75 % des Erie County-Satzes.

Ein zielbasierter Staat verlangt, dass Sie den Steuersatz des Kunden berechnen, nicht Ihren eigenen.

Wie Sie sehen können, ist die Berechnung der Umsatzsteuer etwas komplizierter, wenn Sie versuchen, Käufern in einem Bestimmungsland Steuern in Rechnung zu stellen.

Erhebung der Umsatzsteuer als Fernverkäufer

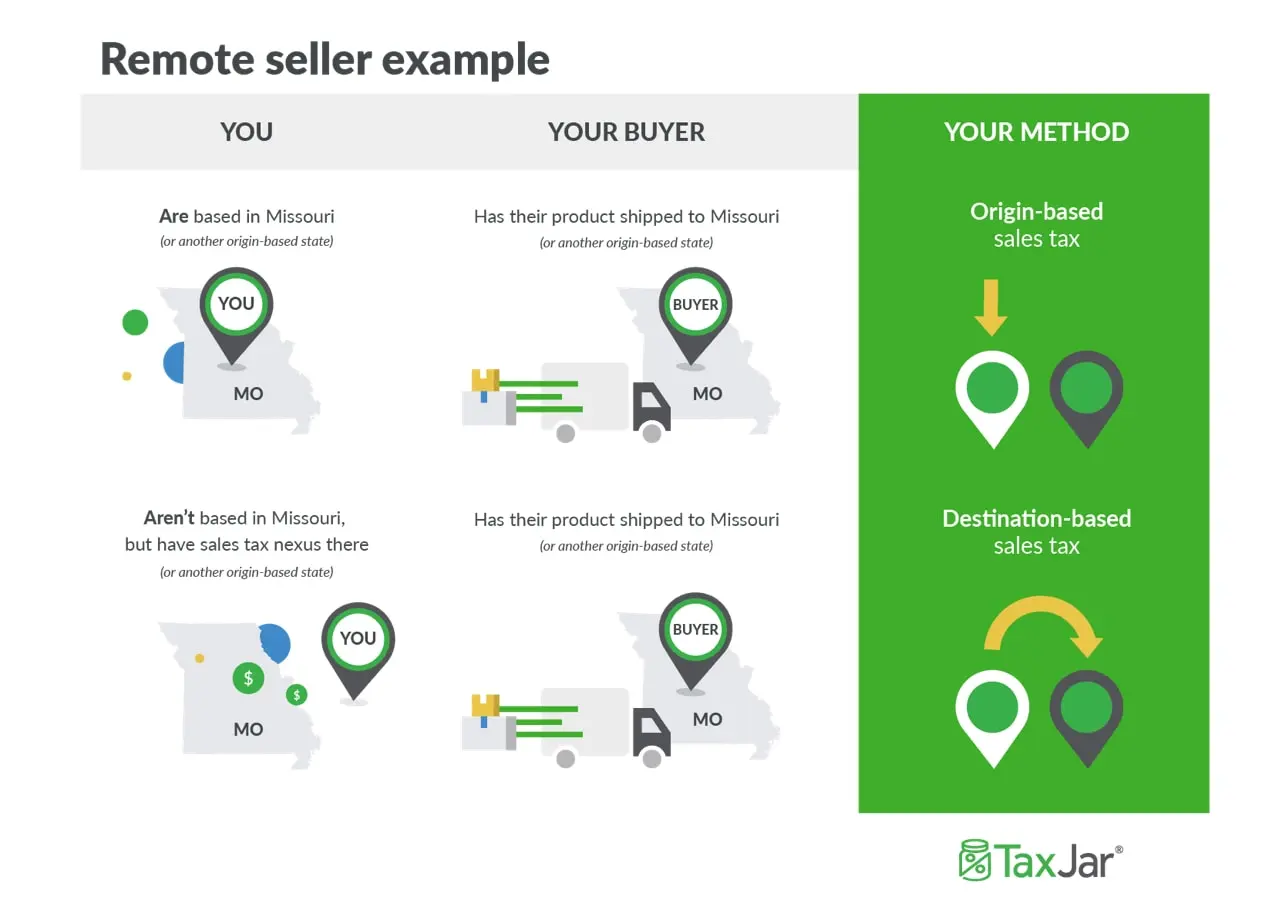

Eine weitere wichtige Überlegung hat damit zu tun, ein Fernverkäufer zu sein. Ein „Remote-Verkäufer“ im Sinne der Umsatzsteuer wird als jemand betrachtet, der einen Bezug zur Umsatzsteuer in einem Bundesstaat hat, aber nicht in diesem Bundesstaat Nun, nicht nur die physische Präsenz (z. B. ein Standort, Mitarbeiter oder Inventar), sondern auch die „wirtschaftliche“ Präsenz in einem Staat schafft einen Umsatzsteuer-Nexus. Ein wirtschaftlicher Nexus entsteht, wenn ein Unternehmen genug in einen bestimmten Zustand verkauft. Die staatlichen Gesetze zum wirtschaftlichen Zusammenhang variieren. Die Umsatzschwellen variieren zwischen 10.000 und 500.000 US-Dollar Umsatz, und einige Bundesstaaten haben überhaupt keine Transaktionsschwelle. Hier können Sie mehr über Gesetze zur wirtschaftlichen Verknüpfung lesen .

In den meisten Fällen, in denen dies geschieht, gelten zielortbasierte Steuerregeln.

Beispiel: Sie leben und betreiben Ihr Unternehmen in Kalifornien, haben aber einen Mitarbeiter in Missouri eingestellt. Das bedeutet, dass Sie jetzt sowohl in Kalifornien als auch in Missouri einen Umsatzsteuer-Nexus haben . Missouri ist ein ursprungsbasierter Umsatzsteuerstaat für Verkäufer im Bundesstaat, aber in diesem Fall gelten Sie als „Remote-Verkäufer“, da Sie in Kalifornien ansässig sind.

Da Sie ein „Remote-Verkäufer“ sind, gelten die Umsatzsteuervorschriften des Ursprungsstaats von Missouri nicht für Sie . Wenn Sie also einen Verkauf an einen Käufer in Missouri tätigen würden, würden Sie diesem Käufer die Umsatzsteuer auf der Grundlage seines lokalen Umsatzsteuersatzes berechnen – d.

Um es aufzuschlüsseln:

- Wenn Sie in einem auf der Herkunft basierenden Umsatzsteuerstaat leben , berechnen Sie Kunden in demselben Staat Umsatzsteuer zum gesamten kombinierten Umsatzsteuersatz Wenn Sie in einem Herkunftsstaat als „Remote-Verkäufer“ gelten , müssen Sie Verkäufe wahrscheinlich mit dem gesamten kombinierten Umsatzsteuersatz des Standorts Ihres Wenn Sie in einem zielbasierten Bundesstaat als „Remote-Verkäufer“ gelten und in diesem Bundesstaat einen Nexus haben, müssen Sie Verkäufe wahrscheinlich mit dem gesamten kombinierten Umsatzsteuersatz des Standorts Ihres Kunden berechnen.

Dies ist beim ersten Versuch nicht leicht zu verstehen, also lesen Sie diesen Beitrag, um mehr über die Ursprungs- und Bestimmungssteuer zu erfahren, als Sie wahrscheinlich jemals wissen wollten.

Wann ist die Umsatzsteuer auf den Versand zu berechnen?

Eine andere zu berücksichtigende Sache ist, dass viele Bundesstaaten auch verlangen, dass auf Versand- und Lieferkosten Umsatzsteuer erhoben wird .

Beispiel: Sie haben einen Nexus in Rhode Island, einem Staat, der den Versand als steuerpflichtig betrachtet. Wenn Sie einem Kunden einen Artikel im Wert von 10 US-Dollar verkaufen und ihm 2 US-Dollar für den Versand berechnen, würden Sie den geltenden Umsatzsteuersatz für den gesamten Kauf berechnen .

Andererseits betrachten einige Staaten, wie Alabama, den Versand nicht als Teil der steuerpflichtigen Transaktion und daher sind die Versandkosten nicht steuerpflichtig. Wenn Sie also das neueste Must-Have-Spielzeug für einen Artikelpreis von 19,99 $ plus 5,00 $ Versand an einen Käufer in Alabama versenden, müssen Sie nur die Umsatzsteuer auf den Artikelpreis von 19,99 $ berechnen .

Diese Staaten besagen, dass Versandkosten nicht steuerpflichtig sind, wenn Sie die Gebühr getrennt vom Verkaufspreis des Artikels ausweisen. Sie sind steuerpflichtig, wenn Sie die Gebühr in den Artikelpreis einbeziehen.

- Alabama

- Arizona

- Kalifornien

- Idaho

- Iowa

- Louisiana

- Maine

- Maryland **

- Massachusetts

- Missouri

- Nevada

- Oklahoma

- Utah

- Virginia **

- Wyoming

** Für diese Staaten ist der Versand steuerpflichtig, wenn Versand- und Bearbeitungsgebühren kombiniert werden. Wenn sie jedoch separat aufgeführt und berechnet werden, sind sie es nicht.

Wenn Sie Nexus in einem der oben nicht aufgeführten Bundesstaaten haben, sollten Sie Steuern auf die gesamten Einkäufe Ihrer Kunden erheben, einschließlich der Versandkosten.

Die Berechnung der richtigen Tarife sollte keine Kopfschmerzen verursachen

Dieses Zeug wird schnell komplex. Glücklicherweise gibt es das WooCommerce Sales Tax Automation Plugin von TaxJar . Dieses Plugin stellt sicher, dass Sie jedem Kunden den richtigen Betrag an Umsatzsteuer in Rechnung stellen, unabhängig davon, ob es sich um die Ursprungssteuer, die Bestimmungsortssteuer oder den steuerpflichtigen Versand handelt.

Das WooCommerce Umsatzsteuer-Plugin von TaxJar ist perfekt für Händler, die:

- Implementieren Sie Echtzeit-Aktualisierungen ihrer Mehrwertsteuersätze an der Kasse

- Automatisieren Sie ihre Umsatzsteuererklärung

- Erhalten Sie Umsatzsteuerdaten aus mehreren Kanälen in leicht lesbaren, rückgabebereiten Statusberichten

Die Lösung von TaxJar kann auch:

- Bieten Sie Einblicke in wirtschaftliche Nexus mit empfohlenen Schritten, um mit der Einhaltung in jedem neuen Zustand zu beginnen

- Bewältigen und skalieren Sie mit steigenden Nachfragesteigerungen, wie z. B. saisonalen Schwankungen oder Sonderangeboten

- Ermöglichen Sie eine einfache Verwaltung von Kunden- und Produktausnahmen

Was ist mit Hilfe bei der Einreichung meiner Umsatzsteuererklärungen beim Staat?

Wie viele Verkäufer feststellen, ist das Einziehen des richtigen Umsatzsteuerbetrags nur der Anfang. Sobald Ihr Warenkorb eingerichtet ist, müssen Sie auswählen, wie Sie die von Ihnen erhobene Umsatzsteuer an den Staat zurücküberweisen möchten.

Um die Umsatzsteuer für Ihr Unternehmen zu verwalten, haben Sie mehrere Möglichkeiten:

- Bewältige alles selbst. Wir empfehlen, einen Kalender zu erstellen, um Ihre Fälligkeitstermine zu verfolgen, und wenn die Zeit für die Einreichung gekommen ist, melden Sie sich auf der (den) Website(s) des Staates an und geben Sie die Informationen ein, um Ihre Rückkehr abzuschließen.

- Wählen Sie einen empfohlenen WooCommerce-Partner, TaxJar, der alles für Sie vollständig automatisieren kann.

- Beauftragen Sie einen Steuerberater, der Ihnen hilft, alles für Sie zu verwalten.

So funktioniert es, wenn Sie TaxJar verwenden, um Ihre Umsatzsteuer zu verwalten:

Möchten Sie mehr über die Installation des WooCommerce-Mehrwertsteuer-Plugins von TaxJar erfahren? Schauen Sie sich ihre Installationsanleitung an .

TaxJar verbindet sich direkt mit Ihrem WooCommerce-Shop (und überall sonst, wo Sie verkaufen, wie Amazon oder ein anderer Marktplatz). Als Nächstes importieren sie Ihre Transaktionsdaten in ein einziges Umsatzsteuer-Dashboard, das nach dem eingezogenen Betrag organisiert ist, und bestimmen, wo Sie Nexus haben. Dies ist hilfreich für E-Commerce-Händler, da Sie auf einen Blick das vollständige Bild Ihrer Umsatzsteuer in jedem Staat sehen können.

An diesem Punkt kann TaxJar Ihnen jetzt an der Kasse sofort genaue Umsatzsteuersätze anzeigen. Aktualisieren Sie nie wieder eine Tariftabelle.

Sobald Ihr Dashboard verbunden ist, können Sie auswählen, wie Sie Ihre Ablagen verwalten möchten. Sie haben die Wahl, sich bei AutoFile anzumelden, wo TaxJar Ihre Steuererklärungen jedes Mal, wenn sie fällig sind, an den Staat zu übermitteln, oder sie selbst bearbeiten.

Besuchen Sie TaxJar, um eine kostenlose Demo zu erhalten oder um mehr darüber zu erfahren, wie TaxJar WooCommerce-Händlern hilft . Wenn Sie zu viel Zeit mit der Verwaltung der Umsatzsteuer verbringen, verlassen Sie sich auf TaxJar und machen Sie sich wieder daran, das Geschäft auszubauen, das Sie lieben.

Sie wollen jetzt loslegen? Rufen Sie 855-800-6681 an.