顧客に正しい消費税率を請求する方法

公開: 2015-12-29したがって、eコマースストアの所有者として、消費税に準拠する必要があります。 つまり、特に米国では、ネクサスがある州の購入者に消費税を課す必要があります。 すべての州でネクサスの定義はわずかに異なりますが、ほとんどの場合、州は、その州への売り上げに基づいて、「物理的存在」または「経済的つながり」がネクサスを作成すると考えています。

ネクサスがどこにあるかを理解するための調査を行った後でも、いくら請求しますか? それは顧客ごとに異なりますか? そして、なぜこれはそれほど複雑でなければならないのですか?

さらに重要なことに、WooCommerceの顧客がこれに対処する必要がないようにすべてを自動化できるソリューションはありますか? 良いニュースは、そうです!

最初に、消費税の仕組みについて少し説明します。次に、TaxJarを使用してプロセス全体を自動化し、消費税について再度ストレスを感じる必要がないようにする方法を示します。

充電する適切な料金を決定するのは難しい場合がありますが、少し読んでおくと、すぐに頭を包むのに役立ちます。 今日は、米国のさまざまな消費税率について説明し、顧客に請求する税率を把握するのに役立ちます。

複数の販売チャネル(WooCommerce、Amazon、Walmartなど)を持つ成長中のeコマースビジネスであり、完全に自動化された消費税および申告サービスを利用したい場合は、 TaxJarを選択することをお勧めします。

始めましょう。

請求する適切な税率を決定するのは難しい

45の州とワシントンDCにはすべて消費税があります。 公安、道路、その他の州の予算費用などを支払うために、州や地方に送金されます。 消費税は個々の州レベルで管理されるため、税の規則や規制は州ごとにわずかに異なります。

一握りの州はかなり単純です。 州全体の消費税率は1つで、通常4〜7%の範囲です。つまり、ネクサスがある場合にのみ、その単一の税率を請求する必要があります。

例:あなたはコネチカットに住むSF記念品の売り手です。 あなたはそこに住んでいるので、あなたはその州に消費税の結びつきを持っています。 コネチカットには州全体の消費税率しかなく、地方税はないため、生活はシンプルです。ほとんどの場合、すべての販売に対して州全体の消費税率6.35%を請求するだけです。

これらの州に税金を設定するのはそれほど難しいことではありません。 しかし、落とし穴があります。 (画像クレジット:Ali Edwards)

しかし…ほとんどの州は生活をはるかに複雑にします。 州全体の税率が1つであるだけでなく、地方自治体が追加の税率に取り組むことこのため、販売時に州、郡、市、および「特別課税地区」の税金の組み合わせを顧客に請求することになります。

例:オハイオ州オベッツの自宅でスキンケア製品を販売しているとします。 オハイオ州は原産地ベースの消費税州であるため(詳細はすぐにわかります)、オベッツでの消費税率は7.5%です。 これは、オハイオ州の5.75%の消費税率と1.25%のフランクリン郡の税率で構成されています。

ご想像のとおり、消費税、郡税、市税のある地域で販売またはネクサスがある場合、これはさらに複雑になる可能性があります。

オンライン販売者向けの「モンキーレンチ」:出発地と目的地に基づく消費税

次に、方程式に投入する別のレンチがあります。

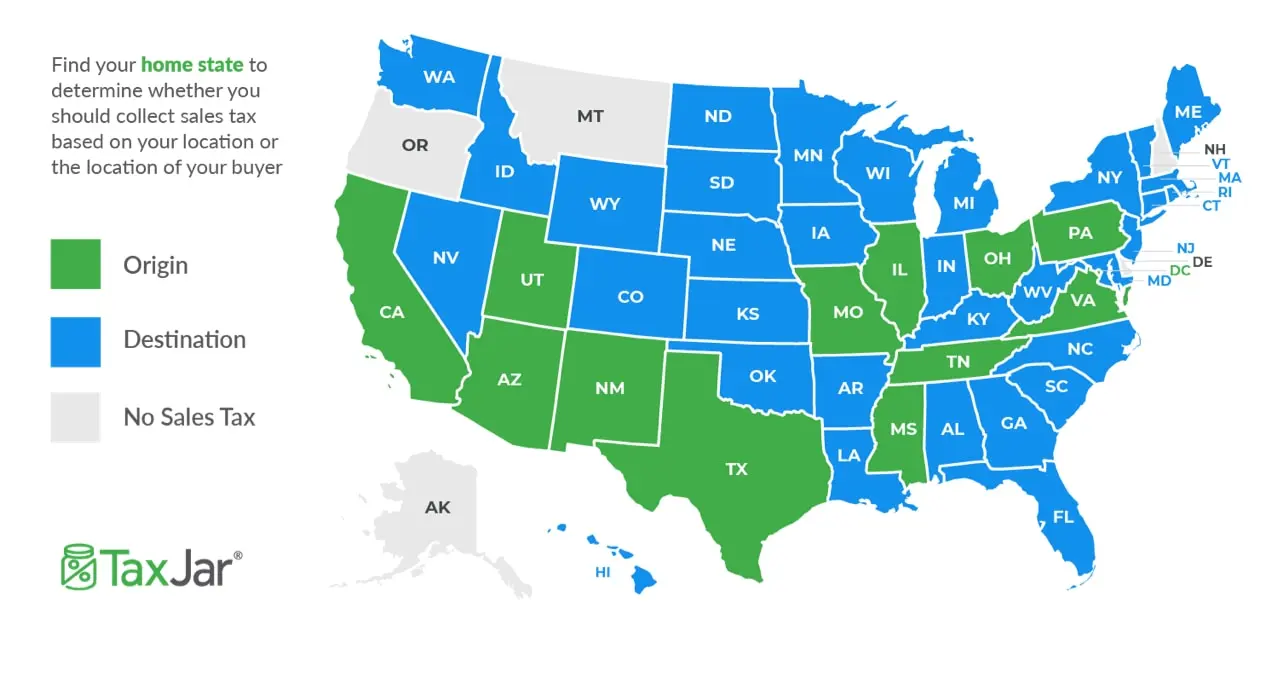

製品の出荷に関しては、一部の州は出発地ベースの消費税州であり、一部の州は目的地ベースの消費税州です。 これは、税金を請求するかどうか、および請求する金額にも影響を与える可能性があります。

これについてもう少し詳しく見ていきましょう。

原産地ベースの消費税

原産地ベースの消費税はかなり単純です。 ある州に本拠地のネクサスがあり(つまり、会社がそこに拠点を置いている)、その州の購入者に製品を販売する場合、販売の起点(つまり、あなたの場所)で消費税を支払います。

原産地ベースの消費税ルールを使用する州は次のとおりです。

- アリゾナ

- カリフォルニア*

- イリノイ

- ミシシッピ

- ミズーリ

- ニューメキシコ

- オハイオ

- ペンシルベニア

- テネシー

- テキサス

- ユタ

- バージニア

*カリフォルニアでは、州税、郡税、市税は原産地に基づいていますが、地方税は顧客の所在地に基づいています。 これは、このルールを持つ唯一の状態です。

これらの州のいずれかに住んでいて、同じ州の顧客に販売する場合は、場所の税率で消費税を請求するだけで済み( TaxJarの消費税計算ツールに郵便番号+ 4を入力すると、地域の消費税率を調べることができます。)

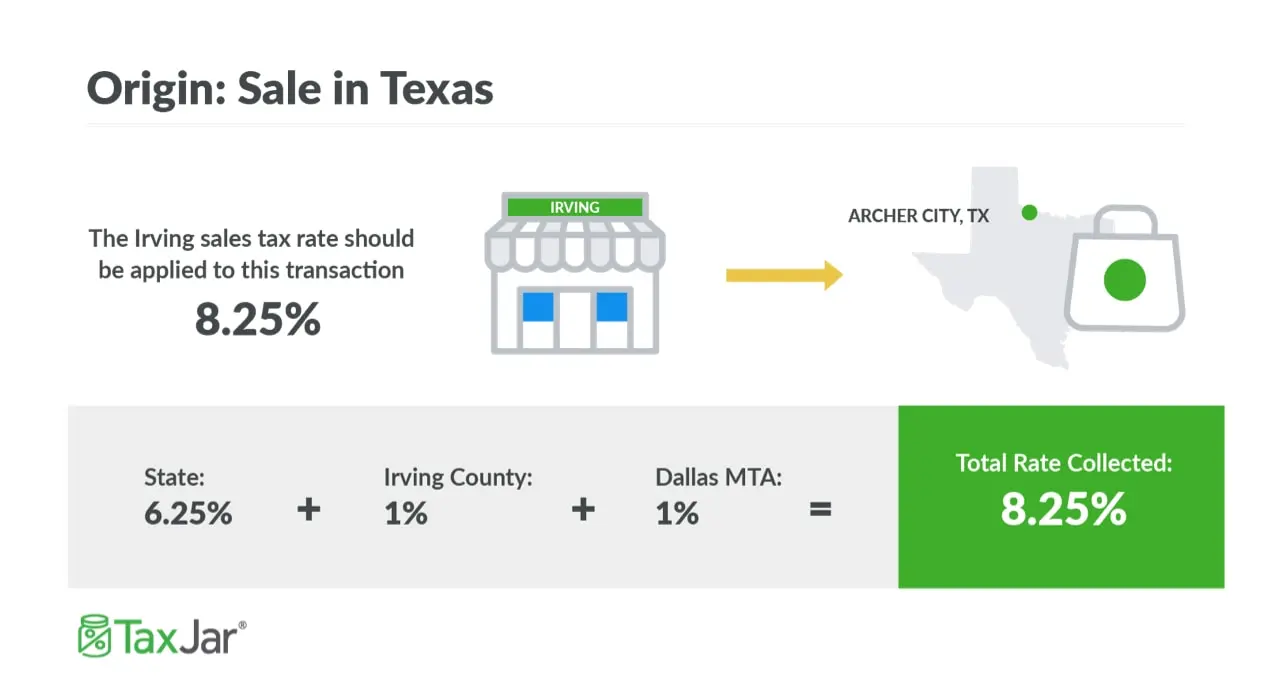

例:テキサス州アーヴィングに住んでいますが、テキサス州アーチャーシティの購入者に販売しています。 まったく異なる課税管轄区域の人に販売を行ったとしても、アーヴィングの合計消費税率8.25%を請求することになります。 この税率は、6.25%のテキサス州税率に加えて、1%のアーヴィング消費税率と1%のダラスメトロポリタントランジットオーソリティ(MTA)税率で構成されています。

有効な原産地ベースの消費税規則の例。

仕向地ベースの消費税

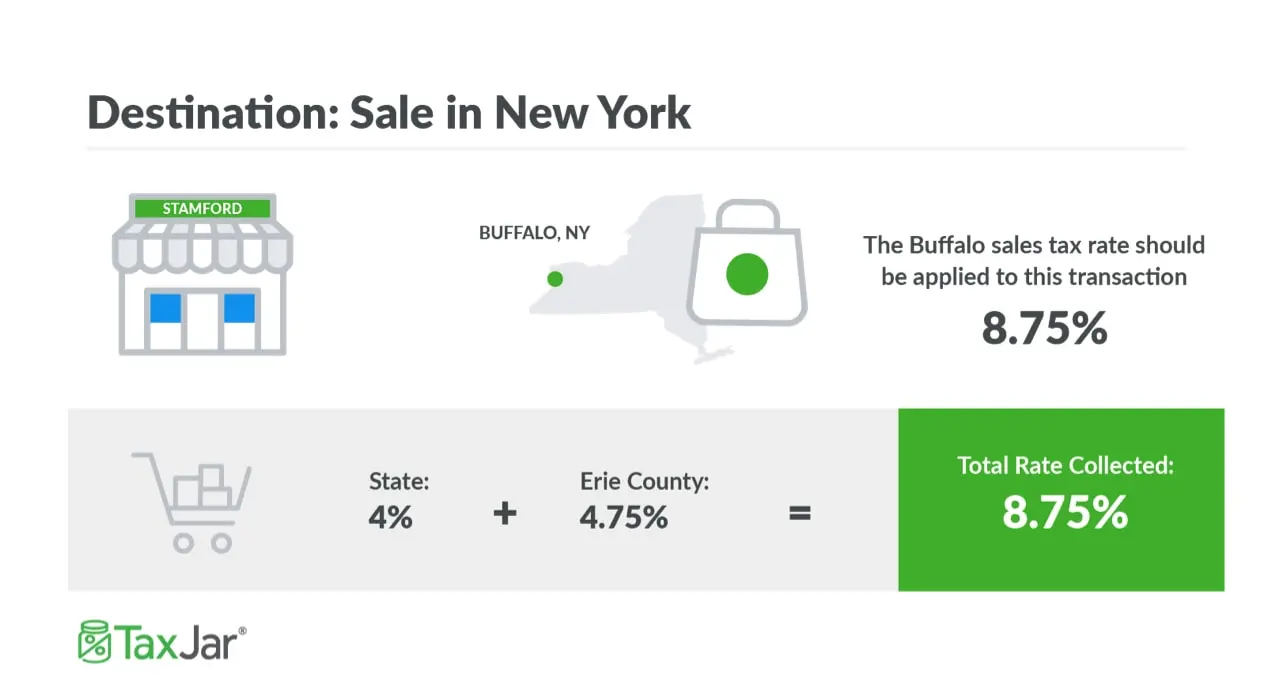

仕向地ベースの消費税の州はより複雑で、より一般的です。 これらの州では、顧客の場所(つまり、顧客の「配送先」住所)の税率に基づいて消費税を請求します。 これは、ネクサスがある州のリモートセラーにもよく見られます。 これについては後で詳しく説明します。

例:ニューヨーク州スタンフォードの倉庫で事業を運営し、ニューヨーク州バッファローの誰かに商品を販売します。 ニューヨークは目的地に基づく消費税の州であるため、8.75%の税率に基づいて購入者に消費税を請求します。 これは、ニューヨーク州の4%の税率に、エリー郡の4.75%の税率を加えたものです。

仕向地ベースの州では、自分の税率ではなく、顧客の税率を請求する必要があります。

ご覧のとおり、仕向地ベースの州のバイヤーに消費税を請求する場合は、消費税の請求が少し複雑になります。

リモートセラーとして消費税を徴収する

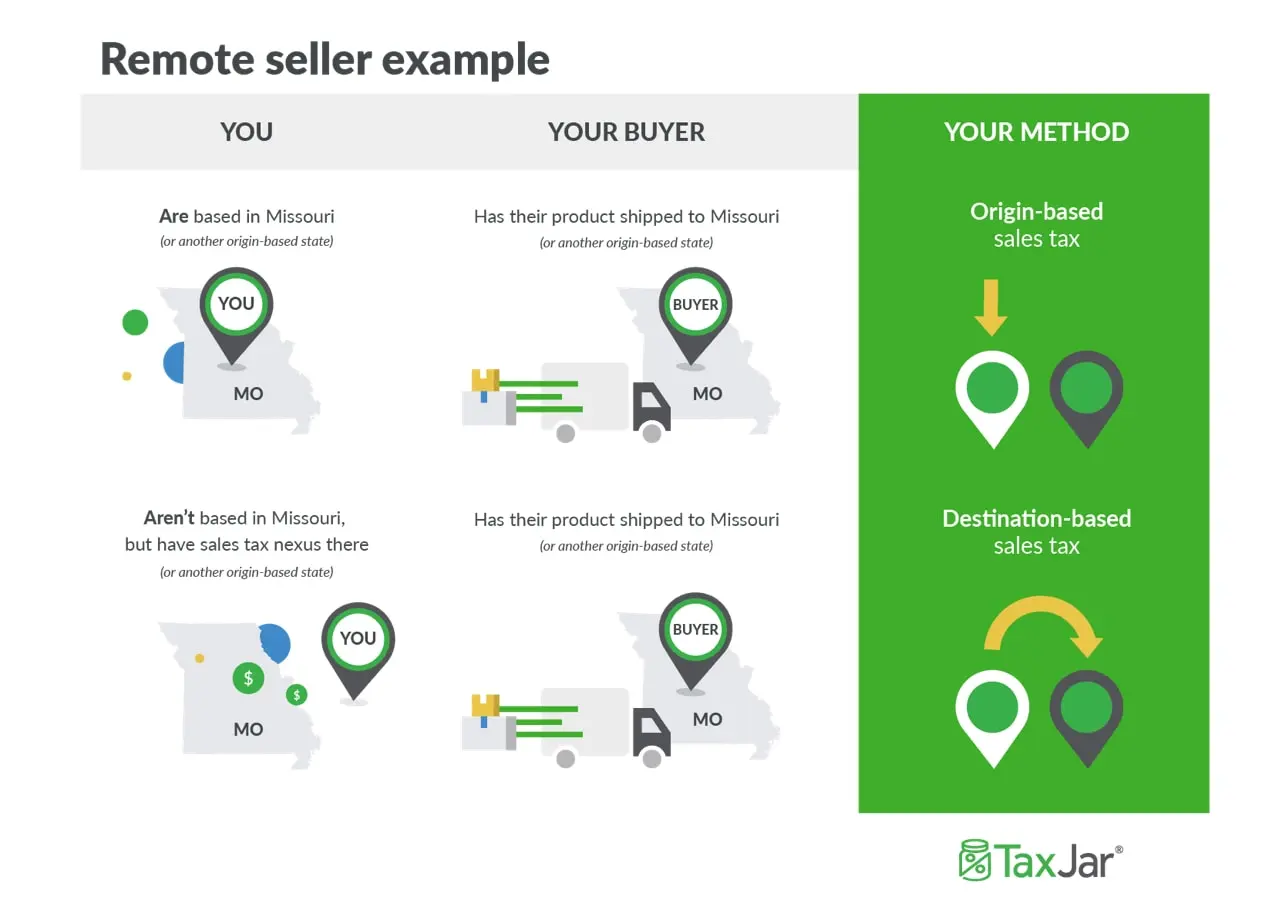

もう1つの重要な考慮事項は、リモートセラーであることと関係があります。 消費税の用語での「リモートセラー」は、ある州に消費税の関係があるが、その州に現在、物理的なプレゼンス(場所、従業員、在庫など)だけでなく、州内の「経済的な」プレゼンスによって消費税の関連性が生まれています。 経済的なつながりは、企業が特定の状態に十分に売れたときに作成されます。 経済的結びつきに関する州法はさまざまです。 売上のしきい値は、売上が10,000ドルから500,000ドルまでさまざまであり、一部の州にはトランザクションのしきい値がまったくありません。 経済的ネクサス法の詳細については、こちらをご覧ください。

これが発生するほとんどの場合、目的地ベースの税法が適用されます。

例:あなたはカリフォルニアに住んで事業を営んでいますが、ミズーリで従業員を雇っています。 これは、カリフォルニアとミズーリの両方で消費税のネクサスがあることを意味します。 ミズーリ州は州内の販売者向けの原産地ベースの消費税州ですが、この場合、カリフォルニアに拠点を置くため、「リモート販売者」と見なされます。

あなたは「リモートセラー」であるため、ミズーリ州の消費税規則は適用されません。 したがって、ミズーリ州の購入者に販売する場合は、その購入者の消費税を現地の消費税率に基づいて、つまり宛先ベースの消費税ルールを使用して請求します。

それを分解するには:

- 原産地ベースの消費税州に住んでいる場合は、同じ州の顧客に原産地ベースの州で「リモートセラー」と見なされる場合は、おそらく、仕向地ベースの州で「リモートセラー」と見なされ、その州にネクサスがある場合は、おそらく、顧客の場所の合計消費税率で売上を請求する必要があります。

これは最初の試みで理解するのは簡単なことではないので、出発地ベースと目的地ベースの消費税についておそらく知りたいと思ったこと以上に、この投稿をチェックしてください。

送料に消費税を課す時期

考慮すべきもう1つのことは、多くの州では、送料と配送料に消費税を課すことも義務付けていることです。

例:ロードアイランド州にネクサスがあります。ロードアイランド州は、輸送を課税対象と見なしています。 10ドルの商品を顧客に販売し、送料を2ドル請求する場合は、購入全体に該当する消費税率を請求します。

一方、アラバマ州などの一部の州では、課税対象取引の一部を出荷することを考慮していないため、配送料は課税対象外です。 したがって、最新の必需品をアラバマ州のバイヤーに19.99ドルの商品価格と5ドルの送料で発送する場合、19.99ドルの商品価格に消費税を課すだけで済みます。

これらの州では、商品の販売価格とは別に料金を表示した場合、配送料は課税対象外とされています。 あなたがアイテムの価格の一部として料金を含めるならば、彼らは課税されます。

- アラバマ

- アリゾナ

- カリフォルニア

- アイダホ

- アイオワ

- ルイジアナ

- メイン

- メリーランド**

- マサチューセッツ

- ミズーリ

- ネバダ

- オクラホマ

- ユタ

- バージニア**

- ワイオミング

**これらの州では、送料と手数料を合わせた場合、送料は課税対象となります。 ただし、それらが別々にリストされて請求される場合、それらはそうではありません。

上記に記載されていない状態でネクサスを使用している場合は、送料を含む顧客の購入全体に税金を課す必要があります。

適切な料金を請求しても頭痛の種にはなりません

このようなものは急速に複雑になり始めます。 幸い、TaxJarのWooCommerce SalesTaxAutomationプラグインがあります。 このプラグインは、出発地ベースの消費税、目的地ベースの消費税、課税対象の送料など、すべての顧客に適切な金額の消費税を請求することを保証します。

TaxJarのWooCommerce消費税プラグインは、次のことを行う商人に最適です。

- チェックアウト時に消費税率のリアルタイム更新を実装する

- 消費税の申告を自動化する

- 読みやすい、返品可能な状態レポートで、複数のチャネルから消費税データを取得します

TaxJarのソリューションは次のこともできます。

- 新しい状態での準拠を開始するための推奨手順とともに、経済的なつながりに関する洞察を提供します

- 季節性や特別取引など、需要の増加に応じて処理および拡張します

- 顧客と製品の免除を簡単に管理できるようにする

州に消費税申告書を提出するのを手伝ってはどうですか?

多くの売り手が気付くようになると、適切な金額の消費税を徴収することはほんの始まりに過ぎません。 カートを設定したら、徴収した消費税を州に送金する方法を選択する必要があります。

ビジネスの消費税を管理するには、いくつかのオプションがあります。

- すべて自分で処理します。 期日を追跡するためのカレンダーを作成することをお勧めします。ファイルが作成されたら、州のWebサイトにログインし、情報を入力して返品を完了します。

- すべてを完全に自動化できる、推奨されるWooCommerceパートナーであるTaxJarを選択してください。

- あなたがあなたのためにすべてを管理するのを手伝うために消費税会計士を雇ってください。

消費税を管理するためにTaxJarを使用することを選択した場合の仕組みは次のとおりです。

TaxJarからWooCommerce消費税プラグインをインストールする方法について詳しく知りたいですか? インストールガイドを確認してください。

TaxJarは、WooCommerceストア(およびAmazonや他のマーケットプレイスなどの販売する他の場所)に直接接続します。 次に、収集された金額ごとに整理された単一の消費税ダッシュボードにトランザクションデータをインポートし、ネクサスがある場所を特定します。 これは、すべての州の消費税の全体像を一目で確認できるため、eコマースの販売者に役立ちます。

この時点で、TaxJarは、チェックアウト時に正確な消費税率を即座に提供できるようになります。 レートテーブルを再度更新することはありません。

ダッシュボードが接続されると、ファイリングの管理方法を選択できます。 AutoFileに登録して、TaxJarが期日ごとに返品を州に提出するか、自分で処理するかを選択できます。

TaxJarにアクセスして、無料のデモを入手するか、 TaxJarがWooCommerceマーチャントにどのように役立つかについて詳しく学んでください。 消費税の管理に多くの時間を費やしている場合は、TaxJarに頼って、好きなビジネスの成長に戻ってください。

今すぐ始めたいですか? 855-800-6681に電話してください。