Las cinco trampas más comunes del impuesto a las ventas de comercio electrónico de EE. UU.

Publicado: 2022-03-09Érase una vez, el impuesto sobre las ventas era maravillosamente simple para las tiendas de comercio electrónico en los Estados Unidos. En los primeros días antes de que los reguladores se pusieran al día con la industria, las empresas podían renunciar a cobrar impuestos sobre las ventas por transacciones en estados donde no tenían presencia física.

En 2018, las cosas se complicaron más cuando, en South Dakota vs Wayfair, la Corte Suprema de EE. UU. falló que cada estado podría establecer muchas de sus propias reglas sobre el impuesto a las ventas para las tiendas de comercio electrónico. Hoy, 45 estados tienen impuestos sobre las ventas en todo el estado , cada uno con sus propias reglas matizadas. Más allá de eso, actualmente hay más de 11,0000 jurisdicciones fiscales diferentes de ciudades, condados y locales. Puede ser difícil hacer un seguimiento de todo.

Cinco trampas del impuesto sobre las ventas que debe evitar

Con la complejidad del impuesto sobre las ventas en los EE. UU., evitar los pasos en falso comunes a continuación puede ayudarlo a manejar la mayor parte del cumplimiento del impuesto sobre las ventas. Vale la pena adelantarse a esta parte menos que emocionante de la propiedad de un negocio de comercio electrónico.

Trampa #1: No darse cuenta de que necesita recaudar impuestos sobre las ventas

Aunque han pasado tres años desde el fallo de Wayfair, algunas empresas aún no han actualizado sus prácticas de impuestos sobre las ventas. Si ese es usted, y su empresa no ha estado recaudando ni presentando declaraciones, querrá hablar con un asesor de impuestos estatales y locales (SALT) para comprender su responsabilidad por los impuestos anteriores y hacer un plan para seguir adelante.

La buena noticia es que los departamentos estatales de ingresos generalmente son mucho más indulgentes cuando acude a ellos que cuando descubren el error por sí mismos.

El siguiente escenario es más común: las empresas saben que las tiendas de comercio electrónico tienen que pagar impuestos sobre las ventas, pero creen erróneamente que están exentas debido a los tipos de productos que venden. Este es un error común que cometen las empresas de SaaS y los comerciantes digitales.

Las regulaciones tienden a moverse a un ritmo más lento que la tecnología y, durante muchos años, el impuesto a las ventas se centró casi exclusivamente en artículos tangibles como televisores y muebles. Pero en los últimos años ha habido un aumento en los productos que no tienen ninguna propiedad tangible, por ejemplo, el software descargado de la nube. No hay un CD-ROM físico para gravar ese software, por lo que en el pasado, muchos lo consideraban exento del impuesto a las ventas. A medida que los estados han observado el aumento en las ventas de estos bienes digitales no tangibles, están cambiando sus leyes para aumentar sus ingresos.

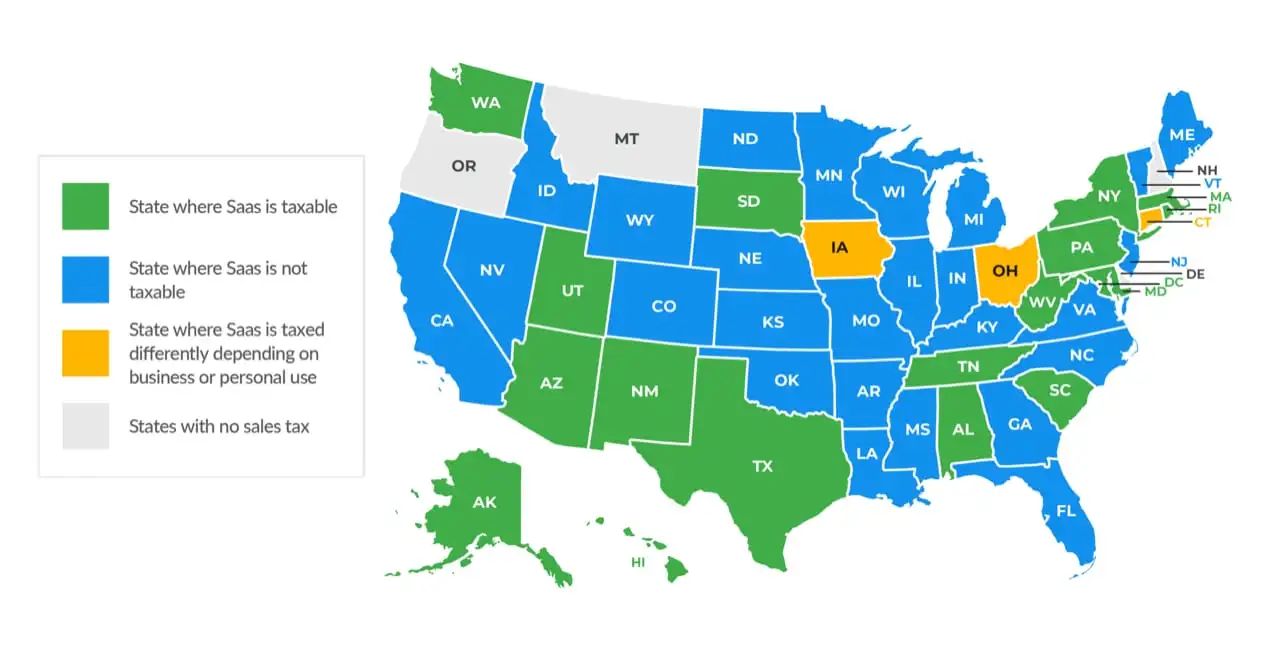

Hoy, 20 estados gravan los productos SaaS (software como servicio) . Vale la pena ver un desglose de cómo cada uno de ellos grava SaaS. ¿Sus productos entran en esta categoría? Muchos estados diferencian entre bienes digitales como libros electrónicos y software, por lo que deberá tener cuidado de categorizar sus artículos de manera adecuada.

Escollo #2: Olvidar rastrear el nexo

Nexus es uno de los conceptos más complicados en lo que respecta al cumplimiento del impuesto sobre las ventas. Básicamente, el nexo es el umbral en el que un estado requiere que una empresa recaude y remita el impuesto sobre las ventas . Esto solía ser en gran medida físico (una presencia comercial en un estado, por ejemplo), pero después de Wayfair, los estados han establecido umbrales económicos en forma de ventas brutas y número de transacciones.

Para mantener el cumplimiento, deberá comprender estos umbrales y realizar un seguimiento de los datos de cada estado para saber dónde debe y dónde no necesita recaudar y remitir el impuesto sobre las ventas. Si cruza un umbral de nexo sin saberlo y no comienza a recaudar impuestos sobre las ventas de sus clientes, su empresa será responsable de pagar esos impuestos de su bolsillo. Y eso no es divertido, pregúntele a estos seis minoristas.

Trampa n.º 3: datos dispersos e informes

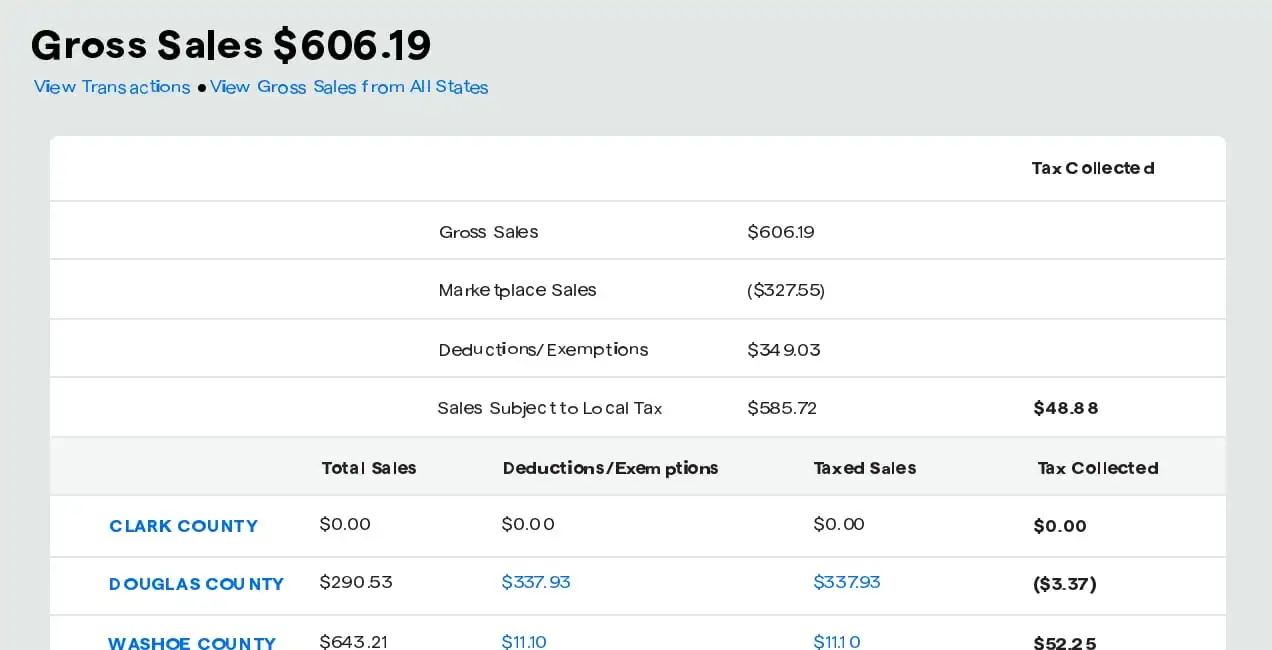

Intentar realizar un seguimiento del cumplimiento de los impuestos sobre las ventas y el estado del nexo es más difícil si es un vendedor multicanal con datos que viven en diferentes silos. Esto se vuelve especialmente desafiante si algunos de sus canales de venta son a través de facilitadores de mercado como Amazon, eBay y Etsy. La mayoría de los estados tienen leyes que requieren que estos facilitadores del mercado recauden y remitan el impuesto sobre las ventas por usted. Eso significa que usted es responsable de recaudar impuestos sobre las ventas en su sitio web impulsado por WooCommerce (no se preocupe, un software como TaxJar puede automatizar todo el proceso de impuestos sobre las ventas), pero no como vendedor externo en Amazon.

Los diferentes estados tienen reglas diferentes en lo que respecta a si sus ventas en estos facilitadores del mercado cuentan o no para su umbral de nexo. Como puedes ver, se puede complicar rápido . Un panel de informes de impuestos sobre las ventas puede brindarle una imagen única y holística de todas sus ventas en cada canal, así como también lo que se ha recaudado para usted y lo que necesita recaudar usted mismo. Esto le ahorrará mucho tiempo y le permitirá ser más estratégico con su cumplimiento.

Escollo #4: Clasificación errónea de productos (y su tasa impositiva)

¿Sabías que, en Nueva York, un bagel está libre de impuestos como alimento básico en el supermercado, pero tan pronto como cortas ese mismo bagel, se grava con un 8,75 % como alimento preparado? Y en Nueva Jersey, la ropa de piel real se considera un artículo de lujo y está sujeta a impuestos, pero la piel sintética no lo es. Mientras tanto, al lado en Pensilvania, tanto la piel sintética como la real están sujetas a impuestos.

Los códigos tributarios están llenos de este tipo de matices, y cada estado tiene definiciones y parámetros diferentes . Es importante saber con precisión cómo se clasifican sus productos en cada estado. El software de impuestos sobre las ventas puede automatizar estas clasificaciones, pero si su empresa tiene productos que podrían estar abiertos a interpretación en términos de su imponibilidad, es posible que desee consultar a un profesional de impuestos sobre las ventas.

Escollo n.º 5: no cumplir con los plazos de presentación

No solo los plazos de presentación son diferentes para cada estado, para muchos de esos estados, las fechas de presentación pueden cambiar a medida que su empresa crece en tamaño. Por lo general, cuantos más ingresos genere su negocio, más frecuentemente los estados querrán que presente declaraciones de impuestos.

Hay fechas de vencimiento de presentación mensuales, trimestrales y anuales, según el estado y el tamaño de su empresa. La mayoría de los estados requieren que los contribuyentes presenten su declaración el día 20 del mes siguiente a la finalización del período fiscal. Sin embargo, algunos estados requieren que los contribuyentes de ventas presenten su declaración antes del último día del mes siguiente al período imponible. También hay unos pocos que requieren que las empresas presenten la solicitud antes del 15 o el 23. Es por eso que debe prestar atención a las fechas de presentación de aquellos estados en los que tiene un nexo.

Automatice el cumplimiento: ahorre tiempo, reduzca errores

Si todo esto parece un poco abrumador, hay buenas noticias. El software de impuestos sobre las ventas como TaxJar funciona a la perfección con WooCommerce y puede automatizar gran parte del proceso . Esto incluye la parte difícil del cumplimiento del impuesto sobre las ventas, como los cálculos en tiempo real, los informes agregados de todos sus canales y la presentación en cada estado. La solución automatizada adecuada incluso rastreará el estado de su nexo en cada estado y le avisará cuando se esté acercando al umbral. También realizará un seguimiento de esas molestas fechas de presentación de mudanzas para usted.

Si le preocupa no cumplir, ahora es el momento de actuar. Programe una reunión con un asesor de SALT para hablar sobre su situación específica y formular un plan. Si debería haber estado recaudando impuestos sobre las ventas pero no lo ha hecho, pueden ayudarlo a navegar los próximos pasos para minimizar las multas y sanciones.

Y si aún no está automatizando el impuesto sobre las ventas, debería considerarlo. Ahorrará un montón de tiempo que podría dedicar a cuestiones más estratégicas y reducirá la posibilidad de cometer errores. Porque, al final, todos somos humanos.

Obtenga la extensión TaxJar.