Pengantar Pajak Penjualan untuk WooCommerce

Diterbitkan: 2015-12-17Ketika saya berbicara dengan pemilik toko, alasan yang mereka berikan kepada saya untuk memulai bisnis mereka sangat beragam seperti kepribadian mereka. Mereka mencari kebebasan berwiraswasta, kendali atas masa depan, warisan untuk meninggalkan keluarga, atau cara untuk memperkenalkan produk luar biasa mereka kepada massa.

Satu hal yang tidak pernah masuk daftar itu adalah berurusan dengan kerepotan administrasi seperti pajak penjualan. Tidak ada yang mau berurusan dengan itu.

Mengumpulkan, melaporkan, dan mengajukan pengembalian pajak penjualan adalah salah satu sisi yang kurang menyenangkan dari menjual produk secara online. Jika Anda tidak memiliki pegangan tentang pajak penjualan, ini bisa menjadi kekacauan yang membingungkan setiap kali tenggat waktu pengarsipan tiba. Tapi itu tidak harus!

Pengantar pajak penjualan untuk pemilik toko WooCommerce ini akan menjelaskan semua dasar yang perlu Anda ketahui. Ini akan memandu Anda melalui lima langkah kepatuhan pajak penjualan untuk penjual yang berbasis di Amerika Serikat, dan memberi Anda beberapa hal untuk dipikirkan sebelum Anda mencapai batas waktu pajak pertama Anda.

Mari kita menggali.

Langkah pertama: tentukan di mana Anda memiliki nexus pajak penjualan

45 negara bagian AS dan District of Columbia memiliki pajak penjualan. Berbeda dengan pajak pendapatan federal (yang banyak orang langsung pikirkan ketika berbicara tentang kata "pajak" di AS), pajak penjualan dikelola di tingkat negara bagian. Itu berarti bahwa setiap negara bagian akan memiliki undang-undang dan peraturan pajak penjualan yang sedikit berbeda.

Ini berarti langkah pertama Anda adalah menentukan di negara bagian mana Anda memiliki hubungan pajak penjualan . "Nexus" hanyalah cara mewah untuk mengatakan "kehadiran signifikan" di suatu negara.

Meskipun ada banyak jenis aktivitas berbeda yang dapat memicu nexus, dalam posting ini kita akan membahas dua yang paling umum: nexus fisik dan ekonomi.

Mendefinisikan perhubungan fisik

Anda akan selalu memiliki nexus di negara bagian rumah Anda, bahkan jika Anda hanya bekerja dari meja dapur Anda. Tetapi aktivitas lain juga menyebabkan nexus. Mereka mungkin termasuk:

- Kehadiran fisik di suatu negara , seperti toko, kantor, atau pusat distribusi

- Seorang karyawan , kontraktor, tenaga penjual, pemasang, atau kelas pekerja lain yang tinggal di sana

- Inventaris disimpan di negara bagian

- Hubungan drop-shipping di negara bagian

- Afiliasi pihak ketiga di negara bagian

- Penjualan sementara di negara bagian , seperti di pameran dagang atau pameran kerajinan

Anda dapat menemukan daftar setiap negara bagian dan tautan ke undang-undang perhubungan mereka di sini . Sekali lagi, setiap negara bagian memiliki peraturan yang sedikit berbeda, jadi penting untuk membacanya saat bisnis Anda berkembang.

Mendefinisikan hubungan ekonomi

Pemicu umum berikutnya bahwa pedagang WooCommerce perlu menyadari hubungan ekonomi kita. Ini adalah konsep yang memicu tanggung jawab pajak penjualan karena aktivitas ekonomi Anda di suatu negara bagian, terlepas dari apakah Anda memiliki kehadiran fisik di negara bagian tersebut. Jenis nexus baru-baru ini menjadi sah setelah Mahkamah Agung dalam keputusan South Dakota v. Wayfair.

Dalam kasus ini, South Dakota berpendapat bahwa negara bagian harus dapat secara hukum menegakkan pengecer eCommerce, Wayfair, untuk mengumpulkan dan mengirimkan pajak penjualan di South Dakota karena pengecer telah melampaui undang-undang perhubungan ekonomi South Dakota. Meskipun beberapa negara bagian lain telah memiliki undang-undang ini di buku mereka untuk sementara waktu, tidak ada preseden hukum untuk menegakkannya sampai keputusan penting ini dibuat, itulah sebabnya perhubungan ekonomi mungkin merupakan konsep yang asing bagi banyak pedagang.

Apa artinya ini bagi pedagang WooCommerce adalah bahwa jika Anda melewati ambang ekonomi negara bagian yang telah mereka tetapkan untuk pendapatan total di negara bagian itu dan/atau jumlah transaksi di negara bagian itu, Anda memiliki nexus. Artinya, Anda sekarang diwajibkan secara hukum untuk mendaftar, mengumpulkan, dan mengirimkan pajak penjualan untuk negara bagian tersebut.

Mengikuti perhubungan ekonomi berdasarkan negara bagian dapat terbukti rumit dan menantang, dan teman-teman kami di TaxJar telah menciptakan alat untuk membantu Anda memahami semuanya. Pemeriksa Penjualan & Transaksi TaxJar adalah layanan yang akan melihat penjualan WooCommerce Anda (dan saluran lain tempat Anda menjual) dan memberi tahu Anda daftar negara bagian di mana Anda telah melampaui undang-undang perhubungan ekonomi mereka.

Misalnya, di Minnesota, ambang batas ekonomi adalah $100.000 dalam penjualan ATAU lebih dari 100 transaksi terpisah dalam 12 bulan sebelumnya. (Untuk memperjelas, jumlah $100.000 mengacu pada penjualan yang dikirim ke Minnesota, bukan untuk seluruh bisnis Anda.)

Jika bisnis Anda menghasilkan $200,000 dalam penjualan di Minnesota dan menjalankan pemeriksaan Penjualan & Transaksi kami pada bisnis Anda, kami akan langsung memberi tahu Anda bahwa Minnesota adalah negara bagian di mana Anda mungkin memiliki hubungan ekonomi.

Apa artinya ini? Inilah hal penting yang dapat diambil: jika Anda memiliki nexus di suatu negara bagian, Anda harus merencanakan untuk memungut pajak penjualan dari pelanggan mana pun di negara bagian tersebut .

Anda akan selalu memiliki nexus negara bagian asal dan perlu memungut pajak penjualan dari pembeli di negara bagian asal Anda, kecuali jika Anda cukup beruntung untuk tinggal di salah satu dari lima negara bagian AS tanpa pajak penjualan. Tetapi banyak pemilik toko memulai dengan hubungan pajak penjualan hanya di negara bagian asal mereka dan berkembang kemudian tanpa menyadarinya.

Selanjutnya, daftarkan izin di setiap negara bagian tempat Anda memiliki nexus

Jadi, Anda telah menentukan bahwa Anda memiliki nexus di satu atau beberapa status. Sebelum Anda dapat memungut pajak penjualan seperti yang ditunjukkan di atas, Anda harus terdaftar untuk memungut pajak penjualan dengan negara bagian tersebut .

Ini adalah langkah penting. Sebagian besar negara bagian sebenarnya menganggap memungut pajak penjualan tanpa izin pajak penjualan adalah melanggar hukum. Dalam pikiran mereka, jika Anda menggambarkan diri Anda sebagai pemungut pajak penjualan negara bagian saat Anda tidak memiliki lisensi, Anda bisa mengantongi uang ekstra.

Berikut adalah beberapa panduan tentang cara mendaftar untuk izin pajak penjualan di setiap negara bagian . Anda dapat mendaftar secara online (cara tercepat, di mana Anda sering mendapatkan nomor izin pajak penjualan Anda pada hari yang sama), melalui surat, atau bahkan secara langsung di kantor pajak negara bagian.

Sebagian besar izin pajak penjualan negara bagian gratis, tetapi beberapa memerlukan biaya.

Semua diatur? Mulai mengumpulkan pajak penjualan

Setelah Anda memiliki izin pajak penjualan dengan aman, Anda siap untuk mulai mengumpulkan pajak penjualan dari pelanggan di negara bagian tempat Anda memiliki nexus .

Ini bisa menjadi proses yang rumit. Sekali lagi, karena semua pajak berbeda di tingkat negara bagian, Anda harus mengetahui berapa banyak yang harus ditagihkan kepada setiap pelanggan, dan juga melacak semuanya untuk tujuan pelaporan.

Berikut beberapa informasi tentang cara mengatur pajak di WooCommerce secara manual. Ini termasuk bagaimana "melapisi" penjualan dan pajak lokal, juga.

Jika Anda ingin mengotomatiskan proses dan menghemat waktu, plugin Otomatisasi Pajak Penjualan TaxJar untuk WooCommerce memudahkan pengumpulan jumlah pajak penjualan yang tepat dari pelanggan Anda. Anda dapat menemukan petunjuk untuk menyiapkan pengumpulan pajak penjualan untuk WooCommerce di sini .

Saya akan membahas bagaimana tarif pajak penjualan ditentukan di posting lain. Untuk saat ini, mari beralih ke apa yang perlu Anda lakukan setelah Anda siap untuk mengumpulkan pajak penjualan dengan benar.

Laporkan berapa banyak pajak penjualan yang telah Anda kumpulkan

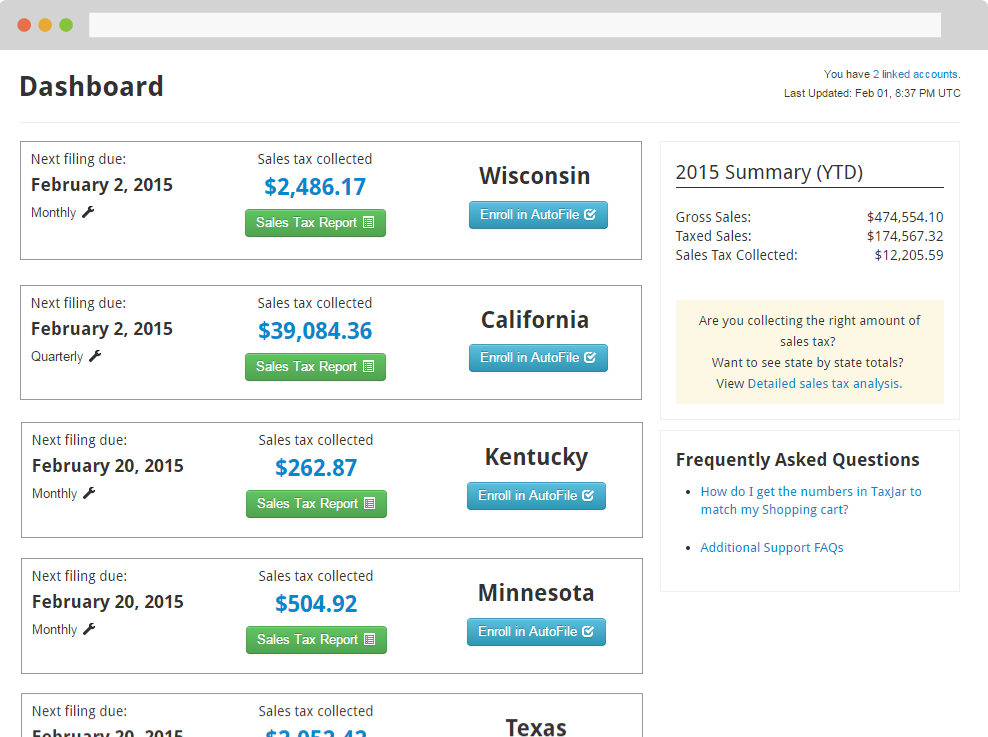

Saat Anda menerima izin pajak penjualan, negara bagian juga akan memberi Anda frekuensi pengajuan pajak penjualan . Frekuensi ini umumnya bulanan, triwulanan, atau tahunan dan tergantung pada volume penjualan dan pajak penjualan yang dikumpulkan di negara bagian.

Ketika batas waktu pengajuan pajak penjualan Anda mendekat, Anda harus menghitung jumlah pajak penjualan yang telah Anda kumpulkan di negara bagian itu.

Beberapa negara bagian membuat ini sederhana. Bagi mereka, Anda hanya perlu menentukan berapa banyak pajak penjualan yang telah Anda kumpulkan di negara bagian dan memasukkannya ke dalam pengarsipan Anda.

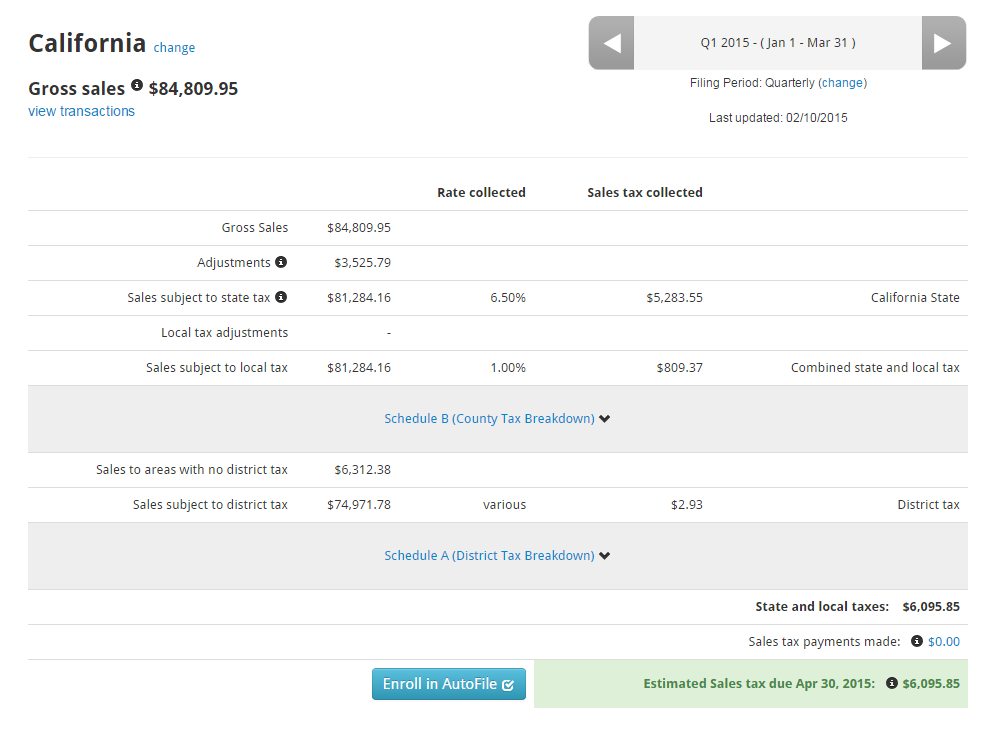

Tetapi sebagian besar negara bagian tidak sesederhana itu . Mereka mengharuskan Anda untuk merinci berapa banyak pajak penjualan yang telah Anda kumpulkan tidak hanya di tingkat negara bagian, tetapi juga menurut kabupaten, kota, atau yurisdiksi perpajakan khusus lainnya. Intinya, negara bagian meminta Anda melakukan kerja keras untuk memecah dana pajak penjualan yang dikumpulkan sehingga mereka dapat mengarahkan uang yang Anda kirimkan ke setiap yurisdiksi individu di negara bagian tersebut.

Ini bisa sangat rumit. Pemilik toko mungkin menghabiskan waktu berjam-jam untuk memeriksa setiap transaksi, menentukan kota, kabupaten, atau distrik lain di mana transaksi itu terjadi, menghubungkannya dengan tabel pajak, dan mengisinya baris demi baris pada formulir pajak penjualan. Proses ini tidak hanya memakan waktu, tetapi juga rentan terhadap kesalahan. Ini juga melibatkan pengunduhan laporan pajak penjualan dari setiap saluran penjualan Anda dan mencoba menyusunnya ke dalam spreadsheet raksasa.

Pelaporan dan pengajuan pajak penjualan dapat memakan waktu rata-rata lima jam per pengembalian, dan bahkan lebih banyak waktu di negara bagian yang rumit seperti California dan New York. Semua alasan yang lebih baik untuk menggunakan sistem otomatis seperti TaxJar untuk mengumpulkan pajak penjualan Anda dan menyiapkan formulir Anda untuk Anda.

Ajukan pengembalian pajak Anda (tepat waktu)

Setelah Anda melakukan kerja keras untuk mencari tahu berapa banyak pajak penjualan yang Anda kumpulkan di negara bagian Anda, Anda dapat masuk ke sistem pajak penjualan negara bagian Anda untuk mengajukan pengembalian pajak penjualan Anda atau mengajukan melalui kertas atau telepon. Untuk membayar pajak sebenarnya yang telah Anda kumpulkan, biasanya Anda dapat membayar secara online atau mengirim melalui cek.

Berikut adalah daftar negara bagian yang menyertakan tautan untuk mengajukan pengembalian pajak penjualan Anda serta tanggal jatuh tempo pengajuan pajak penjualan.

Ada beberapa hal yang lebih penting untuk diingat tentang pengajuan pengembalian pajak penjualan:

- File "nol" kembali. Ajukan pengembalian pajak penjualan Anda sebelum tanggal jatuh tempo meskipun Anda tidak memungut pajak penjualan apa pun. Sebagian besar negara bagian memerlukan ini dan hukuman karena gagal mengajukan dapat mencakup apa saja mulai dari pembatalan izin pajak penjualan Anda hingga hukuman.

- File tepat waktu dan Anda mungkin mendapatkan diskon.Sekitar setengah negara bagian menyadari bahwa memungut pajak penjualan membebani pedagang, dan mereka memberikan diskon kecil untuk mengajukan dan membayar tepat waktu. Berikut daftar negara bagian yang menawarkan diskon pajak penjualan .

Setelah Anda mengajukan, prosesnya dimulai dari awal lagi.

Selamat datang di dunia pajak penjualan!

Dan dengan itu, selamat! Anda telah berhasil mencapai kepatuhan pajak penjualan. Anda telah selesai menyiapkan dan mengajukan pajak penjualan negara bagian Anda… setidaknya sampai tenggat waktu berikutnya tiba.

Kami berharap panduan pengantar ini telah membantu Anda memahami pajak penjualan dan merasa lebih percaya diri tentang kerumitan administrasi yang diperlukan ini. Ini mungkin tidak menyenangkan, tetapi ini adalah komponen penting dalam menyiapkan toko WooCommerce Anda.

Untuk melihat lebih mendalam tentang pajak penjualan WooCommerce, lihat Panduan Pajak Penjualan WooCommerce kami. Ada pertanyaan yang tidak dijawab oleh pemandu? Jangan ragu untuk bertanya kepada mereka di komentar — kami akan dengan senang hati membantu Anda.