Cara Menagih Tarif Pajak Penjualan yang Benar kepada Pelanggan Anda

Diterbitkan: 2015-12-29Jadi Anda mengerti bahwa sebagai pemilik toko eCommerce, Anda harus mematuhi pajak penjualan. Ini berarti bahwa di Amerika Serikat secara khusus, Anda harus membebankan pajak penjualan kepada pembeli di negara bagian tempat Anda memiliki nexus. Semua negara bagian memiliki definisi nexus yang sedikit berbeda, tetapi sebagian besar negara bagian menganggap bahwa "kehadiran fisik" atau "koneksi ekonomi", berdasarkan penjualan ke negara bagian itu, menciptakan nexus.

Bahkan setelah Anda melakukan penelitian untuk memahami di mana Anda memiliki nexus, lalu berapa biayanya? Apakah itu berbeda dari pelanggan ke pelanggan? Dan mengapa ini harus begitu rumit?

Dan yang lebih penting, apakah ada solusi yang dapat mengotomatiskan semuanya sehingga pelanggan WooCommerce tidak harus berurusan dengan semua ini? Kabar baiknya adalah, ya ada!

Pertama, kami akan menjelaskan sedikit tentang cara kerja pajak penjualan, dan kemudian kami akan menunjukkan kepada Anda bagaimana Anda dapat menggunakan TaxJar untuk mengotomatisasi seluruh proses sehingga Anda tidak perlu khawatir tentang pajak penjualan lagi.

Meskipun menentukan tarif yang tepat untuk dikenakan biaya bisa jadi rumit, sedikit bacaan akan membantu Anda memahaminya dalam waktu singkat. Hari ini, kami akan menjelaskan berbagai tarif pajak penjualan di Amerika Serikat, dan membantu Anda mengetahui tarif mana yang akan dikenakan kepada pelanggan Anda.

Jika Anda adalah bisnis eCommerce yang sedang berkembang dengan banyak saluran penjualan (WooCommerce, Amazon, Walmart, dll.), dan ingin memanfaatkan layanan pengarsipan dan pajak penjualan yang sepenuhnya otomatis, kami sarankan Anda memilih TaxJar .

Mari kita mulai.

Menentukan tarif pajak yang tepat untuk dikenakan itu rumit

45 negara bagian dan Washington DC semuanya memiliki pajak penjualan. Ini dikirim kembali ke negara bagian dan area lokal untuk membayar hal-hal seperti keselamatan publik, jalan, dan pengeluaran anggaran negara bagian lainnya. Pajak penjualan diatur di tingkat negara bagian masing-masing, sehingga peraturan dan regulasi pajak sedikit berbeda dari satu negara bagian .

Beberapa negara bagian cukup sederhana. Mereka memiliki satu tarif pajak penjualan di seluruh negara bagian, yang umumnya berkisar antara 4-7% — artinya Anda hanya perlu membebankan tarif tunggal itu saat Anda memiliki nexus.

Contoh: Anda adalah penjual memorabilia fiksi ilmiah yang tinggal di Connecticut. Karena Anda tinggal di sana, Anda memiliki hubungan pajak penjualan di negara bagian itu. Karena Connecticut hanya memiliki tarif pajak penjualan di seluruh negara bagian dan tidak ada tarif lokal, hidup Anda sederhana: dalam kebanyakan kasus, Anda hanya akan membebankan tarif pajak penjualan di seluruh negara bagian sebesar 6,35% untuk semua penjualan.

Menyiapkan pajak untuk negara bagian ini tidak terlalu rumit. Tapi ada tangkapan. (Kredit gambar: Ali Edwards)

Tapi ... kebanyakan negara membuat hidup jauh lebih rumit. Mereka tidak hanya memiliki tarif tunggal di seluruh negara bagian, tetapi Karena alasan inilah Anda mungkin akhirnya menagih pelanggan Anda beberapa kombinasi pajak negara bagian, kabupaten, kota, dan "distrik perpajakan khusus" saat melakukan penjualan.

Contoh: Anda menjual produk perawatan kulit dari rumah Anda di Obetz, Ohio. Ohio adalah negara bagian pajak penjualan berbasis asal (lebih lanjut tentang itu hanya dalam satu detik), jadi tarif pajak penjualan Anda di Obetz adalah 7,5%. Itu terdiri dari tarif pajak penjualan negara bagian Ohio 5,75% dan tarif Franklin County 1,25%.

Seperti yang mungkin sudah Anda duga, ini bisa menjadi lebih rumit jika Anda menjual atau memiliki nexus di area yang memiliki pajak penjualan, pajak daerah, dan pajak kota.

"kunci pas monyet" untuk penjual online: pajak penjualan berdasarkan asal dan tujuan

Lalu ada kunci pas lain untuk dimasukkan ke dalam persamaan.

Dalam hal pengiriman produk, beberapa negara bagian adalah negara bagian pajak penjualan berbasis asal dan beberapa negara bagian adalah negara bagian pajak penjualan berbasis tujuan. Ini juga dapat memengaruhi apakah Anda mengenakan pajak atau tidak, dan berapa banyak yang Anda kenakan.

Mari kita bahas ini sedikit lebih detail.

Pajak penjualan berdasarkan asal

Pajak penjualan berbasis asal cukup sederhana. Jika Anda memiliki nexus negara bagian di negara bagian (yaitu perusahaan Anda berbasis di sana) dan Anda menjual produk kepada pembeli di negara bagian tersebut, Anda membayar pajak penjualan di titik asal penjualan (yaitu lokasi Anda) .

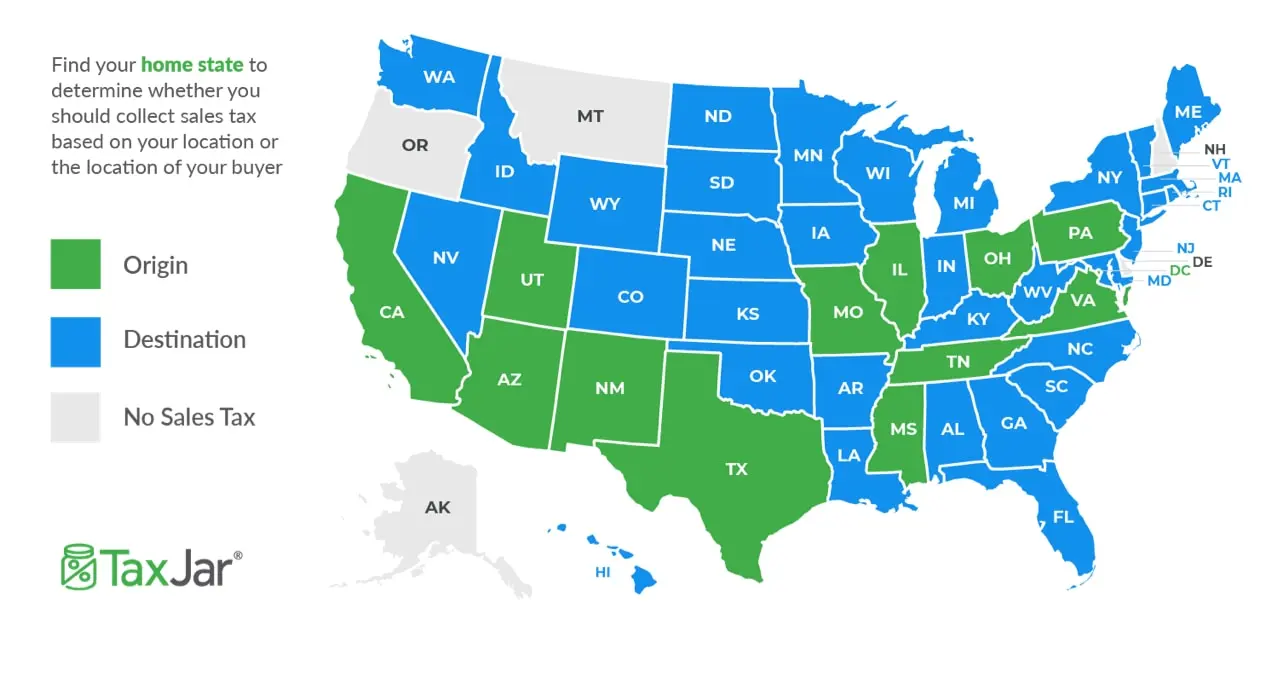

Negara bagian yang menggunakan aturan pajak penjualan berbasis asal adalah:

- Arizona

- Kalifornia*

- Illinois

- Mississippi

- Missouri

- Meksiko Baru

- Ohio

- pennsylvania

- Tennessee

- Texas

- Utah

- Virginia

* Di California, pajak negara bagian, kabupaten, dan kota didasarkan pada negara asal, tetapi pajak distrik didasarkan pada lokasi pelanggan. Ini adalah satu-satunya negara bagian dengan aturan ini.

Jika Anda tinggal di salah satu negara bagian ini dan menjual ke pelanggan di negara bagian yang sama, Anda hanya perlu membebankan pajak penjualan sesuai tarif lokasi (Anda dapat mencari tarif pajak penjualan lokal Anda dengan memasukkan kode pos Anda + 4 di Kalkulator Pajak Penjualan TaxJar .)

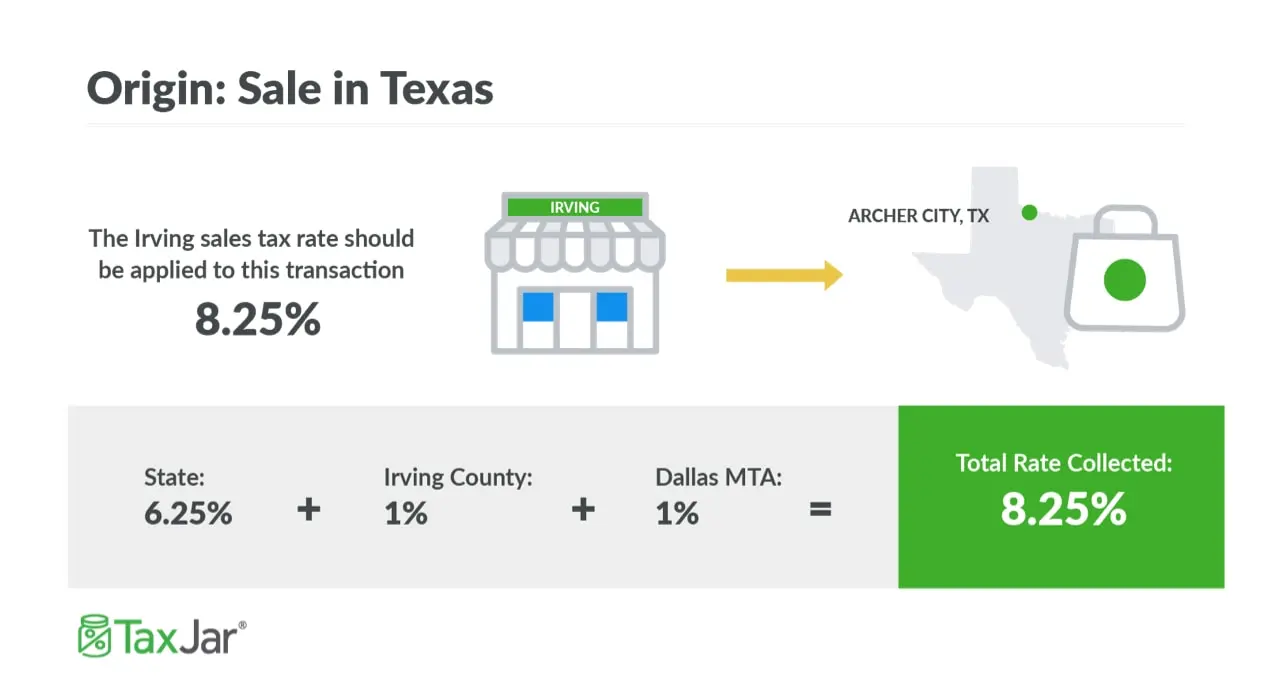

Contoh: Anda tinggal di Irving, TX tetapi melakukan penjualan ke pembeli di Archer City, TX. Meskipun Anda telah melakukan penjualan kepada seseorang di yurisdiksi perpajakan yang sama sekali berbeda, Anda masih akan menagih mereka tarif pajak penjualan Irving gabungan sebesar 8,25%. Tarif ini terdiri dari tarif negara bagian Texas 6,25%, ditambah tarif pajak penjualan Irving 1% dan tarif Dallas Metropolitan Transit Authority (MTA) sebesar 1%.

Contoh aturan pajak penjualan berbasis asal yang berlaku.

Pajak penjualan berdasarkan tujuan

Negara bagian pajak penjualan berdasarkan tujuan lebih rumit, dan juga lebih umum. Di negara bagian ini, Anda membebankan pajak penjualan berdasarkan tarif di lokasi pelanggan Anda (yaitu, alamat "kirim ke" mereka). Ini juga paling sering terjadi pada penjual jarak jauh di negara bagian ketika Anda memiliki nexus. Lebih lanjut tentang ini nanti.

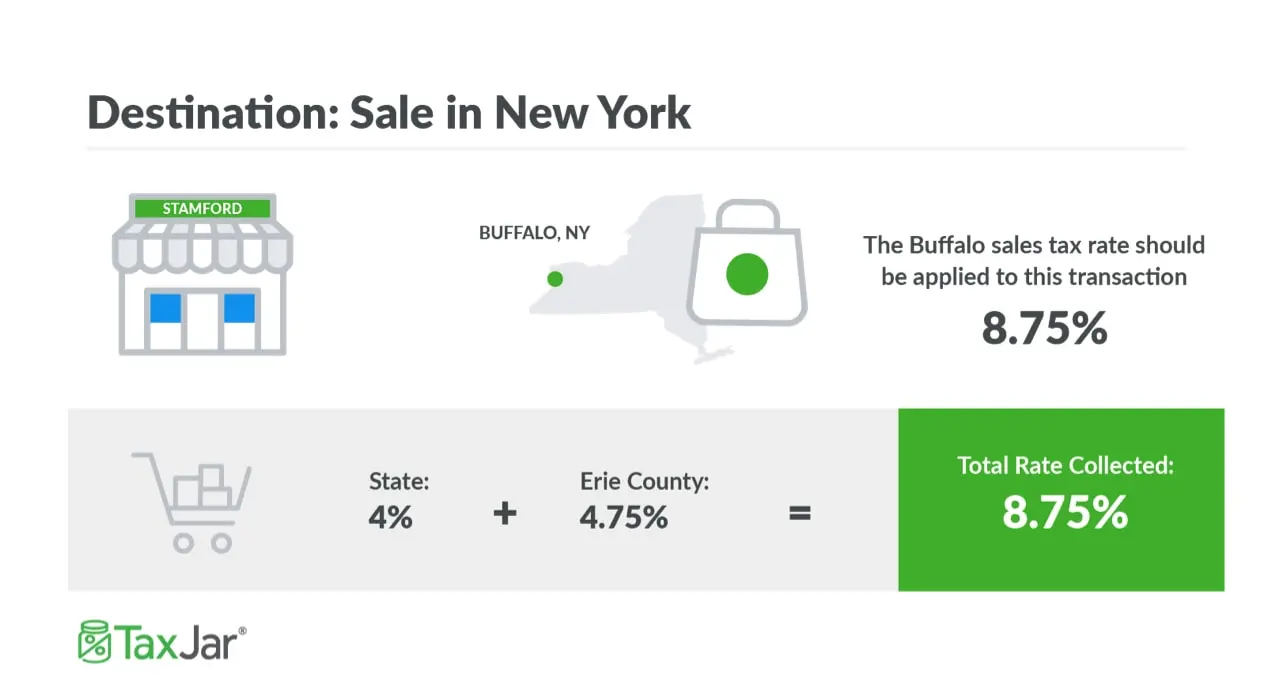

Contoh: Anda menjalankan bisnis di gudang Anda di Stamford, NY, dan menjual barang kepada seseorang di Buffalo, NY. Karena New York adalah negara bagian pajak penjualan berbasis tujuan, Anda akan membebankan pajak penjualan kepada pembeli Anda berdasarkan tarif mereka sebesar 8,75%. Itu adalah tarif negara bagian New York 4% ditambah tarif Erie County 4,75%.

Negara bagian berbasis tujuan mengharuskan Anda membebankan tarif pajak pelanggan, bukan tarif pajak Anda sendiri.

Seperti yang Anda lihat, membebankan pajak penjualan sedikit lebih terlibat saat Anda mencoba membebankan pajak kepada pembeli di negara bagian tujuan.

Mengumpulkan pajak penjualan sebagai penjual jarak jauh

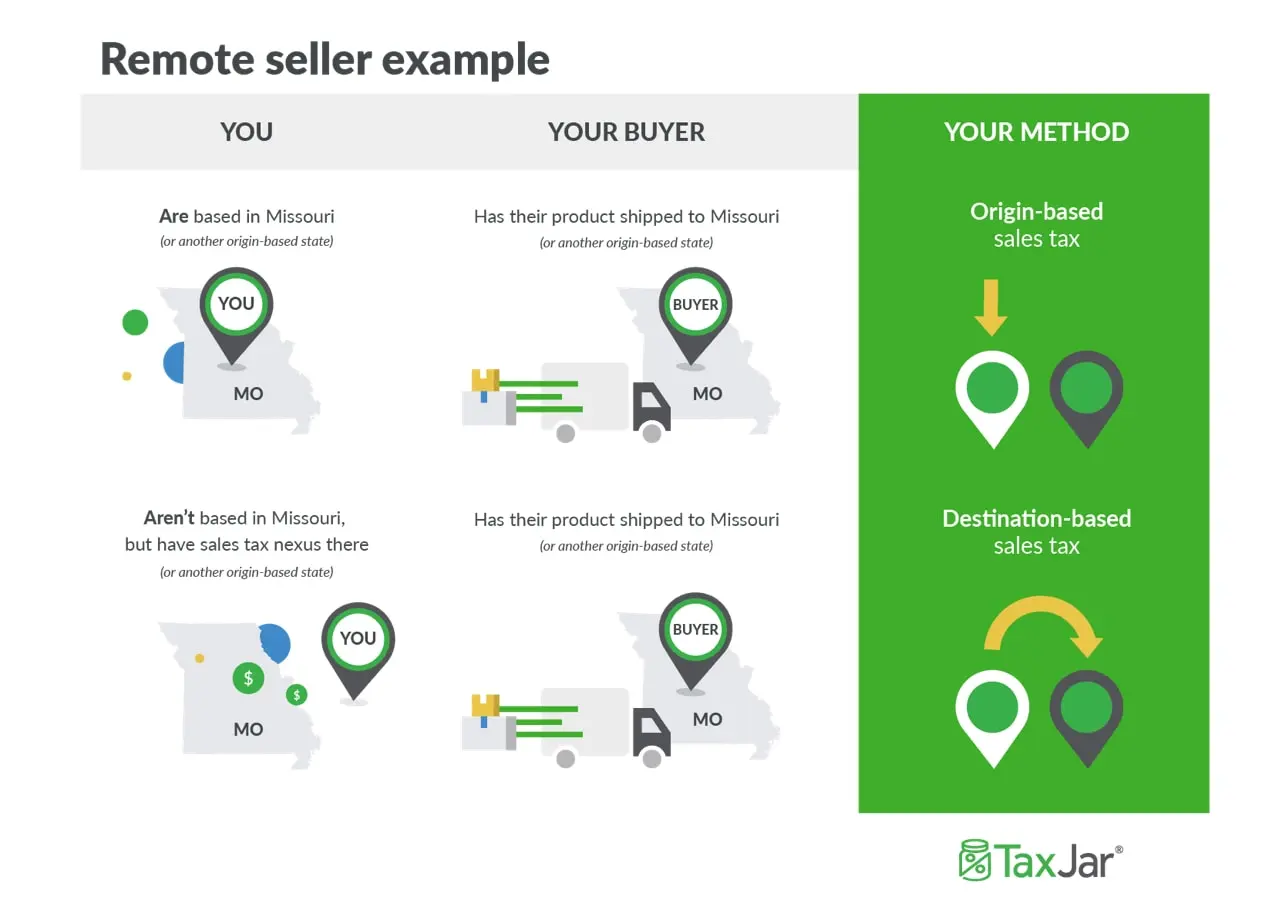

Satu pertimbangan penting lainnya berkaitan dengan menjadi penjual jarak jauh. “Penjual jarak jauh” dalam istilah pajak penjualan dianggap sebagai seseorang yang memiliki hubungan pajak penjualan di negara bagian, tetapi tidak Sekarang, tidak hanya kehadiran fisik (seperti lokasi, karyawan, atau inventaris), tetapi kehadiran "ekonomis" di suatu negara menciptakan hubungan pajak penjualan. Perhubungan ekonomi tercipta ketika bisnis menjual cukup ke keadaan tertentu. Hukum negara bagian tentang perhubungan ekonomi bervariasi. Ambang penjualan bervariasi dari $10.000 hingga $500.000 dalam penjualan, dan beberapa negara bagian tidak memiliki ambang transaksi sama sekali. Anda dapat membaca lebih lanjut tentang hukum perhubungan ekonomi di sini .

Sebagian besar waktu ini terjadi, aturan pajak berbasis tujuan berlaku.

Contoh: Anda tinggal dan menjalankan bisnis Anda di California tetapi telah mempekerjakan seorang karyawan di Missouri. Ini berarti Anda sekarang memiliki hubungan pajak penjualan di California dan Missouri. Missouri adalah negara bagian pajak penjualan berbasis asal untuk penjual di negara bagian, tetapi dalam kasus ini Anda dianggap sebagai "penjual jarak jauh" karena Anda berbasis di California.

Karena Anda adalah “penjual jarak jauh”, peraturan pajak penjualan negara bagian asal Missouri tidak berlaku untuk Anda . Jadi, jika Anda melakukan penjualan kepada pembeli di Missouri, Anda akan membebankan pajak penjualan pembeli tersebut berdasarkan tarif pajak penjualan lokal mereka — yaitu, menggunakan aturan pajak penjualan berdasarkan tujuan.

Untuk memecahnya:

- Jika Anda tinggal di negara bagian pajak penjualan berbasis asal , kenakan pajak penjualan kepada pelanggan negara bagian yang sama dengan tarif pajak penjualan gabungan total Jika Anda dianggap sebagai "penjual jarak jauh" di negara bagian asal , Anda mungkin akan diminta untuk menagih penjualan dengan total tarif pajak penjualan gabungan Jika Anda dianggap sebagai "penjual jarak jauh" di negara bagian berbasis tujuan, dan memiliki nexus di negara bagian tersebut, Anda mungkin akan diminta untuk menagih penjualan dengan total tarif pajak penjualan gabungan di lokasi pelanggan Anda.

Ini bukan hal yang mudah untuk dipahami pada percobaan pertama Anda, jadi lihat posting ini untuk mengetahui lebih banyak daripada yang mungkin ingin Anda ketahui tentang pajak penjualan berbasis asal dan tujuan.

Kapan harus membebankan pajak penjualan atas pengiriman

Satu hal lain yang perlu dipertimbangkan adalah bahwa banyak negara bagian juga mewajibkan pajak penjualan untuk dibebankan pada biaya pengiriman dan pengiriman .

Contoh: Anda memiliki nexus di Rhode Island, negara bagian yang menganggap pengiriman kena pajak. Jika Anda menjual barang senilai $10 kepada pelanggan dan menagih mereka $2 untuk pengiriman, maka Anda akan membebankan tarif pajak penjualan yang berlaku untuk seluruh pembelian .

Di sisi lain, beberapa negara bagian, seperti Alabama, tidak menganggap pengiriman sebagai bagian dari transaksi kena pajak dan oleh karena itu biaya pengiriman tidak dikenakan pajak. Jadi, jika Anda mengirimkan mainan must-have terbaru ke pembeli di Alabama dengan harga barang $19,99 ditambah ongkos kirim $5,00, Anda hanya perlu membebankan pajak penjualan untuk harga barang $19,99 .

Negara-negara bagian ini mengatakan biaya pengiriman tidak dikenakan pajak jika Anda menunjukkan biaya secara terpisah dari harga jual barang. Mereka dikenakan pajak jika Anda memasukkan biaya sebagai bagian dari harga barang.

- Alabama

- Arizona

- California

- Idaho

- rendah

- Louisiana

- Maine

- Maryland **

- Massachusetts

- Missouri

- nevada

- Oklahoma

- Utah

- Virginia **

- Wyoming

** Untuk negara bagian ini, jika biaya pengiriman dan penanganan digabungkan, pengiriman akan dikenakan pajak. Namun, jika mereka terdaftar dan dikenakan biaya secara terpisah, mereka tidak.

Jika Anda memiliki nexus di negara bagian yang tidak tercantum di atas, Anda harus membebankan pajak atas seluruh pembelian pelanggan Anda, termasuk pengiriman.

Mengisi tarif yang tepat seharusnya tidak menyebabkan sakit kepala

Hal ini mulai menjadi kompleks dengan cepat. Untungnya, ada plugin Otomasi Pajak Penjualan WooCommerce dari TaxJar . Plugin ini akan memastikan Anda membebankan jumlah pajak penjualan yang tepat kepada setiap pelanggan, apakah itu pajak penjualan berbasis asal, pajak penjualan berbasis tujuan, atau pengiriman kena pajak.

Plugin pajak penjualan WooCommerce TaxJar sangat cocok untuk pedagang yang ingin:

- Terapkan pembaruan waktu nyata untuk tarif pajak penjualan mereka saat checkout

- Otomatiskan pengajuan pajak penjualan mereka

- Dapatkan data pajak penjualan dari berbagai saluran dalam laporan status siap pengembalian yang mudah dibaca

Solusi TaxJar juga dapat:

- Berikan wawasan hubungan ekonomi, dengan langkah-langkah yang direkomendasikan untuk mulai dipatuhi di negara bagian baru mana pun

- Tangani dan skala dengan peningkatan permintaan apa pun, seperti musiman atau penawaran khusus

- Memungkinkan pengelolaan pengecualian pelanggan dan produk dengan mudah

Bagaimana dengan bantuan untuk mengajukan pengembalian pajak penjualan saya ke negara bagian?

Karena banyak penjual datang untuk mencari tahu, mengumpulkan jumlah pajak penjualan yang tepat hanyalah permulaan. Setelah keranjang Anda disiapkan, Anda kemudian harus memilih cara mengirimkan pajak penjualan yang telah Anda kumpulkan kembali ke negara bagian.

Untuk mengelola pajak penjualan untuk bisnis Anda, Anda memiliki beberapa opsi:

- Tangani semuanya sendiri. Kami merekomendasikan membuat kalender untuk melacak tanggal jatuh tempo Anda dan ketika saatnya tiba untuk mengajukan, masuk ke situs web negara bagian dan masukkan informasi untuk menyelesaikan pengembalian Anda.

- Pilih mitra WooCommerce yang direkomendasikan, TaxJar, yang dapat sepenuhnya mengotomatiskan segalanya untuk Anda.

- Sewa akuntan pajak penjualan untuk membantu Anda mengelola segalanya untuk Anda.

Inilah cara kerjanya jika Anda memilih untuk bersandar pada TaxJar untuk mengelola pajak penjualan Anda:

Ingin mempelajari lebih lanjut tentang menginstal plugin pajak penjualan WooCommerce dari TaxJar? Lihat panduan instalasi mereka .

TaxJar akan terhubung langsung ke toko WooCommerce Anda (dan di mana pun Anda menjual seperti Amazon atau pasar lainnya). Selanjutnya, mereka akan mengimpor data transaksi Anda ke dalam satu dasbor pajak penjualan yang diatur berdasarkan jumlah yang dikumpulkan, dan menentukan di mana Anda memiliki nexus. Ini berguna untuk pedagang eCommerce karena Anda dapat melihat gambaran lengkap pajak penjualan Anda di setiap negara bagian dalam sekali pandang.

Pada titik ini, TaxJar sekarang dapat langsung memberi Anda tarif pajak penjualan yang akurat saat checkout. Jangan pernah memperbarui tabel tarif lagi.

Setelah dasbor Anda terhubung, Anda kemudian dapat memilih bagaimana Anda ingin mengelola pengarsipan Anda. Anda memiliki pilihan untuk mendaftar di AutoFile di mana TaxJar akan mengirimkan pengembalian Anda ke negara bagian setiap kali jatuh tempo, atau menanganinya sendiri.

Kunjungi TaxJar untuk mendapatkan demo gratis atau untuk mempelajari lebih lanjut tentang bagaimana TaxJar membantu pedagang WooCommerce . Jika Anda menghabiskan terlalu banyak waktu untuk mengelola pajak penjualan, bersandarlah pada TaxJar dan kembali mengembangkan bisnis yang Anda sukai.

Ingin memulai sekarang? Hubungi 855-800-6681.