Modifiche alle imprese, all'IVA e all'imposta sulle vendite per il 2022

Pubblicato: 2022-03-26Con il boom dell'eCommerce, l'aumento degli acquisti senza confini e così tanti modi diversi di acquistare e tipi di prodotti da vendere, i governi stanno iniziando a sentirsi esclusi dal giro quando si tratta di riscuotere le tasse sulle transazioni. Negli ultimi anni, le autorità di tutto il mondo hanno aggiornato le leggi per riflettere l'economia digitale.

Di conseguenza, affrontare gli obblighi fiscali è diventato più difficile per i commercianti. Nel 2022 stanno entrando in vigore cambiamenti più grandi e, a seconda del paese o dei paesi in cui operi e risiedi, potrebbero influire sul modo in cui operi.

E per le aziende statunitensi, attraversare i confini di stato non è molto diverso dall'attraversare i confini nazionali. In effetti, per molti versi può essere molto più complicato rispetto, ad esempio, a un'impresa in una nazione dell'UE che vende a consumatori in altre nazioni dell'UE.

Come mostrano i nostri amici di Avalara nella loro guida alle modifiche fiscali nel 2022, c'è molto da trattare su questo argomento.

Quindi, per semplificare, per ora, ti forniremo un'ampia panoramica di otto imminenti modifiche fiscali per le imprese negli Stati Uniti, nel Regno Unito, nell'UE e in molte altre nazioni e regioni. I primi riguardano principalmente gli Stati Uniti, mentre il resto riguarda altri paesi.

1. Leggi Nexus — dove si trova la tua attività

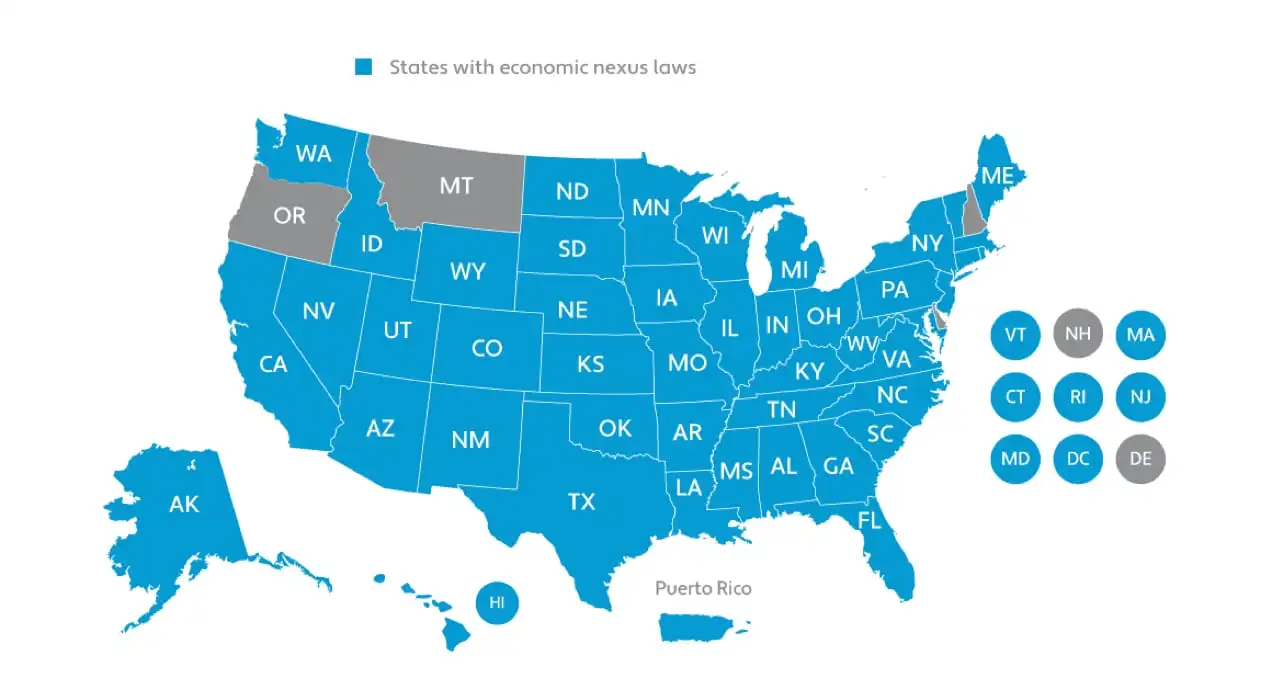

Per le aziende statunitensi, devi pagare l'imposta sulle vendite per le vendite ai clienti negli stati in cui hai quello che viene chiamato un nesso. Ancora una volta, questo era semplice. Hai avuto un nesso in uno stato se è dove si trovava il tuo ufficio, magazzino o altra presenza tangibile. Ma ora, con così tanti dipendenti che lavorano in remoto, molti stati affermano che la tua azienda ha un nesso se hai dipendenti che risiedono all'interno dei loro confini.

Ciò significa che puoi potenzialmente avere una presenza in più stati anche se tutte le tue operazioni sono in uno. Inoltre, al di là di una presenza fisica, uno stato potrebbe considerarti un nesso sotto la propria giurisdizione se vendi oltre un determinato importo in dollari o conduci più di un determinato numero di transazioni ai clienti nel loro stato.

A complicare ciò c'è il fatto che alcuni prodotti sono esenti da imposte sulle vendite e tali regole possono essere diverse in ogni stato.

Inoltre, dopo la decisione del tribunale South Dakota vs Wayfair 2018, gli stati ora possono riscuotere le tasse sulle vendite fuori dallo stato per i prodotti acquistati all'interno dei loro stati. Ciò è stato fatto per consentire alle aziende di mattoni e malta di competere su condizioni di parità con le attività online. Ma la sua logistica può diventare da incubo.

Ciò è reso ancora più complicato in alcuni stati in cui diverse contee applicano aliquote diverse dell'imposta sulle vendite.

Per le attività online, devi scoprire ogni stato - e possibilmente contea - che ritiene che tu abbia una presenza fisica o economica lì e quindi calcolare l'imposta sulle vendite dovuta.

Ulteriori informazioni sulle modifiche all'imposta sulle vendite.

2. Variazioni delle aliquote, dei limiti e delle regole dell'imposta sulle vendite

Capire cosa devi in ogni stato può essere già abbastanza difficile. Ma cosa succede se le cose cambiano?

I governi aggiornano regolarmente le loro aliquote fiscali sulle vendite. Alcuni articoli che erano tassati stanno diventando esenti in alcuni luoghi, come pannolini e prodotti per l'igiene femminile. Altri articoli che non erano tassati prima d'ora lo sono, come i sacchetti di plastica monouso.

E poi ci sono modifiche temporanee delle tariffe, come esenzioni dall'imposta sulle vendite o sgravi fiscali che potrebbero essere stati messi in atto durante la pandemia di COVID-19. I clienti li adorano, ma rendono molto difficile una corretta contabilità fiscale per le aziende.

Oltre alle modifiche dell'aliquota fiscale, devi essere consapevole dei confini tra le giurisdizioni fiscali. Alcune città si trovano a cavallo di due stati. Molte città si trovano a cavallo di due contee. A volte, la casa dall'altra parte della strada ha un'aliquota dell'imposta sulle vendite diversa. E questi confini a volte cambiano.

Scopri di più su queste e altre modifiche fiscali del settore nel 2022.

3. Dove acquistano i clienti e come pagano

Cosa succede se un cliente acquista online ma ha l'articolo consegnato al negozio per il ritiro e la sua residenza si trova in un distretto fiscale diverso dall'attività? Questo si chiama Acquista online, ritiro in negozio (BOPIS). L'imposta sulle vendite online potrebbe essere diversa dal luogo in cui viene consegnato l'acquisto.

Avrai bisogno di un modo per tenere traccia di questo per ogni acquisto del cliente in modo da poter essere sicuro di versare l'imposta corretta al paese, alla città, alla contea o allo stato corretti.

Per situazioni come Acquista ora paga dopo (BNPL), hai alcune decisioni da prendere in merito all'imposta sulle vendite.

Ad esempio, dovresti riscuotere l'imposta sulle vendite per l'intero valore di acquisto in anticipo o distribuirla tra ciascuno dei pagamenti? Farlo in anticipo significa che il cliente in realtà non paga rate uguali. Se lo distribuisci, cosa succede se le aliquote dell'imposta sulle vendite cambiano prima che tutti i pagamenti siano stati effettuati? Hai bisogno di riscuotere il nuovo importo per i pagamenti residui? E per quanto riguarda le commissioni BNPL dal fornitore di servizi? E cosa succede se restituiscono l'articolo prima che tutti i pagamenti fossero effettuati ma tu hai già versato le tasse al governo?

Ogni paese, stato e contea può gestire queste situazioni in modo diverso.

4. Reperimento dell'imposta sulle vendite

Esistono tre tipi di metodi di approvvigionamento utilizzati dagli stati degli Stati Uniti per determinare chi paga l'imposta sulle vendite:

- Approvvigionamento della destinazione: in base alla posizione dell'acquirente

- Approvvigionamento di origine: in base alla posizione del venditore

- Approvvigionamento misto: una miscela di entrambi

Prima di Internet e dell'e-commerce, la maggior parte dei luoghi utilizzava il source sourcing, perché era il più semplice e aveva più senso. Ma ora, con così tanto commercio interstatale e internazionale, i confini sono sfumati e ci sono molte entrate fiscali che non vengono riscosse dagli acquisti online.

Per questo motivo, molti stati stanno passando all'approvvigionamento di destinazione, il che significa che paghi le tasse in base alla posizione dell'acquirente. Anche per le piccole imprese, se vendi prodotti a livello nazionale negli Stati Uniti, potresti dover tenere traccia degli acquisti effettuati dai clienti in tutti i 50 stati.

5. Monitoraggio digitale delle transazioni commerciali di vendita

In gran parte dell'Europa, dell'America Latina e del resto del mondo, le nazioni stanno sviluppando metodi per monitorare tutte le transazioni commerciali in modo da poter riscuotere l'importo corretto dell'imposta sulle vendite e dell'IVA.

Ancora una volta, con così tanto commercio internazionale all'interno dell'UE, tra l'UE e la Gran Bretagna, tra l'Europa e la Corea del Sud e altre nazioni asiatiche, così come il Canada e l'America Latina, varie forme di fatturazione elettronica stanno rapidamente diventando la norma.

83 paesi hanno già in vigore un qualche tipo di legge sulla fatturazione elettronica o sulla segnalazione e altri ci stanno lavorando. I tipi di monitoraggio delle transazioni digitali includono:

- Reportistica in tempo reale: reportistica delle transazioni in tempo reale

- Standard Audit File for Tax (SAF-T): semplifica la raccolta delle informazioni fiscali da parte delle autorità

- Fatturazione elettronica: i governi approvano ogni fattura prima che un cliente la veda

- Requisiti di fatturazione di quattro giorni: non così rigorosi come il tempo reale, ma la stessa idea

Tutti questi sistemi hanno lo scopo di semplificare la conformità, nonché di ridurre gli errori e ridurre al minimo l'elusione fiscale. Inoltre, rendono l'auditing più facile e veloce.

Scopri di più su come i paesi utilizzano la fatturazione elettronica per il monitoraggio dell'imposta sulle vendite.

Quindi, se la tua azienda svolge commercio internazionale, dovrai rispettare il sistema di dichiarazione fiscale e fatturazione di ogni nazione.

La Brexit è un buon esempio di come potrebbe funzionare.

La Gran Bretagna sta ora implementando un programma chiamato Making Tax Digital, che si applicherà alle aziende nel Regno Unito e a quelle che vendono ad esso, come qualsiasi altra nell'UE. Il nuovo sistema si applica anche alle imprese britanniche e ai proprietari terrieri autonomi.

E le aziende dell'UE che vendono a persone in Gran Bretagna dovranno addebitare loro l'IVA. Per gli acquisti inferiori a 150 euro, l'azienda utilizzerebbe l'Import One-Stop Shop (IOSS), un portale di registrazione elettronica che semplifica il rispetto dei requisiti IVA.

Per le stesse imprese dell'UE che vendono ad altre nazioni all'interno dell'UE, utilizzerebbe il sistema One-Stop Shop (OSS), simile all'IOS, ma solo per il commercio all'interno dell'UE.

L'accesso e l'utilizzo di tutti questi sistemi richiederà alle aziende di spendere un po' di denaro in anticipo, ma consentirà loro di condurre più facilmente affari con i consumatori nelle numerose nazioni dell'UE.

Gli Stati Uniti devono ancora adottare un sistema di fatturazione o rendicontazione elettronica.

6. Il sistema armonizzato

Il Sistema Armonizzato è iniziato nel 1988, ma con così tanto commercio digitale oggi, è diventato parte integrante dell'attività commerciale internazionale.

Il sistema armonizzato è un metodo per codificare e tracciare i prodotti in ogni settore ogni volta che attraversano un confine internazionale. Ciò semplificherà il monitoraggio dei volumi di vendita oltre confine, in modo da poter riscuotere l'IVA e le imposte sulle vendite accurate per beni e servizi.

I codici vengono aggiornati ogni cinque anni e nel 2022 verrà rilasciata la settima edizione.

L'uso dei codici HS può diventare complesso molto rapidamente perché non tutte le nazioni aggiornano i propri codici immediatamente. Alcuni impiegano anni. Ciò significa che potresti vendere lo stesso articolo in due paesi diversi e dovrai utilizzare due codici diversi.

Cosa succede se un prodotto viene classificato erroneamente con il codice sbagliato? Potrebbe essere tassato con l'aliquota sbagliata e portare a multe e ritardi, problemi al confine e sconvolgere i clienti. Maggiori informazioni sul sistema armonizzato e le relative questioni fiscali globali.

7. Eliminazione dei requisiti minimi di tassazione

In particolare nel Regno Unito e nelle nazioni dell'UE, i precedenti requisiti minimi per l'applicazione dell'IVA stanno iniziando a scomparire.

Per le importazioni in entrata nel Regno Unito, c'era un ordine minimo di £ 135 prima dell'applicazione dell'IVA. Questo è in via di uscita, così come lo sgravio per le scorte di conto deposito di basso valore che era in vigore per le merci inferiori a £ 15. L'IVA per entrambi deve ora essere riscossa presso il punto vendita con il cliente, durante il checkout.

Al momento non ci sono modifiche alle polizze per importi superiori a tale soglia.

Per le importazioni in entrata nell'UE, era in vigore un minimo simile di € 150, e anche quello sta scomparendo. Gli utenti IOSS saranno ora tenuti a riscuotere l'IVA presso il punto vendita per tutti gli acquisti inferiori a tale importo.

E molte altre nazioni, tra cui Canada, India, Malesia e Cina, stanno lavorando a tipi simili di riforme fiscali.

8. Altre questioni fiscali per il 2022 e oltre

Problemi di approvvigionamento

Problemi di offerta e carenza di manodopera possono influire sulla tua situazione fiscale.

Ad esempio, con così tanti prodotti acquistati e poi restituiti, come gestisci le tasse riscosse? È necessario modificare le dichiarazioni dei redditi per le tasse già versate?

Mercati online

Se vendi prodotti attraverso una delle dozzine di mercati online come Amazon o Wayfair, alcuni stati e paesi li stanno tassando, un costo che potrebbero trasferirti o meno. Altri stati stanno permettendo a questi tipi di venditori di rimanere esenti.

Tipi di prodotti non tipici

Molti paesi che hanno sempre tassato i servizi di autonoleggio e i taxi stanno ora provando a tassare anche i servizi di car sharing.

Se vendi corsi online, anche questi possono essere soggetti a tassazione. Ma ci sono diversi modi in cui i corsi possono differire l'uno dall'altro. Alcuni corsi sono in diretta, mentre altri sono preregistrati. I corsi preregistrati sono più simili a un prodotto. Altri corsi richiedono il download di materiali. Alcuni inviano materiali per posta.

Nazioni diverse e località diverse possono trattare ciascuno di questi tipi di situazioni di servizio di formazione e istruzione in modo diverso.

E il software?

Ora ci sono almeno dieci diversi tipi di categorie di prodotti software, ad esempio confezionati e consegnati come un prodotto reale, confezionati ma scaricati elettronicamente, personalizzati e molti altri. Ancora una volta, ogni tipo può essere tassato in modo diverso a seconda della nazione e della località in cui la tua attività è determinata ad avere una presenza: quel problema di nesso che ha aperto questa lattina di vermi all'inizio.

Hai bisogno di aiuto fiscale?

WooCommerce non offre servizi fiscali e questo articolo vuole essere informativo e utile per le aziende che stanno cercando di comprendere i propri doveri di conformità fiscale.

Tuttavia, Avalara può aiutarti con un software di automazione fiscale che semplifica notevolmente la conformità. Per le piccole aziende in particolare che operano negli Stati Uniti o oltre i confini internazionali, c'è molto di cui tenere traccia. Il software di conformità fiscale potrebbe essere qualcosa che vale la pena esaminare.

Dai un'occhiata: l'estensione WooCommerce AvaTax integra il software di Avalara direttamente con il tuo negozio.