Pięć najczęstszych pułapek podatku od sprzedaży w handlu elektronicznym w USA

Opublikowany: 2022-03-09Dawno, dawno temu podatek od sprzedaży był wyjątkowo prosty dla sklepów eCommerce w Stanach Zjednoczonych. Na początku, zanim regulatorzy dogonili branżę, firmy mogły zrezygnować z pobierania podatku od sprzedaży za transakcje w stanach, w których nie były fizycznie obecne.

W 2018 roku sprawy się skomplikowały, gdy w sprawie South Dakota kontra Wayfair, Sąd Najwyższy USA orzekł że każdy stan może ustalić wiele własnych zasad dotyczących podatku od sprzedaży dla sklepów eCommerce. Obecnie w 45 stanach obowiązuje podatek od sprzedaży w całym stanie — każdy z własnymi, dopracowanymi zasadami. Poza tym istnieje obecnie ponad 11 000 różnych jurysdykcji podatkowych w miastach, hrabstwach i lokalnych. Śledzenie wszystkiego może być trudne.

Pięć pułapek podatkowych, których należy unikać

Ze względu na złożoność podatku od sprzedaży w Stanach Zjednoczonych unikanie typowych błędów poniżej może pomóc w poruszaniu się po większości przepisów dotyczących podatku od sprzedaży. Warto wyprzedzić tę mniej niż ekscytującą część własności firmy eCommerce.

Pułapka 1: nie zdawać sobie sprawy, że musisz pobierać podatek od sprzedaży

Chociaż od orzeczenia w sprawie Wayfair minęły trzy lata, niektóre firmy nadal nie zaktualizowały swoich praktyk dotyczących podatku od sprzedaży. Jeśli to Ty, a Twoja firma nie zbierała ani nie składała dokumentów, porozmawiaj z konsultantem ds. podatków stanowych i lokalnych (SALT), aby zrozumieć swoją odpowiedzialność za przeszłe podatki i opracować plan dalszego rozwoju.

Dobrą wiadomością jest to, że stanowe departamenty skarbowe są generalnie dużo bardziej wyrozumiałe, kiedy się do nich zwracasz, niż kiedy same dochodzą do błędu.

Bardziej powszechny jest następujący scenariusz: firmy wiedzą, że sklepy eCommerce muszą płacić podatek od sprzedaży, ale błędnie uważają, że są zwolnione ze względu na rodzaje sprzedawanych produktów. Jest to powszechny błąd popełniany przez firmy SaaS i sprzedawców cyfrowych.

Regulacje mają tendencję do wolniejszego tempa niż technologia, a przez wiele lat podatek obrotowy skupiał się prawie wyłącznie na rzeczach materialnych, takich jak telewizory i meble. Jednak w ciągu ostatnich kilku lat nastąpił wzrost liczby produktów, które nie mają żadnych namacalnych właściwości — na przykład oprogramowania pobranego z chmury. Nie ma fizycznego dysku CD-ROM za to oprogramowanie, więc w przeszłości wielu uważało, że jest ono zwolnione z podatku od sprzedaży. Ponieważ stany zaobserwowały wzrost sprzedaży tych niematerialnych towarów cyfrowych, zmieniają swoje przepisy, aby zwiększyć swoje przychody.

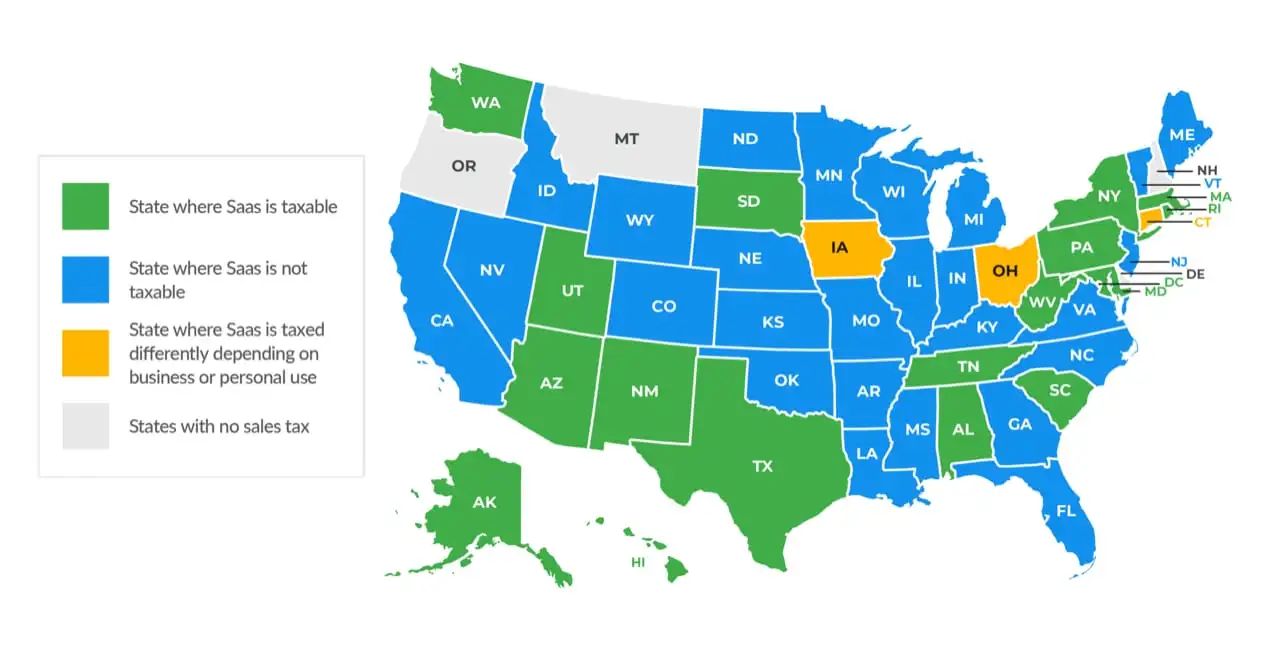

Obecnie 20 stanów opodatkowuje produkty SaaS (oprogramowanie jako usługa) . Warto przyjrzeć się podziałowi, w jaki sposób każdy z nich opodatkowuje SaaS. Czy Twoje produkty należą do tej kategorii? W wielu stanach rozróżnia się towary cyfrowe, takie jak e-booki i oprogramowanie, więc musisz zadbać o odpowiednią kategoryzację swoich produktów.

Pułapka nr 2: Zapominanie o śledzeniu nexusa

Nexus to jedna z najtrudniejszych koncepcji, jeśli chodzi o zgodność z podatkiem od sprzedaży. Zasadniczo nexus to próg, w którym stan wymaga od firmy pobierania i odprowadzania podatku od sprzedaży . Kiedyś było to w dużej mierze fizyczne (na przykład obecność firmy w stanie), ale stany po Wayfair wprowadziły progi ekonomiczne w postaci sprzedaży brutto i liczby transakcji.

Aby zachować zgodność, musisz zrozumieć te progi i śledzić dane dla każdego stanu, aby wiedzieć, gdzie się znajdujesz i nie musisz pobierać i odprowadzać podatku od sprzedaży. Jeśli przekroczysz próg nexusa bez wiedzy o tym i nie zaczniesz pobierać podatku od sprzedaży od swoich klientów, Twoja firma będzie odpowiedzialna za opłacenie tych podatków z własnej kieszeni. A to nie jest zabawne — zapytaj tych sześciu sprzedawców.

Pułapka nr 3: rozproszone dane i raportowanie

Próba śledzenia zgodności podatkowej i statusu nexusa jest trudniejsza, jeśli jesteś sprzedawcą wielokanałowym, którego dane znajdują się w różnych silosach. Staje się to szczególnie trudne, jeśli niektóre z Twoich kanałów sprzedaży są obsługiwane przez moderatorów rynku, takich jak Amazon, eBay i Etsy. W większości stanów obowiązują przepisy, które wymagają, aby doradcy rynkowi pobierali i odprowadzali podatek od sprzedaży w Twoim imieniu. Oznacza to , że jesteś odpowiedzialny za pobieranie podatku od sprzedaży w swojej witrynie obsługiwanej przez WooCommerce (nie martw się, oprogramowanie takie jak TaxJar może zautomatyzować cały proces podatku od sprzedaży), ale nie jako zewnętrzny sprzedawca na Amazon.

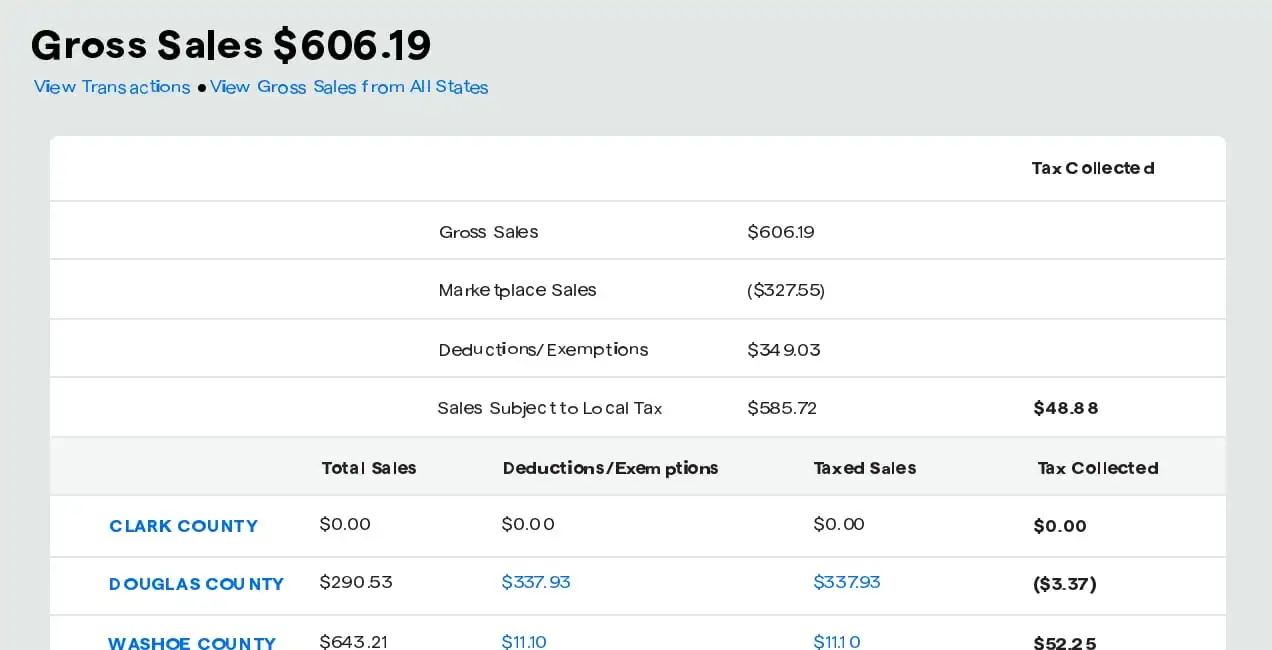

Różne stany mają różne zasady, jeśli chodzi o to, czy sprzedaż w tych mediatorach rynkowych liczy się do progu nexus. Jak widać, szybko może się to skomplikować . Pulpit nawigacyjny raportowania podatku od sprzedaży może zapewnić pojedynczy, całościowy obraz całej sprzedaży w każdym kanale, a także tego, co zostało dla Ciebie zebrane i co musisz zebrać samodzielnie. Dzięki temu zaoszczędzisz dużo czasu i lepiej będziesz strategicznie dbać o zgodność.

Pułapka nr 4: błędna klasyfikacja produktów (i ich stawki podatkowej)

Czy wiesz, że w Nowym Jorku bajgiel jest wolny od podatku jako podstawowy artykuł spożywczy – ale gdy tylko pokroisz tego samego bajgla, jest opodatkowany w wysokości 8,75% jako gotowe jedzenie? W New Jersey odzież z prawdziwego futra jest uważana za przedmiot luksusowy i podlega opodatkowaniu, ale futro syntetyczne już nie. Tymczasem w sąsiedniej Pensylwanii, zarówno syntetyczne, jak i prawdziwe futra podlegają opodatkowaniu.

Kody podatkowe są wypełnione tego rodzaju niuansami, a każdy stan ma inne definicje i parametry . Ważne jest, aby dokładnie wiedzieć, w jaki sposób Twoje produkty są klasyfikowane w każdym stanie. Oprogramowanie do podatku od sprzedaży może zautomatyzować te klasyfikacje, ale jeśli Twoja firma ma produkty, które mogą być interpretowane pod kątem ich opodatkowania, możesz skonsultować się z doradcą podatkowym.

Pułapka nr 5: Brak terminów składania wniosków

Nie tylko terminy składania wniosków są różne dla każdego stanu, ale w wielu z tych stanów daty składania wniosków mogą się zmieniać wraz ze wzrostem wielkości firmy. Zazwyczaj im większe przychody przynosi Twoja firma, tym częściej stany chcą, abyś płacił podatki.

Istnieją miesięczne, kwartalne i roczne terminy składania wniosków, w zależności od stanu i wielkości firmy. Większość stanów wymaga, aby podatnicy składali wnioski do 20 dnia miesiąca po zakończeniu okresu podatkowego. Niektóre stany wymagają jednak, aby podatnicy od sprzedaży składali wnioski do ostatniego dnia miesiąca następującego po okresie podatkowym. Istnieje również kilka wybranych, które wymagają od firm złożenia wniosku do 15 lub 23 dnia. Dlatego musisz zwracać uwagę na daty zgłoszenia w tych stanach, w których masz nexus.

Zautomatyzuj zgodność: oszczędź czas, zmniejsz liczbę błędów

Jeśli to wszystko wydaje się nieco przytłaczające, mam dobrą wiadomość. Oprogramowanie do podatku od sprzedaży, takie jak TaxJar, bezproblemowo współpracuje z WooCommerce i może zautomatyzować większość tego procesu . Obejmuje to trudną część zgodności z podatkiem od sprzedaży, taką jak obliczenia w czasie rzeczywistym, zbiorcze raporty ze wszystkich kanałów i składanie wniosków w każdym stanie. Właściwe zautomatyzowane rozwiązanie będzie nawet śledzić stan Twojego nexusa w każdym stanie i ostrzegać, gdy zbliżasz się do progu. Będzie również śledzić te nieznośne ruchome daty zgłoszenia.

Jeśli martwisz się, że nie jesteś posłuszny, nadszedł czas na działanie. Umów się na spotkanie z doradcą SALT, aby omówić Twoją konkretną sytuację i opracować plan. Jeśli powinieneś pobierać podatek od sprzedaży, ale nie pobierałeś podatku, mogą pomóc Ci przejść przez kolejne kroki, aby zminimalizować grzywny i kary.

A jeśli jeszcze nie automatyzujesz podatku od sprzedaży, powinieneś to rozważyć. Zaoszczędzisz mnóstwo czasu, który mógłbyś poświęcić na bardziej strategiczne kwestie, i zmniejszysz ryzyko błędów. Ponieważ w końcu wszyscy jesteśmy ludźmi.

Pobierz rozszerzenie TaxJar.