As cinco armadilhas mais comuns nos impostos sobre vendas de comércio eletrônico nos EUA

Publicados: 2022-03-09Antigamente, o imposto sobre vendas era muito simples para as lojas de comércio eletrônico nos Estados Unidos. Nos primeiros dias, antes que os reguladores alcançassem o setor, as empresas podiam renunciar à cobrança de impostos sobre vendas para transações em estados onde não tinham presença física.

Em 2018, as coisas ficaram mais complicadas quando, em Dakota do Sul x Wayfair, a Suprema Corte dos EUA decidiu que cada estado poderia definir muitas de suas próprias regras sobre impostos sobre vendas para lojas de comércio eletrônico. Hoje, 45 estados têm imposto sobre vendas em todo o estado – cada um com suas próprias regras diferenciadas. Além desses, existem atualmente mais de 11.000 diferentes jurisdições tributárias de cidades, condados e locais. Pode ser difícil acompanhar tudo.

Cinco armadilhas do imposto sobre vendas a evitar

Com a complexidade do imposto sobre vendas nos EUA, evitar os erros comuns abaixo pode ajudá-lo a lidar com a maior parte da conformidade com impostos sobre vendas. Vale a pena se antecipar a essa parte menos emocionante da propriedade de negócios de comércio eletrônico.

Armadilha nº 1: Não perceber que você precisa coletar impostos sobre vendas

Embora tenham se passado três anos desde a decisão da Wayfair, algumas empresas ainda não atualizaram suas práticas de impostos sobre vendas. Se for você e sua empresa não estiver coletando ou arquivando, convém conversar com um consultor de impostos estaduais e locais (SALT) para entender sua responsabilidade por impostos passados e fazer um plano para seguir em frente.

A boa notícia é que os departamentos estaduais de receita geralmente perdoam muito mais quando você os procura do que quando eles mesmos descobrem o erro.

O cenário a seguir é mais comum: as empresas sabem que as lojas de comércio eletrônico precisam pagar impostos sobre vendas, mas acreditam erroneamente que estão isentas devido aos tipos de produtos que vendem. Este é um erro comum cometido por empresas SaaS e comerciantes digitais.

As regulamentações tendem a se mover em um ritmo mais lento do que a tecnologia e, por muitos anos, os impostos sobre vendas se concentraram quase exclusivamente em itens tangíveis, como televisores e móveis. Mas nos últimos anos, houve um aumento de produtos que não possuem propriedades tangíveis – por exemplo, software baixado da nuvem. Não há CD-ROM físico para tributar esse software e, portanto, no passado, muitos o consideravam isento de imposto sobre vendas. Como os estados observaram o aumento nas vendas desses bens digitais não tangíveis, eles estão mudando suas leis para aumentar sua receita.

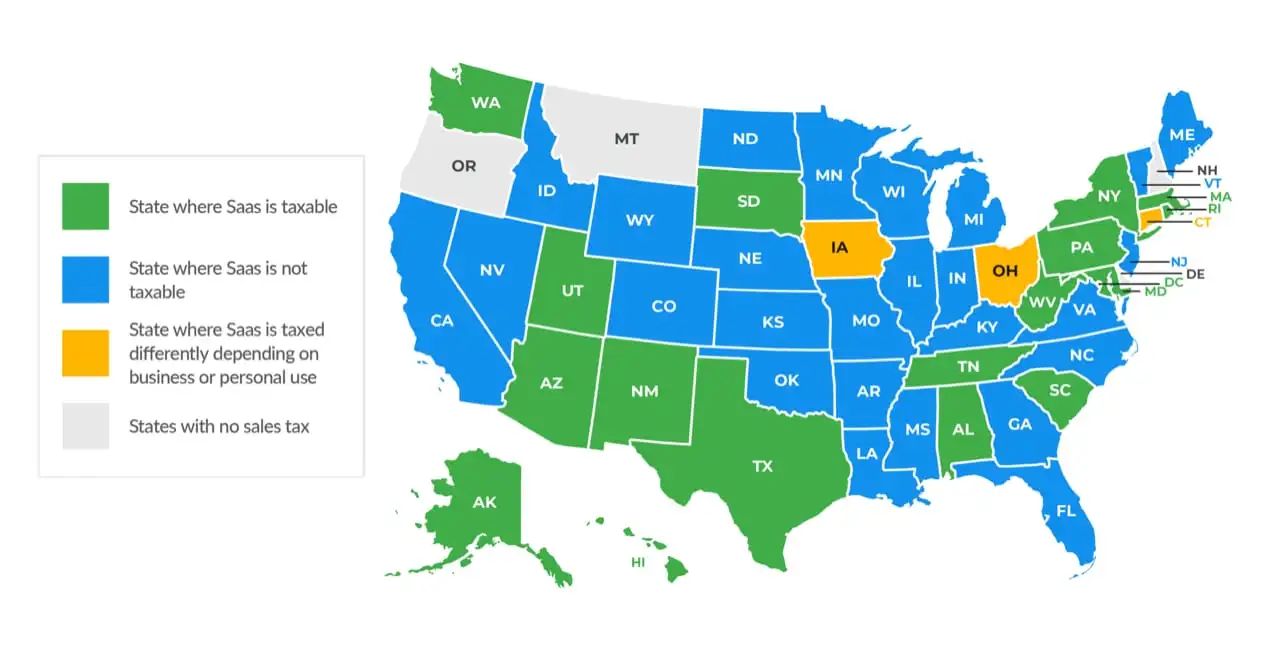

Hoje, 20 estados tributam produtos SaaS (software as a service) . Vale a pena analisar um detalhamento de como cada um deles tributa o SaaS. Seus produtos se enquadram nesta categoria? Muitos estados diferenciam entre bens digitais, como eBooks e software, portanto, você precisará categorizar seus itens adequadamente.

Armadilha #2: Esquecer de rastrear o nexo

O Nexus é um dos conceitos mais complicados quando se trata de conformidade com impostos sobre vendas. Basicamente, o nexo é o limite no qual um estado exige que uma empresa colete e remeta o imposto sobre vendas . Isso costumava ser em grande parte físico (uma presença comercial em um estado, por exemplo), mas após o Wayfair, os estados estabeleceram limites econômicos na forma de vendas brutas e número de transações.

Para manter a conformidade, você precisará entender esses limites e acompanhar os dados de cada estado para saber onde está e não precisa coletar e enviar impostos sobre vendas. Se você cruzar um limite de nexo sem saber e não começar a coletar impostos sobre vendas de seus clientes, sua empresa será responsável por pagar esses impostos do próprio bolso. E isso não é divertido – pergunte a esses seis varejistas.

Armadilha nº 3: Dados e relatórios dispersos

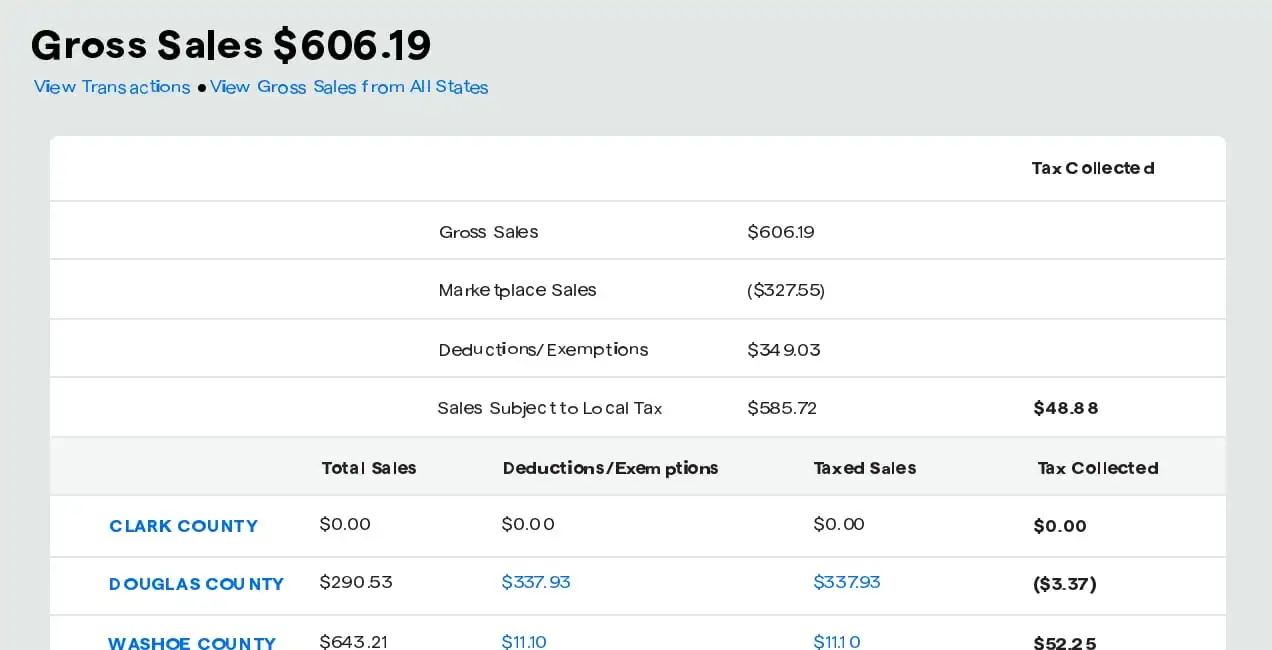

A tentativa de rastrear a conformidade com os impostos sobre vendas e o status do nexo é mais difícil se você for um vendedor multicanal com dados em diferentes silos. Isso se torna especialmente desafiador se alguns de seus canais de vendas forem por meio de facilitadores de mercado como Amazon, eBay e Etsy. A maioria dos estados tem leis que exigem que esses facilitadores de mercado coletem e enviem impostos sobre vendas para você. Isso significa que você é responsável por coletar impostos sobre vendas em seu site com WooCommerce (não se preocupe, software como TaxJar pode automatizar todo o processo de impostos sobre vendas), mas não como um vendedor terceirizado na Amazon.

Diferentes estados têm regras diferentes quando se trata de saber se suas vendas nesses facilitadores de mercado contam ou não para o seu limite de nexo. Como você pode ver, pode ficar complicado rapidamente . Um painel de relatórios de impostos sobre vendas pode fornecer uma imagem única e holística de todas as suas vendas em cada canal, bem como o que foi coletado para você e o que você precisa coletar. Isso economizará muito tempo e permitirá que você seja estratégico com sua conformidade.

Armadilha 4: Classificando incorretamente os produtos (e sua taxa de imposto)

Você sabia que, em Nova York, um bagel é isento de impostos como alimento básico – mas assim que você fatia o mesmo bagel, é tributado em 8,75% como alimento preparado? E em Nova Jersey, roupas de pele de verdade são consideradas um item de luxo e tributadas, mas as peles sintéticas não são. Enquanto isso, ao lado, na Pensilvânia, tanto a pele sintética quanto a real são tributáveis.

Os códigos tributários são preenchidos com esse tipo de nuance, e cada estado tem definições e parâmetros diferentes . É importante saber exatamente como seus produtos são classificados em cada estado. O software de impostos sobre vendas pode automatizar essas classificações, mas se sua empresa tiver produtos que possam ser interpretados em termos de tributação, você pode consultar um profissional de impostos sobre vendas.

Armadilha nº 5: Perder prazos de arquivamento

Não apenas os prazos de arquivamento são diferentes para cada estado, como para muitos desses estados, as datas de arquivamento podem mudar à medida que sua empresa cresce em tamanho. Normalmente, quanto mais receita sua empresa gera, mais frequentemente os estados querem que você declare impostos.

Existem datas de entrega mensais, trimestrais e anuais, dependendo do estado e do tamanho da sua empresa. A maioria dos estados exige que os contribuintes apresentem no dia 20 do mês após o término do período tributável. Alguns estados exigem que os contribuintes de vendas registrem até o último dia do mês seguinte ao período tributável, no entanto. Há também alguns seletos que exigem que as empresas registrem até o dia 15 ou 23. É por isso que você precisa prestar atenção às datas de depósito dos estados em que você tem um nexo.

Automatize a conformidade: economize tempo, reduza erros

Se tudo isso parece um pouco esmagador, há boas notícias. Softwares de impostos sobre vendas como o TaxJar funcionam perfeitamente com o WooCommerce e podem automatizar grande parte do processo . Isso inclui a parte difícil da conformidade com os impostos sobre vendas, como cálculos em tempo real, relatórios agregados de todos os seus canais e arquivamento em cada estado. A solução automatizada certa rastreará até mesmo o status do seu nexo em todos os estados e avisará quando você estiver se aproximando do limite. Ele também manterá o controle dessas datas de arquivamento em movimento irritantes para você.

Se você está preocupado por não estar em conformidade, agora é a hora de agir. Agende uma reunião com um consultor SALT para conversar sobre sua situação específica e formular um plano. Se você deveria estar coletando impostos sobre vendas, mas não o fez, eles podem ajudá-lo a percorrer as próximas etapas para minimizar multas e penalidades.

E se você ainda não estiver automatizando o imposto sobre vendas, considere isso. Você economizará muito tempo que poderia gastar em questões mais estratégicas e reduzirá o potencial de erros. Porque, no final, somos todos humanos.

Obtenha a extensão TaxJar.