ABD'de En Yaygın Beş e-Ticaret Satış Vergisi Tuzağı

Yayınlanan: 2022-03-09Bir zamanlar, Amerika Birleşik Devletleri'ndeki e-ticaret mağazaları için satış vergisi mutlulukla basitti. Düzenleyicilerin sektöre yetişmesinden önceki ilk günlerde, işletmeler fiziksel varlıklarının olmadığı eyaletlerdeki işlemler için satış vergisi almaktan vazgeçebiliyorlardı.

2018'de ABD Yüksek Mahkemesi Güney Dakota-Wayfair maçında karar verdiğinde işler daha da karmaşıklaştı. her eyalet, e-ticaret mağazaları için satış vergisi konusunda kendi kurallarının çoğunu belirleyebilir. Bugün 45 eyalette eyalet çapında satış vergisi var - her birinin kendi incelikli kuralları var. Bunların ötesinde, şu anda 11.0000'den fazla farklı şehir, ilçe ve yerel vergi yargı yetkisi bulunmaktadır. Her şeyi takip etmek zor olabilir.

Kaçınılması gereken beş satış vergisi tuzağı

ABD'deki satış vergisinin karmaşıklığı nedeniyle, aşağıdaki yaygın yanlış adımlardan kaçınmak, satış vergisi uyumluluğunun çoğunda gezinmenize yardımcı olabilir. E-Ticaret işletme sahipliğinin bu daha az heyecan verici bölümünün önüne geçmeye değer.

Tuzak 1: Satış vergisi toplamanız gerektiğinin farkında değilsiniz

Wayfair kararının üzerinden üç yıl geçmesine rağmen, bazı işletmeler hala satış vergisi uygulamalarını güncellemedi. Bu sizseniz ve işiniz tahsilat veya dosyalama yapmıyorsa, geçmiş vergilere ilişkin yükümlülüğünüzü anlamak ve ileriye yönelik bir plan yapmak için bir Eyalet ve Yerel Vergi danışmanı (SALT) ile konuşmak isteyeceksiniz.

İyi haber şu ki, devlet gelir departmanları genellikle, onlara gittiğinizde, hatayı kendi başlarına bulduklarından çok daha bağışlayıcıdır.

Aşağıdaki senaryo daha yaygındır: şirketler, e-ticaret mağazalarının satış vergisi ödemek zorunda olduğunu bilir, ancak yanlışlıkla sattıkları ürün türleri nedeniyle muaf olduklarına inanırlar. Bu, SaaS şirketleri ve dijital tüccarlar tarafından yapılan yaygın bir hatadır.

Düzenlemeler teknolojiden daha yavaş hareket etme eğilimindedir ve uzun yıllar satış vergisi neredeyse yalnızca televizyon ve mobilya gibi somut öğelere odaklanmıştır. Ancak son birkaç yılda, hiçbir somut özelliği olmayan ürünlerde, örneğin buluttan indirilen yazılımlarda bir artış oldu. Bu yazılım için vergilendirilecek fiziksel bir CD-ROM yok ve bu nedenle geçmişte birçok kişi onu satış vergisinden muaf olarak değerlendirdi. Devletler, bu somut olmayan dijital ürünlerin satışlarındaki artışı gözlemledikçe, gelirlerini artırmak için yasalarını değiştiriyorlar .

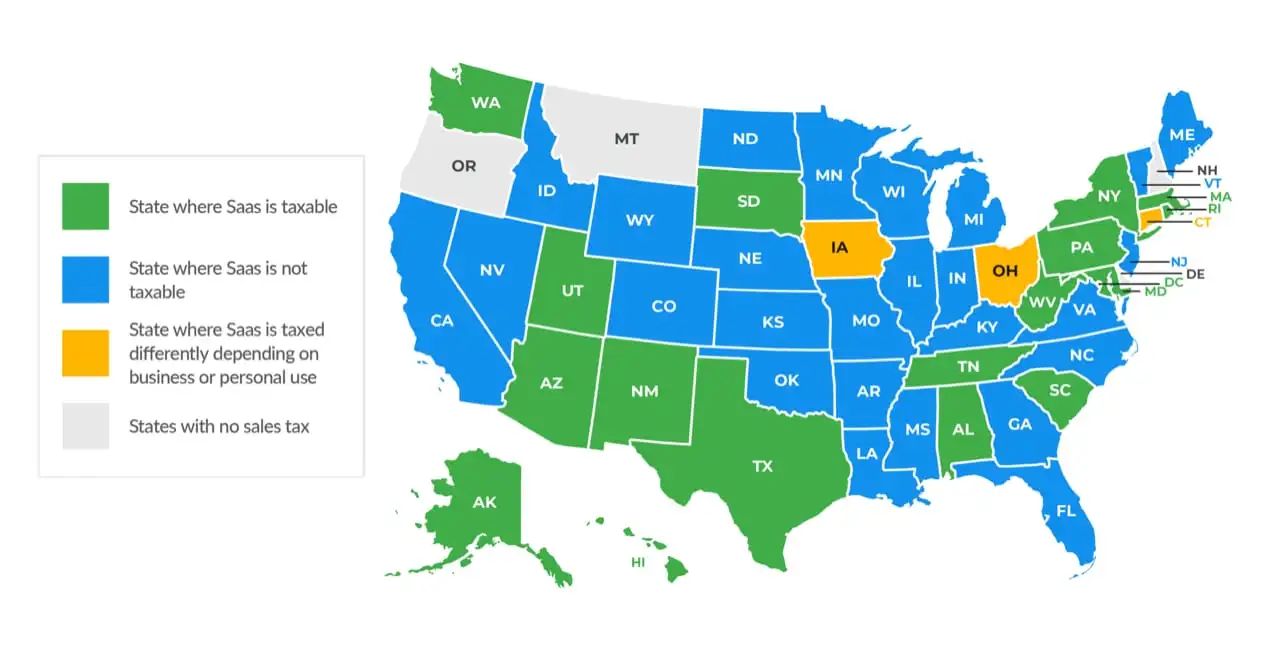

Bugün 20 eyalet SaaS (hizmet olarak yazılım) ürünlerini vergilendiriyor . Her birinin SaaS'ı nasıl vergilendirdiğinin bir dökümüne bakmaya değer. Ürünleriniz bu kategoriye giriyor mu? Birçok eyalet, e-Kitaplar ve yazılım gibi dijital ürünler arasında ayrım yapar, bu nedenle öğelerinizi uygun şekilde kategorilere ayırmaya özen göstermeniz gerekir.

Tuzak #2: Nexus'u izlemeyi unutmak

Nexus, satış vergisi uyumu söz konusu olduğunda en zor kavramlardan biridir. Temel olarak, nexus, bir devletin bir işletmenin satış vergisini toplamasını ve göndermesini gerektirdiği eşiktir . Bu, eskiden büyük ölçüde fizikseldi (örneğin bir eyalette ticari bir varlık), ancak Wayfair'den sonra, eyaletler brüt satışlar ve işlem sayısı şeklinde ekonomik eşikler koydu.

Uyumluluğu sürdürmek için, bu eşikleri anlamanız ve her eyalet için verileri izlemeniz gerekir, böylece nerede yaptığınızı ve satış vergisini tahsil edip havale etmenize gerek kalmaz. Bir nexus eşiğini bilmeden geçerseniz ve müşterilerinizden satış vergisi toplamaya başlamazsanız, bu vergileri cebinizden işletmeniz sorumlu olacaktır. Ve bu hiç eğlenceli değil - bu altı perakendeciye sorun.

Tuzak #3: Dağınık veriler ve raporlama

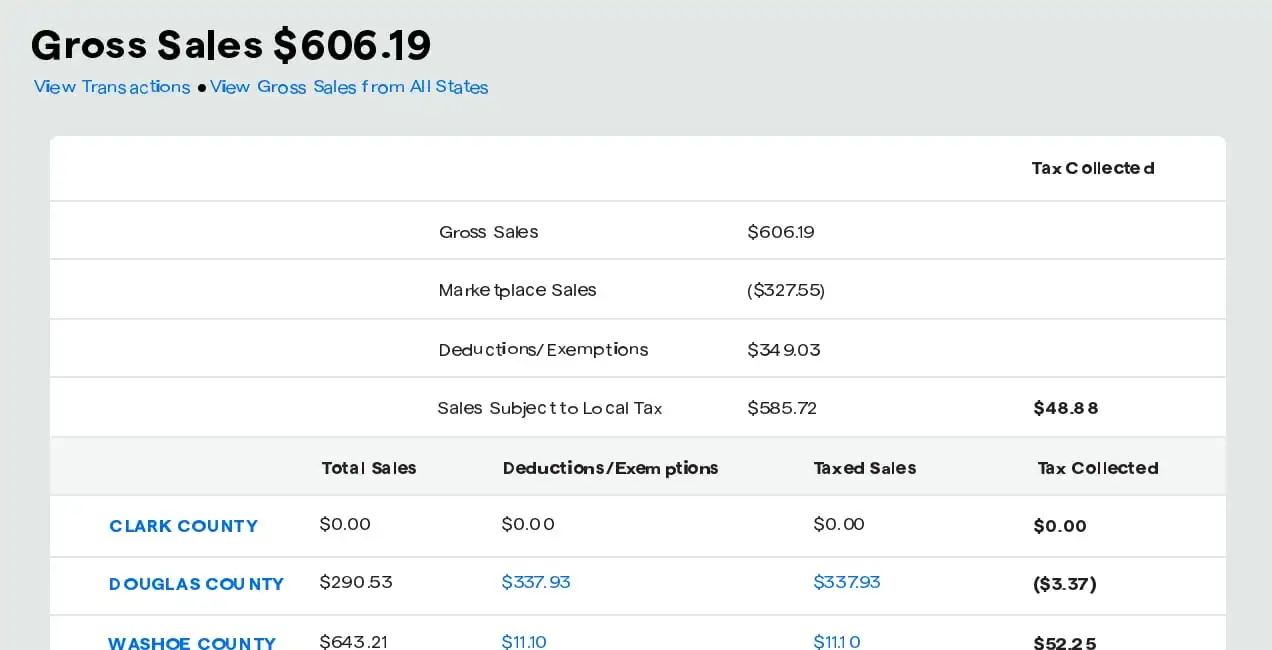

Verileri farklı silolarda yaşayan çok kanallı bir satıcıysanız , satış vergisi uyumluluğunuzu ve nexus durumunuzu takip etmeye çalışmak daha zordur. Satış kanallarınızdan bazıları Amazon, eBay ve Etsy gibi pazar kolaylaştırıcıları aracılığıyla yapılıyorsa, bu özellikle zorlaşır. Çoğu eyalette, bu pazar yeri kolaylaştırıcılarının sizin için satış vergisini toplamasını ve göndermesini gerektiren yasalar vardır. Bu, WooCommerce tarafından desteklenen web sitenizde satış vergisi toplamaktan sorumlu olduğunuz anlamına gelir (endişelenmeyin, TaxJar gibi yazılımlar tüm satış vergisi sürecini otomatikleştirebilir), ancak Amazon'da üçüncü taraf satıcı olarak değil .

Bu pazar yeri kolaylaştırıcılarındaki satışlarınızın nexus eşiğinize dahil edilip edilmeyeceği konusunda farklı eyaletlerin farklı kuralları vardır. Gördüğünüz gibi, hızlı bir şekilde karmaşıklaşabilir . Bir satış vergisi raporlama panosu, her kanaldaki tüm satışlarınızın yanı sıra sizin için toplananların ve kendiniz toplamanız gerekenlerin tek ve bütünsel bir resmini verebilir. Bu size çok zaman kazandıracak ve uyumluluğunuz konusunda stratejik olmanızı daha iyi sağlayacaktır.

Tuzak #4: Ürünleri yanlış sınıflandırma (ve vergi oranları)

New York'ta bir bakkalın temel gıda maddesi olarak bir simitin vergiden muaf olduğunu biliyor muydunuz - ama aynı simiti dilimler kesmez, hazır yemek olarak %8,75 oranında vergilendirildiğini biliyor muydunuz? Ve New Jersey'de gerçek kürklü giysiler lüks bir ürün olarak kabul edilir ve vergilendirilir, ancak sentetik kürk değildir. Bu arada, Pennsylvania'da hem sentetik hem de gerçek kürk vergiye tabidir.

Vergi kodları bu tür nüanslarla doludur ve her eyaletin farklı tanımları ve parametreleri vardır . Ürünlerinizin her eyalette nasıl sınıflandırıldığını tam olarak bilmek önemlidir. Satış vergisi yazılımları bu sınıflandırmaları otomatik hale getirebilir, ancak şirketinizin vergilendirilebilirliği açısından yoruma açık olabilecek ürünleri varsa, bir satış vergisi uzmanına danışmak isteyebilirsiniz.

Tuzak #5: Eksik başvuru tarihleri

Her eyalet için yalnızca son başvuru tarihleri farklı olmakla kalmaz, bu eyaletlerin çoğu için, şirketinizin boyutu büyüdükçe dosyalama tarihleri değişebilir . Tipik olarak, işletmeniz ne kadar fazla gelir getirirse, eyaletler o kadar sık vergi vermenizi ister.

Eyalete ve şirketinizin büyüklüğüne bağlı olarak aylık, üç aylık ve yıllık dosyalama son tarihleri vardır. Eyaletlerin çoğu, vergi mükelleflerinin vergilendirme dönemi sona erdikten sonraki ayın 20'nci gününde başvuruda bulunmalarını şart koşar. Bununla birlikte, bazı eyaletler, satış vergi mükelleflerinin vergilendirme dönemini takip eden ayın son gününe kadar başvuruda bulunmalarını şart koşmaktadır. Ayrıca işletmelerin 15'ine veya 23'üne kadar dosya göndermelerini gerektiren birkaç seçkin kişi var. Bu nedenle nexus sahibi olduğunuz eyaletlerin başvuru tarihlerine dikkat etmeniz gerekmektedir.

Uyumluluğu otomatikleştirin: zamandan tasarruf edin, hataları azaltın

Tüm bunlar biraz bunaltıcı görünüyorsa, iyi bir haberimiz var. TaxJar gibi satış vergisi yazılımı, WooCommerce ile sorunsuz bir şekilde çalışır ve sürecin çoğunu otomatikleştirebilir . Bu, gerçek zamanlı hesaplamalar, tüm kanallarınızdan toplu raporlama ve her eyalete dosyalama gibi satış vergisi uyumluluğunun zor kısmını içerir. Doğru otomatik çözüm, her durumda nexus durumunuzu bile takip edecek ve eşiğe yaklaştığınızda sizi uyaracaktır. Ayrıca, sizin için bu sinir bozucu hareketli dosyalama tarihlerini takip edecektir.

Uymadığınızdan endişeleniyorsanız, şimdi harekete geçme zamanı. Özel durumunuzu konuşmak ve bir plan oluşturmak için bir SALT danışmanıyla bir toplantı planlayın. Satış vergisi toplamanız gerektiği halde almadıysanız, cezaları ve cezaları en aza indirmek için sonraki adımlarda gezinmenize yardımcı olabilirler.

Ve zaten satış vergisini otomatikleştirmiyorsanız, bunu göz önünde bulundurmalısınız. Daha stratejik konulara harcayabileceğiniz çok zaman kazandıracak ve hata olasılığını azaltacaksınız. Çünkü sonuçta hepimiz insanız.

TaxJar uzantısını edinin.