2022 年营业税、增值税和销售税的变化

已发表: 2022-03-26随着电子商务的蓬勃发展,无国界购物的增加,以及如此多不同的购买方式和销售产品的类型,政府在征收交易税时开始感到被排除在外。 在过去几年中,世界各地的当局更新了法律以反映数字经济。

因此,商家处理税收义务变得更加困难。 2022 年,更大的变化正在生效,并且取决于您经营和居住的国家或地区,可能会影响您的经营方式。

对于美国企业来说,跨越州界与跨越国界没有太大区别。 事实上,在许多方面,它可能比一个欧盟国家的企业向其他欧盟国家的消费者销售产品要复杂得多。

正如我们在 Avalara 的朋友在他们的 2022 年税收变化指南中所展示的那样,围绕这个主题有很多内容需要介绍。

因此,为了暂时保持简单,我们将为您提供美国、英国、欧盟和许多其他国家和地区的企业即将发生的八项税收变化的广泛概述。 前几个主要涉及美国,其余涉及其他国家。

1. Nexus 法律——您的企业所在地

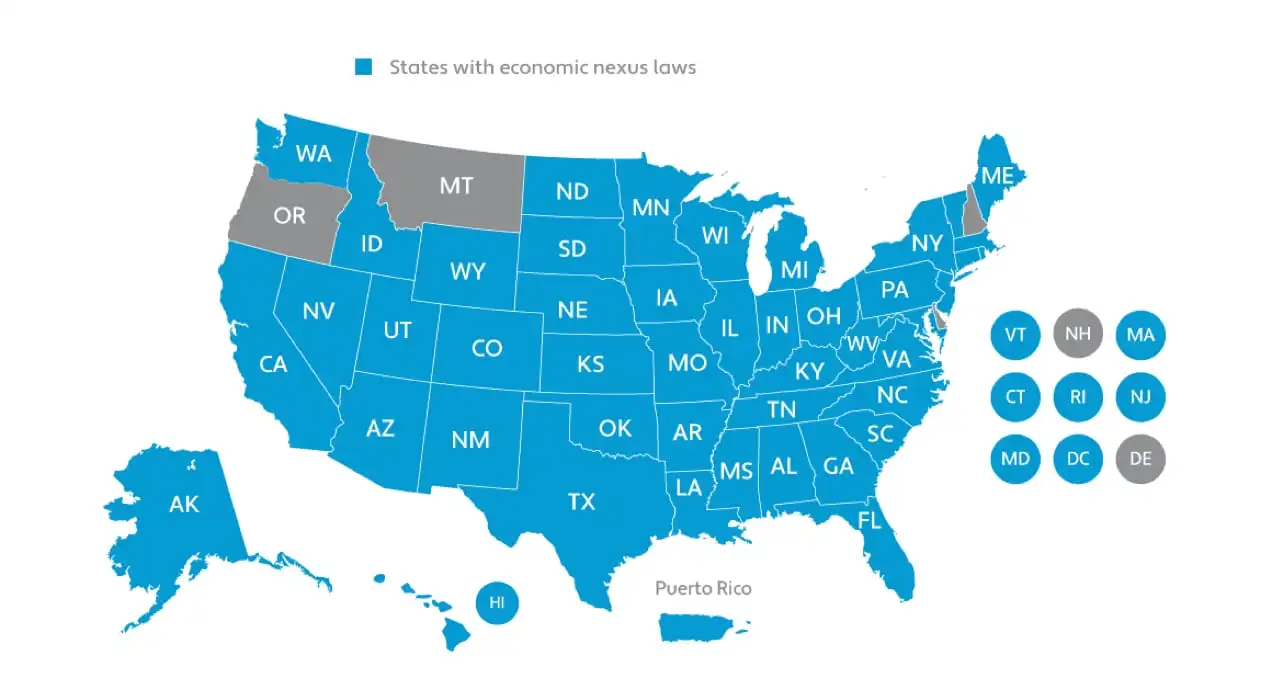

对于美国企业,您必须为在您拥有所谓的联系的州的客户的销售支付销售税。 同样,这曾经很简单。 如果您的办公室、仓库或其他有形存在所在的州,那么您在该州就有了联系。 但是现在,由于有这么多员工在远程工作,许多州声称如果您有居住在其境内的员工,您的企业就有联系。

这意味着即使您的所有操作都在一个状态中,您也可能会在多个状态下存在。 此外,除了实体存在之外,如果您向该州的客户销售超过一定金额或进行超过特定数量的交易,该州可能会认为您在其管辖范围内有关联。

更复杂的是,某些产品免征销售税,并且每个州的这些规则可能不同。

此外,在 2018 年南达科他州 vs Wayfair 法院判决之后,各州现在可以对在本州内购买的产品征收州外销售税。 这样做是为了让实体企业能够在更公平的竞争环境中与在线企业竞争。 但它的后勤工作可能会变成噩梦。

在一些不同县征收不同销售税率的州,这变得更加复杂。

对于在线业务,您必须找出认为您在那里有实体或经济存在的每个州(可能还有县),然后计算您所欠的销售税。

阅读有关销售税变化的更多信息。

2. 销售税率、边界和规则的变化

弄清楚你在每个州的欠款可能已经够难了。 但如果情况发生变化怎么办?

政府会定期更新其销售税率。 一些曾经被征税的物品在某些地方变得免税,例如尿布和女性卫生用品。 以前不征税的其他物品有,例如一次性塑料袋。

然后是临时税率变化,例如销售税假期,或在 COVID-19 大流行期间可能已经实施的税收减免。 客户喜欢它们,但它们对企业来说很难进行正确的税务会计处理。

除了税率变化之外,您还必须了解税收管辖区之间的界限。 一些城市横跨两个州。 许多城市横跨两个县。 有时,街对面的房子有不同的销售税率。 这些界限有时会发生变化。

查看更多关于 2022 年这些和其他行业税收变化的信息。

3. 客户在哪里购买以及如何付款

如果客户在线购买但商品已送到商店取货,并且他们的住所与企业位于不同的税区,会发生什么情况? 这称为在线购买,店内取货 (BOPIS)。 在线销售税可能与商品交付地不同。

您需要一种方法来跟踪每个客户购买的情况,以便确保将正确的税款汇给正确的国家、城市、县或州。

对于像现在购买以后付款 (BNPL) 这样的情况,您需要做出一些关于销售税的决定。

例如,您应该预先收取全部购买价值的销售税,还是将其分摊到每笔付款中? 预先进行意味着客户实际上并没有支付等额的分期付款。 如果将其分散开来,如果在所有付款完成之前销售税率发生变化会发生什么? 您是否需要为剩余的付款收取新的金额? 服务提供商收取的任何 BNPL 费用又如何呢? 而且,如果他们在所有付款之前退回该物品但您已经将税款汇给了政府,会发生什么?

每个国家、州和县可能会以不同的方式处理这些情况。

4. 销售税来源

美国各州使用三种采购方法来确定谁支付销售税:

- 目的地采购:基于买方的位置

- 原产地采购:基于卖方的位置

- 混合采购:两者兼而有之

在互联网和电子商务出现之前,大多数地方都使用原产地采购,因为它最简单且最有意义。 但是现在,由于州际和国际贸易如此之多,界限已经模糊,并且有很多税收收入没有从网上购物中收取。

出于这个原因,许多州正在转向目的地采购,这意味着您根据买家的位置纳税。 即使对于小型企业,如果您在美国全国范围内销售产品,您可能必须跟踪所有 50 个州的客户的购买情况。

5. 商业销售交易的数字化监控

在欧洲和拉丁美洲的大部分地区以及世界其他地区,各国正在开发监控所有商业交易的方法,以便他们可以收取适当数量的销售税和增值税。

同样,由于欧盟内部、欧盟与英国之间、欧洲与韩国与其他亚洲国家以及加拿大和拉丁美洲之间的国际贸易如此之多,各种形式的电子发票正迅速成为常态。

83 个国家/地区已经制定了某种类型的电子发票或报告法律,而且还有更多国家正在制定相关法律。 数字交易监控的类型包括:

- 实时报告:交易发生时报告

- 税务标准审计文件 (SAF-T):使当局可以轻松收集税务信息

- 电子发票:政府在客户看到之前批准每张发票

- 四天开票要求:不像实时那么严格,但思路一样

所有这些系统都旨在使合规变得更容易,并减少错误并最大限度地减少避税行为。 它们还使审计更容易和更快。

详细了解各国如何使用电子发票进行销售税监控。

因此,如果您的企业从事国际贸易,您必须遵守每个国家的税务报告和发票系统。

英国脱欧就是一个很好的例子,说明这可能如何运作。

英国现在正在实施一项名为“使税收数字化”的计划,该计划将适用于英国境内的企业以及向其出售商品的企业,例如欧盟的任何企业。 新系统甚至适用于英国个体经营企业和房东。

向英国人销售产品的欧盟企业将不得不向他们收取增值税。 对于 150 欧元以下的小额采购,企业将使用进口一站式商店 (IOSS),这是一个电子注册门户,可以更轻松地遵守增值税要求。

对于向欧盟内其他国家销售的相同欧盟企业,他们将使用类似于 IOSS 的一站式商店 (OSS) 系统,但仅用于欧盟内的商业。

访问和使用所有这些系统将需要企业预先花一些钱,但将使他们能够更轻松地与欧盟许多国家的消费者开展业务。

美国尚未采用电子发票或报告系统。

6. 协调制度

协调制度始于 1988 年,但随着今天如此多的数字商务,它已成为国际商业活动不可或缺的一部分。

协调系统是一种在每个行业每次跨越国际边界时对产品进行编码和跟踪的方法。 这将使监控跨境销售量变得更加容易,因此可以为商品和服务征收准确的增值税和销售税。

代码每五年更新一次,2022 年将发布第七版。

使用 HS 代码会很快变得复杂,因为并非每个国家都会立即更新其代码。 有些需要数年时间。 这意味着,您可能在两个不同的国家/地区销售相同的商品,并且必须使用两个不同的代码。

如果产品被错误的代码错误分类,会发生什么? 它可能会以错误的税率征税,并导致罚款和延误、边境问题以及客户不安。 阅读有关协调制度和相关全球税收问题的更多信息。

7. 取消最低税收要求

特别是在英国和欧盟国家,以前关于何时适用增值税的最低要求开始消失。

对于进入英国的进口商品,在征收增值税之前,过去的最低订单量为 135 英镑。 就像过去对 15 英镑以下的商品实施的低价值寄售库存减免一样,这种情况即将结束。 现在必须在结账时与客户一起在销售点收取这两项的增值税。

目前对于高于该阈值的金额的政策没有变化。

对于进入欧盟的进口产品,过去类似的最低 150 欧元有效,而且这种情况也正在消失。 IOSS 用户现在将被要求在销售点为低于该金额的所有购买收取增值税。

包括加拿大、印度、马来西亚和中国在内的许多其他国家也在进行类似的税收改革。

8. 2022 年及以后的其他税收问题

供应问题

供应和劳动力短缺问题可能会影响您的税收情况。

例如,有这么多产品被购买然后退货,您如何处理所收取的税款? 您必须修改已缴税款的纳税申报表吗?

在线市场

如果您通过亚马逊或 Wayfair 等数十个在线市场之一销售产品,一些州和国家会对它们征税,这些成本可能会转嫁给您,也可能不会转嫁给您。 其他州允许这些类型的卖家保持豁免。

非典型产品类型

许多一直对汽车租赁服务和出租车征税的国家现在也试图对汽车共享服务征税。

如果您销售在线课程,这些课程也可能会被征税。 但是有几种方法可以使课程彼此不同。 有些课程是现场直播的,而另一些则是预先录制的。 预录课程更像是一种产品。 其他课程需要下载资料。 有些人通过邮件发送材料。

不同的国家和不同的地方可能会以不同的方式对待这些类型的培训和教育服务情况。

软件呢?

现在至少有十种不同类型的软件产品类别,例如像真实产品一样打包和交付、打包但以电子方式下载、定制等。 同样,每种类型的征税可能会有所不同,具体取决于您的企业确定存在的国家和地区——这个关系问题在一开始就打开了这个蠕虫罐。

需要税务帮助?

WooCommerce 不提供税务服务,本文旨在为试图了解其税务合规职责的企业提供信息和帮助。

但是,Avalara 可以帮助您使用税务自动化软件,使合规变得更加容易。 特别是对于在美国或跨国界开展业务的小公司而言,有很多事情需要跟踪。 税务合规软件可能值得研究。

检查一下:WooCommerce AvaTax 扩展将 Avalara 的软件直接与您的商店集成。