2022 年營業稅、增值稅和銷售稅的變化

已發表: 2022-03-26隨著電子商務的蓬勃發展,無國界購物的增加,以及如此多不同的購買方式和銷售產品類型,政府在徵收交易稅時開始感到被排除在外。 在過去幾年中,世界各地的當局更新了法律以反映數字經濟。

因此,商家處理稅收義務變得更加困難。 2022 年,更大的變化正在生效,並且取決於您經營和居住的國家或地區,可能會影響您的經營方式。

對於美國企業來說,跨越州界與跨越國界沒有太大區別。 事實上,在許多方面,它可能比一個歐盟國家的企業向其他歐盟國家的消費者銷售產品要復雜得多。

正如我們在 Avalara 的朋友在他們的 2022 年稅收變化指南中所展示的那樣,圍繞這個主題有很多內容需要介紹。

因此,為了暫時保持簡單,我們將為您提供美國、英國、歐盟和許多其他國家和地區的企業即將發生的八項稅收變化的廣泛概述。 前幾個主要涉及美國,其餘涉及其他國家。

1. Nexus 法律——您的企業所在地

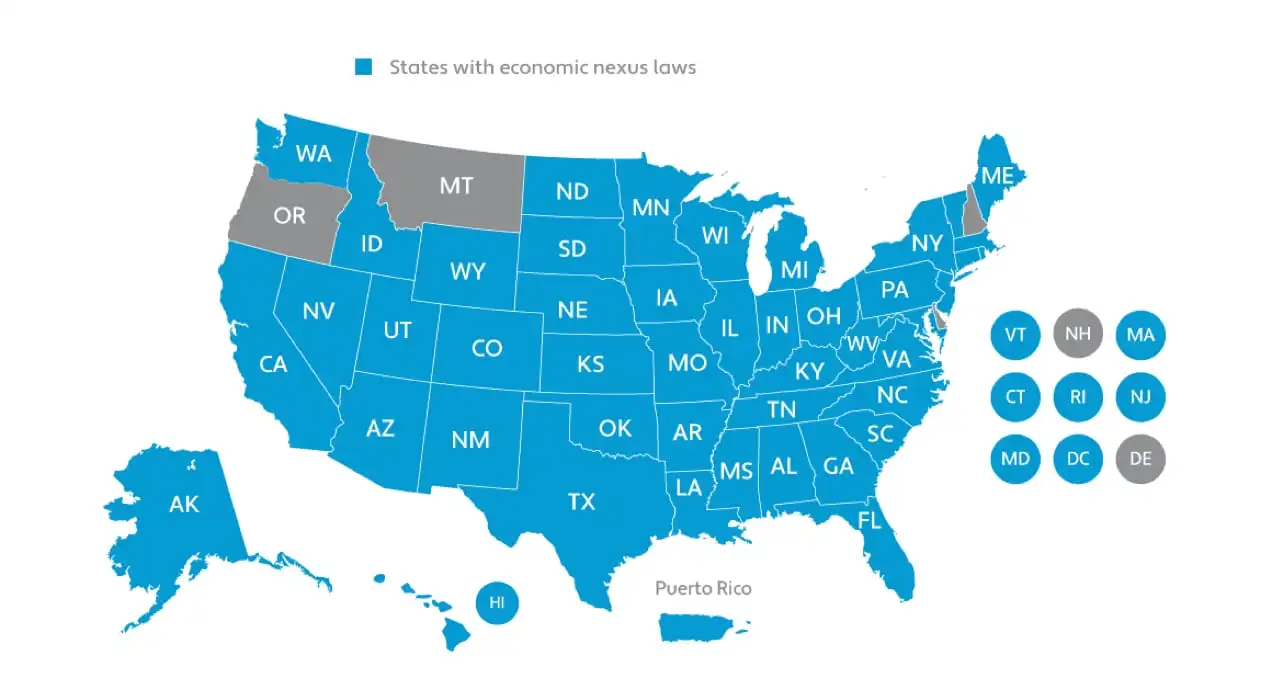

對於美國企業,您必須為在您擁有所謂的聯繫的州的客戶的銷售支付銷售稅。 同樣,這曾經很簡單。 如果您的辦公室、倉庫或其他有形存在所在的州,那麼您在該州就有了聯繫。 但是現在,由於有這麼多員工在遠程工作,許多州聲稱如果您有居住在其境內的員工,您的企業就有聯繫。

這意味著即使您的所有操作都在一個狀態中,您也可能會在多個狀態下存在。 此外,除了實體存在之外,如果您向該州的客戶銷售超過一定美元金額或進行超過特定數量的交易,該州可能會認為您在其管轄範圍內有聯繫。

更複雜的是,某些產品免徵銷售稅,並且每個州的這些規則可能不同。

此外,在 2018 年南達科他州 vs Wayfair 法院判決之後,各州現在可以對在本州內購買的產品徵收州外銷售稅。 這樣做是為了讓實體企業能夠在更公平的競爭環境中與在線企業競爭。 但它的後勤工作可能會變成噩夢。

在一些不同縣徵收不同銷售稅率的州,這變得更加複雜。

對於在線業務,您必須找出認為您在那裡有實體或經濟存在的每個州(可能還有縣),然後計算您所欠的銷售稅。

閱讀有關銷售稅變化的更多信息。

2. 銷售稅率、邊界和規則的變化

弄清楚你在每個州的欠款可能已經夠難了。 但如果情況發生變化怎麼辦?

政府會定期更新其銷售稅率。 一些曾經被徵稅的物品在某些地方變得免稅,例如尿布和女性衛生用品。 以前不徵稅的其他物品有,例如一次性塑料袋。

然後是臨時稅率變化,例如銷售稅假期,或在 COVID-19 大流行期間可能已經實施的稅收減免。 客戶喜歡它們,但它們對企業來說很難進行正確的稅務會計處理。

除了稅率變化之外,您還必須了解稅收管轄區之間的界限。 一些城市橫跨兩個州。 許多城市橫跨兩個縣。 有時,街對面的房子有不同的銷售稅率。 這些界限有時會發生變化。

查看更多關於 2022 年這些和其他行業稅收變化的信息。

3. 客戶在哪裡購買以及如何付款

如果客戶在線購買但商品已送到商店取貨,並且他們的住所與企業位於不同的稅區,會發生什麼情況? 這稱為在線購買,店內取貨 (BOPIS)。 在線銷售稅可能與商品交付地不同。

您需要一種方法來跟踪每個客戶購買的情況,以便確保將正確的稅款匯給正確的國家、城市、縣或州。

對於像現在購買以後付款 (BNPL) 這樣的情況,您需要做出一些關於銷售稅的決定。

例如,您應該預先收取全部購買價值的銷售稅,還是將其分攤到每筆付款中? 預先進行意味著客戶實際上並沒有支付等額的分期付款。 如果將其分散開來,如果在所有付款完成之前銷售稅率發生變化會發生什麼? 您是否需要為剩餘的付款收取新的金額? 服務提供商收取的任何 BNPL 費用又如何呢? 而且,如果他們在所有付款之前退回該物品但您已經將稅款匯給了政府,會發生什麼?

每個國家、州和縣可能會以不同的方式處理這些情況。

4. 銷售稅來源

美國各州使用三種採購方法來確定誰支付銷售稅:

- 目的地採購:基於買方的位置

- 原產地採購:基於賣方的位置

- 混合採購:兩者兼而有之

在互聯網和電子商務出現之前,大多數地方都使用原產地採購,因為它最簡單且最有意義。 但是現在,由於州際和國際貿易如此之多,界限已經模糊,並且有很多稅收收入沒有從網上購物中收取。

出於這個原因,許多州正在轉向目的地採購,這意味著您根據買家的位置納稅。 即使對於小型企業,如果您在美國全國范圍內銷售產品,您可能必須跟踪所有 50 個州的客戶的購買情況。

5. 商業銷售交易的數字化監控

在歐洲和拉丁美洲的大部分地區以及世界其他地區,各國正在開發監控所有商業交易的方法,以便他們可以收取適當數量的銷售稅和增值稅。

同樣,由於歐盟內部、歐盟與英國之間、歐洲與韓國與其他亞洲國家以及加拿大和拉丁美洲之間的國際貿易如此之多,各種形式的電子發票正迅速成為常態。

83 個國家/地區已經制定了某種類型的電子發票或報告法律,而且還有更多國家正在製定相關法律。 數字交易監控的類型包括:

- 實時報告:交易發生時報告

- 稅務標準審計文件 (SAF-T):使當局可以輕鬆收集稅務信息

- 電子發票:政府在客戶看到之前批准每張發票

- 四天開票要求:不像實時那麼嚴格,但思路一樣

所有這些系統都旨在使合規變得更容易,並減少錯誤並最大限度地減少避稅行為。 它們還使審計更容易和更快。

詳細了解各國如何使用電子發票進行銷售稅監控。

因此,如果您的企業從事國際貿易,您必須遵守每個國家的稅務報告和發票系統。

英國脫歐就是一個很好的例子,說明這可能如何運作。

英國現在正在實施一項名為“使稅收數字化”的計劃,該計劃將適用於英國境內的企業以及向其出售商品的企業,例如歐盟的任何企業。 新系統甚至適用於英國個體經營企業和房東。

向英國人銷售產品的歐盟企業將不得不向他們收取增值稅。 對於 150 歐元以下的小額採購,企業將使用進口一站式商店 (IOSS),這是一個電子註冊門戶,可以更輕鬆地遵守增值稅要求。

對於向歐盟內其他國家銷售的相同歐盟企業,他們將使用類似於 IOSS 的一站式商店 (OSS) 系統,但僅用於歐盟內的商業。

訪問和使用所有這些系統將需要企業預先花一些錢,但將使他們能夠更輕鬆地與歐盟許多國家的消費者開展業務。

美國尚未採用電子發票或報告系統。

6. 協調製度

協調製度始於 1988 年,但隨著今天如此多的數字商務,它已成為國際商業活動不可或缺的一部分。

協調系統是一種在每個行業每次跨越國際邊界時對產品進行編碼和跟踪的方法。 這將使監控跨境銷售量變得更加容易,因此可以為商品和服務徵收準確的增值稅和銷售稅。

代碼每五年更新一次,2022 年將發布第七版。

使用 HS 代碼會很快變得複雜,因為並非每個國家都會立即更新其代碼。 有些需要數年時間。 這意味著,您可能在兩個不同的國家/地區銷售相同的商品,並且必須使用兩個不同的代碼。

如果產品被錯誤的代碼錯誤分類,會發生什麼? 它可能會以錯誤的稅率徵稅,並導致罰款和延誤、邊境問題以及客戶不安。 閱讀有關協調製度和相關全球稅收問題的更多信息。

7. 取消最低稅收要求

特別是在英國和歐盟國家,以前關於何時適用增值稅的最低要求開始消失。

對於進入英國的進口商品,在徵收增值稅之前,過去的最低訂單量為 135 英鎊。 就像過去對 15 英鎊以下的商品實施的低價值寄售庫存減免一樣,這種情況即將結束。 現在必須在結賬時與客戶一起在銷售點收取這兩項的增值稅。

目前對於高於該閾值的金額的政策沒有變化。

對於進入歐盟的進口產品,過去類似的最低 150 歐元有效,而且這種情況也正在消失。 IOSS 用戶現在將被要求在銷售點為低於該金額的所有購買收取增值稅。

包括加拿大、印度、馬來西亞和中國在內的許多其他國家也在進行類似的稅收改革。

8. 2022 年及以後的其他稅收問題

供應問題

供應和勞動力短缺問題可能會影響您的稅收情況。

例如,有這麼多產品被購買然後退貨,您如何處理所收取的稅款? 您必須修改已繳稅款的納稅申報表嗎?

在線市場

如果您通過亞馬遜或 Wayfair 等數十個在線市場之一銷售產品,一些州和國家會對它們徵稅,這些成本可能會轉嫁給您,也可能不會轉嫁給您。 其他州允許這些類型的賣家保持豁免。

非典型產品類型

許多一直對汽車租賃服務和出租車徵稅的國家現在也試圖對汽車共享服務徵稅。

如果您銷售在線課程,這些課程也可能會被徵稅。 但是有幾種方法可以使課程彼此不同。 有些課程是現場直播的,而另一些則是預先錄製的。 預錄課程更像是一種產品。 其他課程需要下載資料。 有些人通過郵件發送材料。

不同的國家和不同的地方可能會以不同的方式對待這些類型的培訓和教育服務情況。

軟件呢?

現在至少有十種不同類型的軟件產品類別,例如像真實產品一樣打包和交付、打包但以電子方式下載、定制等。 同樣,每種類型的徵稅可能會有所不同,具體取決於您的企業確定存在的國家和地區——這個關係問題在一開始就打開了這個蠕蟲罐。

需要稅務幫助?

WooCommerce 不提供稅務服務,本文旨在為試圖了解其稅務合規職責的企業提供信息和幫助。

但是,Avalara 可以幫助您使用稅務自動化軟件,使合規變得更加容易。 特別是對於在美國或跨國界開展業務的小公司而言,有很多事情需要跟踪。 稅務合規軟件可能值得研究。

檢查一下:WooCommerce AvaTax 擴展將 Avalara 的軟件直接與您的商店集成。